[뉴스핌=김사헌 기자] 금융 위기 이후에 자금시장의 위험을 줄이기 위해 많은 변화가 있었지만, 아직도 미국 은행들의 2조 달러에 달하는 주요 자금조달원인 환매조건부채권(RP) 시장이 담보의 '떨이판매'와 같은 투매 사태에 직면할 위험이 있어 관련 당국이 우려하고 있다고 2일 자 파이낸셜타임스(FT)가 보도했다.

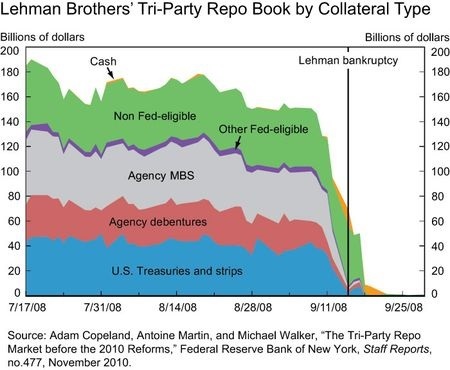

은행이 투자자들의 단기대출에 대한 대가로 자신이 보유한 증권을 대출하는 이른바 '3자 간 RP 시장'은 리먼브러더스 파산 당시 RP 시장이 중요한 역할을 한 뒤 이루어진 금융개혁의 핵심 대상 중 하나다. 3자 거래는 양자 거래에 수탁 및 결제은행이 결제와 정산 및 평가 등의 서비스를 제공하게 된다.

은행들은 이런 RP시장을 이용해 보유한 자산이나 담보를 머니마켓펀드, 보험사, 뮤추얼펀드 등의 단기대출과 교환한다. 단기자금 조달원인 셈이다.

2008년에 모기지관련 담보 가치에 의문이 발생하면서 이 시장의 작동은 갑자기 중단되며 금융 위기를 심화시키는 역할을 했다. 담보 자산을 급하게 처분하다보니 '떨이판매'를 감수하게 되고, 이 경우 자산가치가 급격하게 하락하면서 다른 투자자들도 자산처분에 나설 수밖에 없게 한 것이 당시 위기의 특징 중 하나였다.

이 문제와 관련해 윌리엄 더들리 뉴욕연방준비은행 총재 들 금융규제당국자들은 '3자 간 RP' 시장을 만든 뒤에도 이러한 '떨이판매'에 의한 위험이 발생할 소지가 여전히 남았다고 보며, 그 동안 거래상대방 위험과 청산 절차 등의 문제에 대해 개선 작업을 지속해오고 있다. 두 은행 사이의 '일중 대월(intraday credit)' 문제나 빈약한 유동성과 위험 관리 등의 문제는 많이 해결된 것으로 평가된다.

하지만 신용평가사 피치(Fitch Ratings)의 마틴 한센 이사는 "이것은 시장의 한 부분이 다른 부분에 신용을 공여하는 절차인데, 문제는 연쇄의 한 쪽에 위험회피 성향이 강한 단기 대출 기관이 있어 이들이 걱정을 하기 시작하면 다른 연쇄 혹은 그 이상으로 파급 효과가 퍼져나갈 수 있다는 점"이라고 지적했다.

연방준비제도가 양적완화 정책을 회수하기 시작할 것이라고 경고한 지난 5월부터 7월 사이 두 달 만에 3자 간 RP시장에서 이용되는 미국 국채와 다른 미국 정부 후원 기관 채권 규모가 1870억 달러 감소했다고 피치는 집계했다. 이런 변화가 이 시장의 위험이 여전하다는 것을 보여주고 있다는 지적이다.

한편, 미 규제 당국은 유사한 방식으로 거래되지만 청산 및 예탁 등의 서비스를 수반하지 않는 양자 거래에 충분한 자료를 확보하지 못하고 있는 것으로 알려졌다. 이 시장의 추정 규모는 3조 달러에서 5조 달러 정도까지 집계처보다 크게 차이가 나는데, 이 간극처럼 문제가 발생할 여지가 충분히 있는 것으로 보인다.

[뉴스핌 Newspim] 김사헌 기자 (herra79@newspim.com)