고평가 주식 편향 및 소수 대형주 집중현상 방지

[뉴스핌=김승현 기자] 코스피200지수를 추종하는 ETF의 삼성전자 리스크를 어떻게 하면 낮출까. 한달 넘게 이어지는 삼성전자 약세에 ETF 투자자들 고민이 커지고 있다. 포트폴리오 분산효과가 강점인 ETF조차 압도적인 시가총액 비중의 삼성전자 약세탓에 힘이 빠지고 만다.

IT 주도주들이 조정기에 접어들고 중소형주 상승 기대감이 높아지는 현 시점에서 코스피 흐름을 추종하면서도 중소형주 상승효과도 누릴 수 있는 ‘동일가중’ ETF(상장지수펀드)가 눈길을 끄는 이유다.

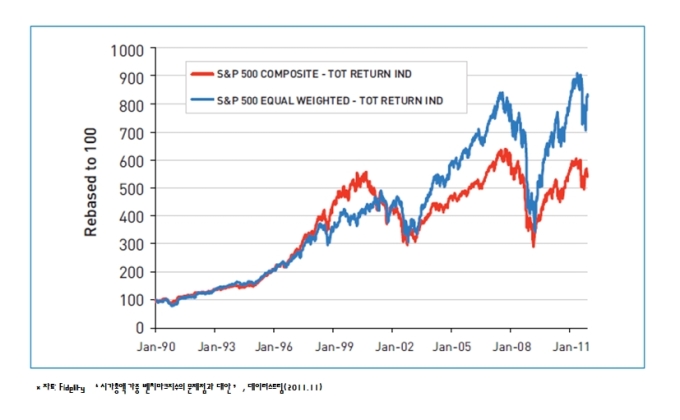

현재 코스피200지수를 추종하고 있는 ETF들은 시총 비중대로 상품을 담는다. 시총비중 방식은 코스피200 지수를 그대로 따라간다는 점에서 시장의 큰 흐름에 따른 예상 가능 수익을 얻을 수 있는 장점이 있다. 하지만 고평가 주식쪽에 편향되는 문제, 지수 구성이 소수 대형주에만 집중되는 문제를 피할 수 없다.

31일 기준 ‘TIGER200’의 포트폴리오를 보면 삼성전자의 비중은 26.50%로 압도적이다. SK하이닉스가 4.58%이며 다른 종목들은 모두 3% 이하 비율만 담고 있다. 'KODEX200' 역시 삼성전자가 26.52%, SK하이닉스가 4.57% 수준이다.

바꿔 말하면 삼성전자가 흔들릴 경우 대응할 방법이 없다는 의미다. 실제 지난 7월 20일 256만6000원을 찍었던 삼성전자가 외국인 차익실현 등에 따른 자금 이탈로 지난 11일 221만1000원까지 하락(-13.83%)했을 때 KODEX200 역시 최근 3개월 최고가 3만2244원(7월 25일)에서 3만220원(8월 11일)로 같은 궤적(-6.27%)을 그렸다. 분산된 포트폴리오 효과를 누려야 하는 ETF의 장점이 사라지는 것이다.

이를 보완한 전략형 상품 중 하나가 동일가중 방식 ETF. 코스피 시총 비중대로 담지 않고 코스피200 종목을 거의 균등하게 담는다. ’KODEX200동일가중‘의 포트폴리오를 보면 일진머티리얼즈가 0.95%로 가장 높고 풍산 0.73%, S-Oil 0.68% 순이다. 그 어떤 단일종목도 1%를 넘지 않는다.

동일가중 방식임에도 모든 종목이 0.5%의 비율로 동일하지 않은 것은 주가 변화에 따라 매일 시가총액은 달라지지만 ETF 포트폴리오 리밸런싱은 분기 혹은 반기별로 이뤄지기 때문. 리밸런싱을 할 때 0.5%로 맞춰놓은 비중이 개별 종목의 주가 변화에 따라 자연스럽게 변할 수 있다.

이 같은 동일가중 방식의 장점은 고평가 주식 편향 문제를 해결해준다는 점이다. 리밸런싱을 하면 지수 수익률을 상회하는 종목을 팔게되고 하회하는 종목을 사들임에 따라 자연스럽게 재투자 효과를 누릴 수 있다. ‘쌀 때 사고 비쌀 때 팔아라(Buy Low and Sell High)'라는 투자의 기본 원칙을 지킬 수 있다.

또 소수 대형주 집중에 따른 리스크도 낮추고 중형주 비중이 자연스럽게 높아지며 분산효과가 극대화된다. 같은 기간(7월 25일~8월 11일) ’KODEX200동일가중‘은 1만1065원에서 1만750원으로 2.84% 하락하는 데 그쳐 시총비중 방식보다 하락폭을 줄였다.

동일가중 방식을 기반으로 추가적인 전략을 가미하는 것도 가능하다. 최근 주목받고 있는 배당 성향 및 자사주 매입을 늘리는 종목에 집중한 스마트베타 ETF도 상장돼 있다. ‘KOSEF 배당바이백플러스’는 배당성장 및 배당수익률, 자사주 매입, 대주주 및 특수관계인의 순매수가 높은 종목을 선택한다는 기준을 추가했다. 자사주 매입과 대주주의 순매수가 주가가 저평가됐다는 시그널을 주고 주가를 부양시키는 효과가 있다는 점에 착안했다.

박제우 키움운용 ETF팀장은 “삼성전자 홀로 이끄는 장에서는 동일가중 방식이 그 만큼의 수익을 낼 수 없지만 최근처럼 삼성전자가 주춤하며 중소형주들이 따라붙는 형국에서는 동일가중 방식 ETF가 장에 대응할 수 있는 추천할만한 전략”이라고 설명했다.

[뉴스핌 Newspim] 김승현 기자 (kimsh@newspim.com)