최근 기관 매수 의견 봇물, 관심도 급상승

3분기 우수 실적, 성장 지속 낙관론 영향

올해 주가 63%↑, 배당과 밸류 매력 보유

이 기사는 10월 18일 오전 11시19분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <'중국태평양보험' 재평가① 기관 매수평가+목표가 상향조정>에서 이어짐.

◆ 기관 추천 '3대 보험주 투자키워드' 모두 충족

전문가들은 보험섹터에서 주목할 투자방향으로 △신계약가치(NBV, New Business Value)의 뚜렷한 상승세가 기대되는 업계 대장주 △국유기업 개혁 가속화 속 핵심 투자키워드로 떠오른 '중쯔터우(中字頭, 중국 국유기업 대형주)' △중국본토와 홍콩증시에 동시 상장돼 있는 A+H주 등을 주목한다.

중국태평양보험(中國太保∙CPIC 601601.SH/2601.HK)은 이러한 조건들을 모두 만족하는 보험사 종목 중 하나다.

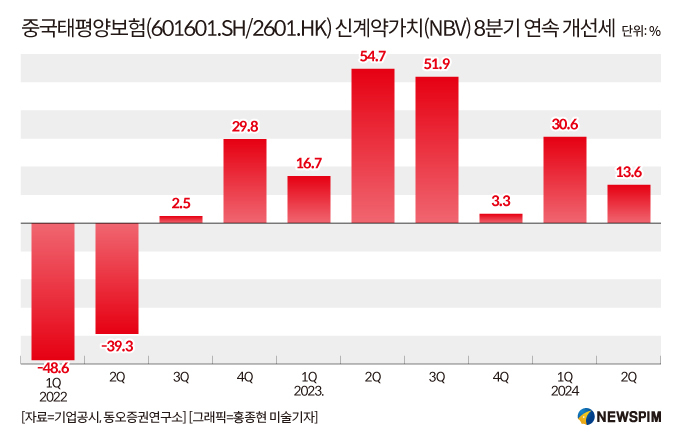

동오증권(東吳證券)에 따르면 중국태평양보험은 지난 8개 분기 연속 NBV에 있어 개선세를 보여왔다. 가장 최신 수치인 올해 2분기 NBV는 13.6%를 기록했다. NBV는 신규 계약으로부터 창출되는 미래수익에서 비용을 제한 가치로 보험사, 그 중에서도 생명보험사의 영업 성과를 평가하는 지표로 활용된다.

개원증권(開源證券)은 2024~2026년 중국태평양보험 NBV의 전년 동기 대비 성장률을 각각 35.2%, 16.9%, 10.9%로 추산했다. 이에 따른 보험회사의 가치 측정 지표 중 하나인 EV(Embedded Value, 내재가치) 증가율은 9.1%, 7.1%, 7.7%로 예상했다.

|

◆ 올해 들어 주가 63%↑, 관련 펀드 주가도 껑충

올해 들어 보험섹터의 주가는 눈에 띄게 올랐다.

중국 A주 대표지수 산출기관인 중정지수유한공사가 상하이·선전·홍콩의 3대 시장에 상장돼 있는 14개 대형 보험주의 주가를 반영해 산출한 '중정 상하이·홍콩·선전 중국본토 보험지수(930626)'의 주가는 올해 들어 10월 17일까지 47% 이상 올랐다.

해당 지수의 구성종목 중 중국태평양보험(601601.SH) A주가 차지하는 가중치는 14.87%로 중국평안보험(601318.SH) A주(15.33%)에 이어 두 번째로 높다.

올해 3개 분기 주식형 펀드의 성적표를 살펴보면 우하오(吳昊) 펀드매니저가 관리하는 '팡정푸방중정보험지수펀드(方正富邦中證保險指數基金)'의 순자산가치가 49.72% 올라 1위를 차지했다. 해당 펀드는 국내 유일의 순수 보험 테마주 추종 펀드 상품이다.

해당 펀드에서 상위 5위권의 가중치를 차지하는 종목은 중국평안보험, 중국태평양보험, 중국생명보험, 신화생명보험, 중국인민보험으로 6월 30일 기준 76%의 가중치를 차지하고 있다.

올해 들어 중국태평양보험의 주가는 63% 이상 올랐다. 특히 지난 2분기부터 주가는 뚜렷한 우상향 곡선을 그렸고, 특히 중국 당국이 지난 9월 24일 금리∙부동산∙자본시장에 포커스를 맞춘 초대형 금융지원 패키지 정책을 발표한 이후 주식시장의 불마켓 장세가 연출되며 중국태평양보험의 주가 또한 9월 24일 이후 최고 33% 가까이 급등했다.

화태증권(華泰證券)은 3분기 실적 전망치 공개 후 2024~2026년 중국태평양보험의 주당순이익(EPS)을 기존의 4.15위안, 3.86위안, 4.2위안에서 5.38위안, 3.9위안, 4.24위안으로 상향 조정했다. 아울러 중국태평양보험 홍콩주의 주가 목표치 또한 기존의 28 홍콩달러(HKD)에서 33 HKD로 높이고 '매수' 투자의견을 유지했다.

현지 5대 증권사가 내놓은 중국태평양보험에 대한 투자의견에 따르면, 보험사의 대표 밸류에이션 평가지표 중 하나인 '시가총액 대비 내재가치(P/EV) 비율'은 2024년 0.6배 정도로 책정됐다. P/EV가 낮다는 것은 그만큼 가치가 저평가 돼있다는 뜻으로 해석할 수 있는 만큼, 미래 성장 가능성을 기대할 수 있다고 판단한다.

|

◆ 배당매력도 우수, 배당수익률 5대 보험주 중 2위

올 한해 중국 본토 A주 시장의 핵심 투자방향인 배당매력 또한 주목해볼 필요가 있다. 최근 들어 우수한 배당 매력을 가진 종목들은 A주의 핵심 투자대상으로 다시금 주목을 받고 있다.

전세계적인 기준금리 인하가 이어지는 가운데 기준금리가 내려가면 비교적 나은 수익률을 안겨주는 고배당주의 매력이 높아진다. 기준금리가 낮아지면 채권금리와 예금금리도 떨어지는 만큼, 수익을 낼 수 있는 투자처의 선택지가 줄어들게 된다. 이에 상대적으로 안정적인 수익을 안겨줄 수 있는 자산인 고배당주가 핵심 투자방향으로 조명된다.

여기에 금리인하를 단행한 배경은 경기침체로, 현재 전세계 경기가 여전히 불안정한 가운데 변동성 장세가 이어지면서 대표적인 '안전 투자노선'인 고배당주는 A주의 여전한 인기 투자방향으로 주목받고 있다.

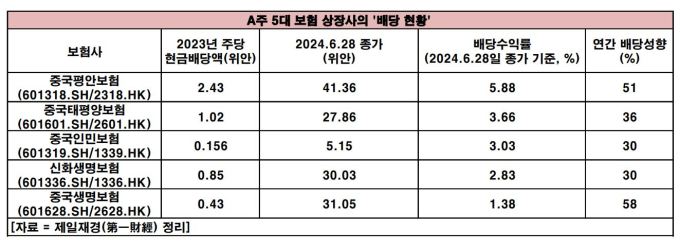

A주를 대표하는 5대 상장 보험사의 배당 현황을 비교해보면, 중국태평양보험은 중국생명보험(601628.SH/2628.HK)과 함께 상장 이래 누적 배당액 1000억 위안을 돌파했다. 중국태평양보험의 누적 배당액은 1088억9100만 위안 수준이다.

6월 28일 종가 기준 중국태평양보험의 배당수익률(시가배당률, 주당 배당금/기준일 주가)은 3.66%로 5개 보험사 중 중국평안보험(601318.SH/2318.HK)에 이어 두 번째로 높다. 연간 배당성향(배당금/순이익)은 36%로 중국생명보험, 중국평안보험에 이어 세 번째로 높다.

화복증권(華福證券)은 A주 외에 H주 보험사 종목 또한 높은 배당 매력을 보유하고 있는 만큼, 주목할 필요가 있다고 강조했다.

중국생명보험(2628.HK), 중국평안보험(2318.HK) 중국태평양보험(2601.HK), 신화생명보험(1336.HK), 중국손해보험(2328.HK)의 배당수익률은 각각 4.3%, 7.5%, 5.9%, 6.3%, 5.5%다.

아울러 현재 주식시장에서 배당 시행 빈도가 점점 더 늘어나고 있는 가운데, 보험 상장사의 배당수익률 또한 점점 더 높아지게 될 것으로 내다봤다.

pxx17@newspim.com