서울보증, DN솔루션즈 등도 기대감 높아져

케이뱅크, 씨케이솔루션 등도 재도전 예상

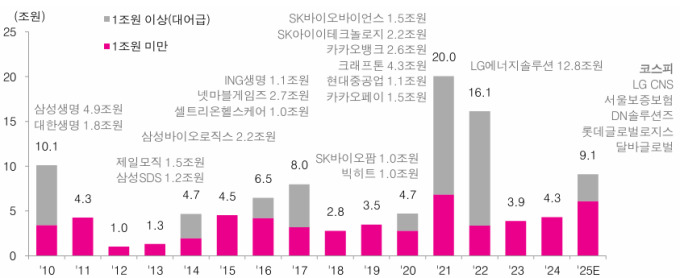

[서울=뉴스핌] 김연순 기자 = 올해 첫 기업공개(IPO) 대어로 꼽히는 LG CNS가 일반 청약에서 20조원이 넘는 증거금을 모아 흥행에 성공하면서 얼어 붙었던 IPO 시장에도 훈풍이 예상된다. LG CNS 외에 심사승인이 완료된 서울보증보험, DN솔루션즈, 롯데글로벌로지스 등 다른 대어 후보들의 상장도 탄력을 받을 수 있다는 기대감이 나온다. 아울러 케이뱅크, 씨케이솔루션, 에이스엔지니어링 등 2024년 철회 물량들의 복귀도 언제든 가능하다는 평가다.

23일 증권업계에 따르면 LG CNS는 지난 21일부터 이틀간 진행된 일반 투자자 대상 공모주 청약에서 122.9대 1의 경쟁률을 기록했다. 청약 증거금은 21조1311억원 규모로 집계됐다. 앞서 진행된 기관 투자자 대상 수요예측에서도 114대1의 경쟁률을 기록하며 주문액은 총 76조원에 달했다. LG CNS의 공모 규모는 1조1994억원으로 2022년 1월 LG에너지솔류션 이후 3년 만에 최대다.

IPO업계에선 12·3 계엄령 사태와 미국 트럼프 2기 행정부 출범 등으로 대내외 경기 불확실성이 커지면서 연초 LG CNS의 IPO에 대한 우려의 시각도 적지 않았다. 하지만 지난해 하반기 이후 이어진 시장 침체기에도 20조원 이상의 청약 증거금을 모으면서 우려를 불식시켰다.

업계에선 LG CNS의 흥행 이후 올해 IPO 시장이 활력을 되찾을 것이란 기대가 높다. 우선 LG CNS 이후 단일 공모규모 1조원 이상(시가총액 기준 약 5조원 이상) '대어급' 후보들에 관심이 쏠린다. 현재 유가증권시장 상장예정 기업 중 서울보증보험, DN솔루션즈, 롯데글로벌로지스는 심사승인까지 완료돼 상반기 중 IPO를 목표로 준비 중이다. 달바글로벌도 지난해 11월14일 유가증권시장본부에 상장 예비심사신청서를 접수한 상태다.

|

서울보증보험은 지난해 코스피 상장예비심사를 통과하고 기업공개를 준비하고 있다. 5조원 이상의 공적자금 회수를 위한 재도전이다. 디엔솔루션즈(옛 두산공작기계)는 국내 1위, 글로벌 3위 공작기계제조기업으로 기업가치는 5조~6조원으로 평가받고 있고, 롯데글로벌로지스(옛 현대로지스틱스)는 롯데그룹 물류 계열사로 CJ대한통운에 이은 물류 2위 기업이다.

달바글로벌은 중국의 라팡그룹과 한국 비앤비코리아의 합작투자법인으로 설립된 회사로 비건화장품 브랜드 달바를 운영한다. 올해 초 목표로 상장을 추진하는 달바글로벌의 몸값은 1조원까지 거론되고 있다.

조대형 DS투자증권 애널리스트는 "통상적으로 조 단위 시가총액의 기업 공모 이후 시장의 색이 반전된 경우가 많아, 2022년 LG에너지솔루션 이후 가장 큰 규모로 공모를 진행한 LG CNS의 공모 과정은 중요할 수 밖에 없었다"며 "LG CNS 이후 IPO 시장은 다소 활기를 찾을 것으로 전망된다"고 밝혔다.

최종경 흥국증권 애널리스트도 "2025년 코스피와 코스닥의 공모를 통한 신규상장 기업수는 전년보다 크게 증가한 90개를 전망한다"며 "상대적으로 부진했던 코스피 시장은 연초부터 반등이 예상되는 상황"이라고 전망했다.

IPO 시장에서 투자심리가 되살아나면 지난해 상장을 철회했던 케이뱅크, 씨케이솔루션, 에이스엔지니어링의 재도전도 예상된다. 아울러 현대오일뱅크, 교보생명, 넷마블네오, 원스토어, 현대엔지니어링, SK엔무브, SK쉴더스, 빗썸, NHN 커머스 등도 올해 상장 예상 기업으로 거론된다.

최 애널리스트는 "시장 활황과 함께 오랜만에 복귀하는 SK그룹 계열과 메가존클라우드, 베스핀글로벌, 리벨리온 등 AI 를 정체성으로 전면에 내세우는 기업들 등의 움직임이 활발하다"며 "최근 2~3년 불붙은 로봇 기업들과 헬스케어 기업들까지 신규 라인업은 분명 확실하다고 할 수 있다"고 말했다.

y2kid@newspim.com