이 기사는 지난 11일 오후 7시 37분 뉴스핌 프리미엄 유료 콘텐츠 ANDA에 출고됐습니다.

[뉴스핌=이에라 기자] 운용업계가 중국 배당주에 투자하는 펀드를 연이어 선보이고 있다. 중국 주식시장에 대한 장기 전망이 긍정적인 가운데 국내보다 높은 배당수익률이 투자 매력도를 끌어올리고 있어서다.

11일 금융투자업계에 따르면 IBK자산운용은 중국 본토 및 홍콩 증시에 상장된 배당주에 투자하는 공모형펀드 '포춘 중국고배당펀드'를 오는 23일 내놓는다.

이 펀드는 경제전문지인 포춘 차이나(Fortune China)가 중국 컨설팅업체 북경중능흥업 투자자문유한공사와 함께 선정한 중국 국내외 500개 기업 가운데 상위 100개 기업을 대상으로 배당수익률, 연속 배당 여부 등을 감안해 고른 종목 약 25개 종목에 투자한다. 1년에 한번 리밸런싱(편입 종목 변경)에 나선다.

펀드 운용은 AI운용팀이 담당하며 책임운용역은 신준형 매니저다.

박제현 IBK자산운용 부장은 "지난해부터 배당주 상품을 내놓기 위해 준비해왔다"면서 "지명도 있는 포춘이 선정한 종목으로 유니버스를 구성해 포트폴리오를 만들었다는 점이 차별성"이라고 설명했다.

지난 9일에는 KB자산운용이 중국과 홍콩 등에 상장된 고배당주에 선별적으로 투자하는 '통중국 고배당펀드'를 내놓았다.

이 상품은 배당성향과 배당수익률 등을 고려한 퀀트분석을 통해 1차 종목후보군을 선별한 뒤 사업구조와 성장성 등 기업 펀더멘탈을 분석해 고배당주 포트폴리오를 구축한다.

다른 운용사들도 중국 고배당주에 집중 투자하는 펀드 출시를 앞두고 있다.

한국운용은 2월중 약 20개의 고배당주에 압축 투자, 장기 배당 수익률을 추구하는 배당주 펀드를 출시할 예정이다. 한화자산운용도 40여개의 중국 고배당주를 선정해 투자하는 펀드를 1분기 내 선보일 예정이다. 동부자산운용도 중국 고배당주 펀드를 출시하는 방안을 놓고 고민하고 있다.

앞서 미래에셋자산운용은 국내 최초로 중국 배당주펀드를 내놓았다. 지난해 10월 설정된 이 펀드는 3개월 기준으로 5.31%의 성과(에프앤가이드 기준)를 내며 순항하고 있다. 중국 고배당주에 투자해 배당수익을 추구하고 콜옵션 매도를 통해 초과수익을 추구하는 커버드콜 전략을 활용한다.

앞서 미래에셋자산운용은 국내 최초로 중국 배당주펀드를 내놓았다. 지난해 10월 설정된 이 펀드는 3개월 기준으로 5.31%의 성과(에프앤가이드 기준)를 내며 순항하고 있다. 중국 고배당주에 투자해 배당수익을 추구하고 콜옵션 매도를 통해 초과수익을 추구하는 커버드콜 전략을 활용한다.

운용업계가 중국 고배당주에 주목하고 있는 배경은 개별 기업들의 배당수익률이 높은데다 정부도 꾸준히 배당확대를 이끌고 있기 때문이다.

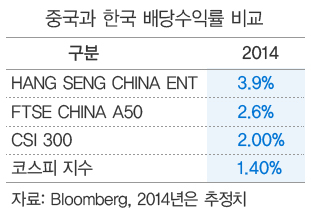

블룸버그에 따르면 지난해 말 기준으로 코스피의 배당수익률 추정치는 1.4%인데 반해 중국 FTSE 차이나A50 지수는 3.40%이고, CSI300지수도 2.53%이다.

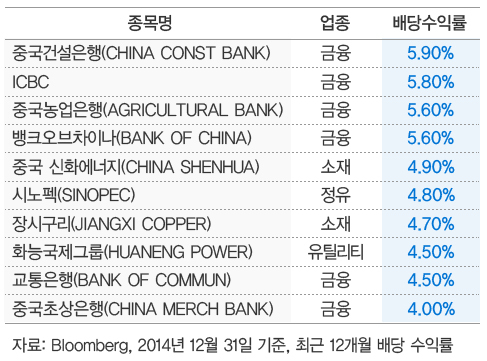

중국 지수의 대부분을 차지하고 있는 금융주의 배당수익률도 높은 편이다. 중국건설은행, ICBC, 중국농업은행, 뱅크오브차이나 모두 연 5% 이상의 배당수익률을 보이고 있다.

아울러 정부의 배당확대 정책에 힘입은 수익률 개선도 주목할 만 하다. 지난 2010년 중국의 배당수익률은 1.9%였지만, 지난 2013년 3.3%까지 늘었다. 지난해 있었던 3중전회에서 국유기업의 배당성향을 2020년까지 30%까지 확대할 것을 제안하는 등 정책도 배당 확대를 이끌고 있다.

박준흠 한화자산운용 차이나에쿼티 상무는 "중국 고배당기업의 경우 밸류에이션도 낮은 편이라 중장기적 관점에서 주목할만 하다"면서 “고배당주로 분류되는 뱅크오브차이나, 건설은행, 공상은행 등도 수익 증가율 자체는 낮아도 배당을 꾸준히 하고 있는 기업"이라고 말했다.

[뉴스핌 Newspim] 이에라 기자 (ERA@newspim.com)