[뉴스핌=김성수 기자] 이번 주 뉴욕 국채시장은 그리스 사태에 따른 안전자산 선호로 인해 수익률이 하락할 것으로 전망된다.

목요일(7월2일) 발표될 미국 6월 고용지표도 주목을 받겠으나 그리스 디폴트 우려로 안전자산 선호가 강화되면서 수익률 하락 쪽에 무게가 실릴 가능성이 높기 때문이다.

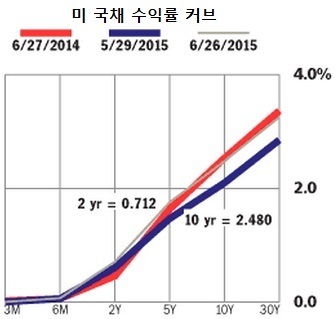

앞서 지난주 미 국채 수익률은 미국 경제지표 개선과 그리스 사태에 대한 낙관론이 퍼지면서 크게 상승했다.

이에 따라 30년물과 2년물의 수익률 차이(스프레드)는 한 주 전 243.8bp에서 252.6bp로 8.8bp 확대됐다.

또 미국의 5월 신규주택판매와 소비지출 등 지표들이 호조를 보이면서 9월 금리인상에 대한 기대감도 높아졌다.

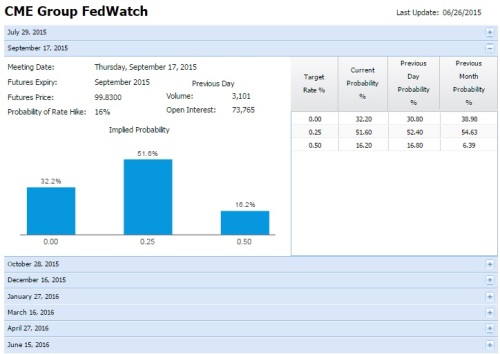

CME페드워치에 따르면 지난 26일 연방기금(Federal fund) 금리선물시장은 9월 금리인상 가능성을 16%로 반영했다. 한 주 전의 12%보다 높아진 수치다. 7월 인상 가능성은 0%였으며, 10월과 12월은 각각 34%와 57%로 조사됐다.

그리스는 오는 30일 현행 구제금융 프로그램이 종료되며, 이에 따라 같은 날 만기인 국제통화기금(IMF) 채무 15억유로 상환도 사실상 어려워졌다.

시장에서는 그리스가 최종적으로 디폴트 및 그렉시트(그리스의 유로존 탈퇴)를 맞게 될 것이라는 인식이 더욱 확산할 것으로 전망된다. 29일 그리스 정부가 은행 영업중단과 자본통제 조치를 단행하면서 이러한 우려는 더 높아졌다.

알렉시스 치프라스 그리스 총리는 이날 TV에서 생중계되는 연설을 통해 "그리스 정부가 요구한 구제금융 단기 연장안이 거부됐다"고 밝혔다.

그는 "유럽중앙은행(ECB)이 그리스 은행들의 가용 유동성을 제한하기에 이르렀다"며 "또 그리스 중앙은행이 은행 영업중단과 자본통제를 요구하는 상황으로 이어졌다"고 밝혔다.

뉴질랜드의 샘 턱 ANZ은행 수석 외환전략가는 "그리스가 국제통화기금(IMF)에 디폴트를 낼 게 거의 확실해 보인다"며 "이 경우 유럽중앙은행(ECB)은 그리스에 구제금융을 지원할 의무가 더 이상 없어진다"고 말했다.

이어 "(국제금융시장은) 아무런 각본 없이 빠르게 변하고 있다"며 "시장은 유로화에서 이탈해 안전자산으로 쏠리고 있다"고 말했다.

이번 주에 발표되는 주요 지표로는 내달 2일 발표될 미국의 6월 비농업부문 신규고용이 있다. 전문가들은 6월 비농업부문 신규고용이 23만명 증가해 지난 5월의 28만명에서 5만명 줄었을 것으로 전망했다.

6월 실업률은 5.4%로 전월의 5.5%에서 0.1%포인트 낮아질 것으로 추정됐다.

고용지표가 호조를 보일 경우 국채 수익률이 상승하는 요인이 되겠지만, 그리스 국민투표를 앞둔 시점이라 그 영향력은 희석될 것으로 예상된다.

또 기관투자자의 월말 포트폴리오 조정을 위한 국채 매수세가 유입될 가능성도 수익률을 끌어내릴 요인으로 꼽힌다.

이 밖에 이번 주에는 29일 5월 기존주택판매와 6월 댈러스 연방준비은행 제조업지수, 30일에 4월 S&P 케이스실러 주택가격지수와 6월 컨퍼런스보드 소비자신뢰지수가 발표된다.

7월 1일에는 6월 공급관리협회(ISM) 제조업지수와 자동차판매, 5월 건설지출이 있으며, 2일에는 5월 공장주문이 예정되어 있다. 3일은 미국 금융시장이 독립기념일을 맞아 휴장한다.

연방준비제도 관계자는 오는 30일 제임스 불라드 세인트루이스 연방준비은행 총재 연설 일정이 놓여 있다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)