[뉴스핌=백진규 기자] 천문학적 수익을 거두던 중국 은행들의 위기설이 흘러나오기 시작했다. 불량대출은 빠르게 늘어나고 펀드상품 수익은 하락하기 때문이다. 정부도 리스크관리를 강조하는 탓에 중소기업들의 대출부담은 더 커질 전망이다. 불량대출 예비금이 줄어들면서 일부 전문가들은 5년내 은행권을 중심으로 한 금융위기 발발 가능성도 제기하고 있다.

◆불량대출 증가로 리스크관리 강조, 영업위축

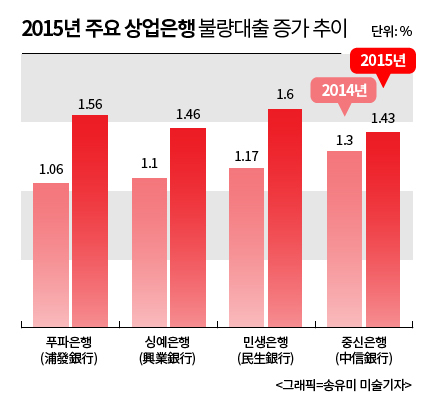

2015년 한해 중국 은행들의 불량대출이 큰 폭으로 증가했다. 90일 이상 연체되어 회수가 불투명한 불량대출은 사실상 상환가능성이 낮고, 상환하더라도 은행의 관리비용이 늘어나 직접적인 손실을 가져온다.

전년대비 ▲ 푸파은행(浦發銀行) 불량대출은 1.56%로 0.5%포인트 ▲싱예은행(興業銀行) 불량대출은 1.46%로 0.36%포인트 ▲민생은행(民生銀行) 불량대출은 1.60%로 0.43%포인트 ▲중신은행(中信銀行) 불량대출은 1.43%로 0.13%포인트 상승했다.

|

중국은 대출을 회수가능성에 따라 5개 단계로 구분하는데, 연체기한이 늘어나면 단계별로 해당 대손충당금을 쌓아야 한다. 대손충당금을 규모가 늘어나면 그만큼 은행의 자산운용 폭이 좁아지고 수익은 줄어든다.

여기에 중국의 담보대출 자체에 문제가 있다는 의견도 제기되고 있다. 제조업체들은 생산설비를 담보로 대출 받는 경우가 많은데, 부실이 났을 때 담보평가금액과 실제 설비매각금액의 차이가 크다는 분석이다. 생산기술의 발전으로 5년전에는 최신 설비였던 제조 기계들이 오늘은 고철덩어리인 경우가 많다.

실제로 한 은행관계자는 “담보로 설정했던 기계설비를 차압해 6개월간 창고에 두고 경매에 붙였으나, 4번 유찰 끝에 헐값에 매각할 수밖에 없었다. 매각대금이 창고임대료보다도 적어 오히려 더 큰 손해를 봤다”고 털어놓았다.

여기에 지난 22일 발생했던 중국 농업은행의 39억 어음사고가 은행 리스크를 더욱 키웠다. 한 은행 직원이 은행보증어음(은행이 어음 금액의 일정부분을 보증금으로 예금 받은 후 자체 발행하는 어음)을 할인하는 과정에서 브로커에게 넘겨 주식에 투자한 사실이 드러난 것이다.

사건 직후 인민은행은 어음할인 축소와 리스크 관리를 다시 강조했다. 은행 영업이 더 어려워질 수밖에 없는 상황이다.

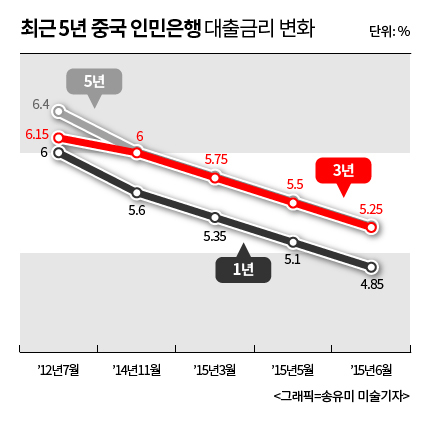

또한 연초의 주가폭락으로 은행이재상품(理財產品, 시중은행들이 주로 은행 간 콜금리, 채권, 주식 등에 투자하는 금융상품) 수익률이 낮아지고, 인민은행의 공시 금리도 낮아지면서 은행 수익은 더 줄어들 전망이다.

|

◆은행 수익률 악화되면 산업 기초체력도 약해져

은행들의 대손충당금이 아직은 충분히 확보되어 있는 상황이지만, 그 규모는 빠르게 하락하고 있다. 공상은행(工商銀行)과 중국은행(中國銀行)의 경우 300% 가까이 유지하던 대손충당금 적립비율이 현재 150% 수준으로 하락했다.

전문가들은 향후 5년 내 대손충당금이 100% 밑으로 하락할 가능성이 있다고 경고한다. 만약 100%밑으로 하락한 후 대출 부도가 발생하면 고객들의 은행예금도 위험에 빠진다. 중국은 예금자보호법이 없기 때문에 만약 은행이 부도나게 되면 고객은 그대로 손해를 볼 수밖에 없다.

전문가들은 호황을 누리던 중국 은행들의 상황이 악화되면 산업 전반에 심대한 충격을 가져올 수 있다고 경고한다. 은행이 불량대출 관리를 위해 신규 대출을 함께 줄이면 중소기업 경영상황이 악화되기 때문이다.

왕졘(王劍) 중국 동방증권 애널리스트는 “최근 몇 년간 은행대출 규모가 과도하게 늘어났지만, 대출을 줄이면 기업경영이 악화되는 진퇴양난의 상황” 이라고 설명했다.

경기침체와 연초 주가폭락으로 중국경제 위기설이 커지는 상황에서 은행 리스크가 경기침체를 가속화 할 수 있다는 우려가 커지고 있다.

[뉴스핌 Newspim] 백진규 기자 (bjgchina@newspim.com)