[편집자] 이 기사는 9월 18일 오후 2시53분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김승동 기자] 일부 보험사가 '종신보험에 가입한 후 일정 연령에 연금으로 전환하면 더 높은 수익을 낼 수 있다'는 마케팅을 펼치고 있다. 하지만 이는 사실과 다른 것으로 나타났다. 같은 조건으로 향후 해지환급금(연금 재원)을 비교해보니 연금보험을 가입하는 게 더 유리했다.

종신보험이 설계사 수당 등 사업비를 연금보험보다 많이 떼기 때문이다. 보험사나 설계사 입장에서는 종신보험을 판매해야 더 많은 수당을 챙길 수 있다는 얘기다.

◆종신보험, 추가 납입 안 하면 15년 후에야 원금

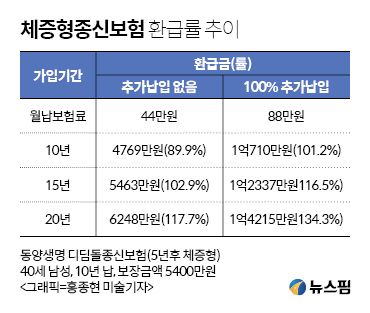

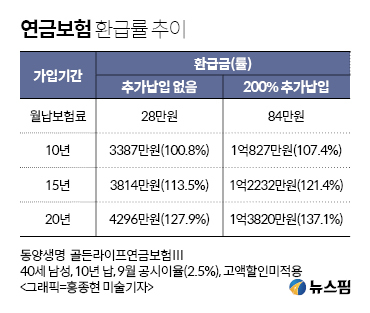

뉴스핌이 18일 동양생명의 체증형종신보험(디딤돌종신보험, 5년후체증형)과 정기보험(하늘애정기보험), 연금보험(골든라이프연금보험Ⅲ)을 대상으로 분석했다. 40세 남성이 종신보험과 연금보험에 같은 금액을 납입한다는 조건이다.

종신보험에 가입, 10년 동안 납입하면 향후 받을 수 있는 환급률은 89.9%였다. 종신보험은 매월 납입하는 보험료의 100%까지 추가납입이 가능하다. 추가로 납입하는 보험료는 사업비를 떼지 않으므로 더 많은 적립금이 쌓인다. 100% 추가납입을 하면 10년 후 받는 환급률은 101.2%로 높아진다. 비과세 혜택을 받을 수 있는 최소 기간인 10년을 투자해도 거의 수익이 없는 것.

체증형종신보험은 초기 보험적립금에 쌓이는 돈이 일반 종신보험보다 많다. 가입초기 위험보험료로 떼는 돈은 적은 반면 평준보험료는 많기 때문이다. 특히 동양생명은 업계 최고 수준의 예정이율(확정금리 2.9%)을 적용한다.

|

반면 연금보험을 10년 납입했을 때 환급률은 100.8%다. 종신보험을 가입한 후 추가납입했을 때의 환급률(101.2%)와 거의 차이가 없다.

문제는 사망 보장이다. 종신보험은 조기사망할 경우 고액의 사망보험금을 받을 수 있는 상품이다. 연금보험은 사망에 따른 보험금이 없다. 즉 조기사망할 경우 보장의 빈틈이 생긴다. 이 빈틈을 메우기 위해 정기보험에 가입하면 된다.

40세 남성이 동양생명의 순수보장형 정기보험에 가입할 경우 약 4만원의 보험료(1억원보장 20년 전기납, 5000만원보장 60세만기 10년납)를 지출해야 한다.

|

종신보험 보험료에서 정기보험에 들어가는 돈만큼 제한 금액을 연금보험에 투자하는 조건으로 시뮬레이션했다. 10년 후 결과는 물론 15년(환급률 116.5% 대 121.4%), 20년(134.3% 대 137.1%)도 연금보험 가입이 게 유리했다. 요컨대 조기사망 시에는 정기보험에서 사망보장 받고, 노후준비를 위한 장기투자에는 연금보험 수익률이 높았다.

보험업계 한 관계자는 “동양생명 종신보험은 높은 확정금리(2.9%)를 적용하는데다 체증형까지 가능해 연금 컨셉으로 가장 많이 활용하는 상품”이라며 “일부 보험사는 종신보험을 연금보험으로 오인할 수 있는 상품을 만들어 판매하고 있다”고 지적했다.

보험사가 이 같은 상품구조를 만들고 마케팅에 활용하는 이유는 수익이 되기 때문이다. 연금보험의 사업비는 7% 내외인 반면 종신보험 사업비는 약 15%다. 즉 보험사 및 보험설계사는 연금보험보다 종신보험 판매시 더 많은 돈을 번다.

금융감독원은 지난해 10월 종신보험을 연금보험으로 판매하는 행위로 민원이 급증하고 있다고 밝혔다. 또 종신보험 판매과정을 중점 점검하고 불완전판매 사례가 다수 발견된 회사에 대해서는 상품판매 중지 및 관련 임·직원에 대한 제재 등 엄정 조치도 취할 예정이다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)