日기업의 해외기업 인수·보험사 외채 투자 등 수급 이슈도 영향

[편집자] 이 기사는 4월 19일 오후 4시03분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[서울=뉴스핌] 김은빈기자 = 엔화의 상승세에 제동이 걸렸다. 그렇다고 미국발 무역전쟁이나 시리아·북한 문제 같은 엔 매수 요인이 사라진 것도 아니라, 그 배경에 시장의 관심이 모이고 있다.

19일 니혼게이자이신문은 주춤이는 엔화의 배경을 3가지 이유로 분석했다. 단기 투자자들이 엔화를 매수하고 싶어도 조달비용과 수급 등의 이유로 발이 묶인 상태라는 것이다.

|

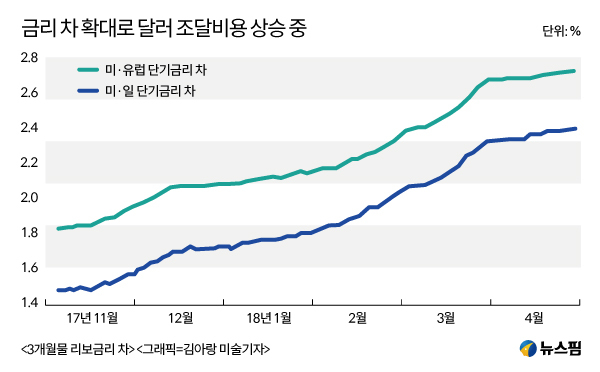

첫번째 이유는 달러의 단기금리 상승이다. 단기 투자자는 금융기관으로부터 달러를 조달해, 달러를 매도하고 엔을 매수하는 경우가 많다. 우에노 다이사쿠(植野大作) 미쓰비시UFJ모간스탠리 증권 애널리스트는 "달러의 단기금리 상승으로 이른바 '달러 공매'비용이 올라가고 있다"고 분석했다.

달러의 런던 은행 간 거래 금리(Libor·리보)는 연초 1.7%대에서 최근 2.3%까지 급상승했다. 이에 엔화 리보금리나 유로 리보금리와의 금리차도 확대됐다. 단기투자자에 있었던 엔 매수 비용이 올라간 셈이다.

일본 기업이 해외 기업을 거액에 매수할 가능성이 올라간 점도 엔고 흐름을 막는 이유 중 하나다.

지난달 하순부터 다케다(武田)약품공업은 아일랜드의 제약회사 샤이어를 인수할 계획을 명확히하고 있다. 만약 실현된다면 인수 규모는 6조엔(약 59조원)에 이른다. 이 경우 다케다 측은 엔화를 매도하고 파운드화를 매수해 인수대금을 치르게 된다.

신문은 "매수에 필요한 통화는 영국 파운드화지만, 거액의 엔 매도는 달러에 대해서도 엔화를 약세로 흐르게 하는 요인이 된다"고 전망했다.

지난 2016년 소프트뱅크가 영국의 반도체 회사 암 홀딩스를 3조3000억엔(약 32조6000억원) 인수했던 사례가 대표적이다.

소프트뱅크가 암홀딩스 인수를 정식으로 밝히기 몇주 전만 해도 달러/엔 환율은 100엔 언저리에 머물렀다. 하지만 발표가 공식화되자, 환율은 107엔까지 치솟으며 단숨에 엔저로 돌아섰다.

당시 일각에선 일본 정부나 일본은행(BOJ)이 대량의 통화를 시중에 공급하는 정책인 '헬리콥터 머니'가 재료가 됐다는 해설을 하기도 했다. 하지만 현재는 암홀딩스를 매수한데 따른 엔 매도가 영향을 미쳤다는 견해가 유력하다.

이케다 유노스케(池田雄之輔) 노무라증권 치프 외환 스트레터지스트는 "5조엔 규모의 엔 매도는 달러/엔 환율을 3엔가량 올릴(엔화 약세) 가능성이 있다"고 전망했다.

|

마지막 이유는 생명보험 등 일본 국내 금융기관들의 해외채권 투자가 확대되고 있다는 점이다. 후코쿠(富国)생명보험은 2018년도 환헷지가 없는 해외채권투자를 적극 실시할 방침이다.

보유하고 있는 해외채권에 관해 환헷지를 그만두거나, 새로운 해외채권을 헷지없이 구입하는 등의 거래에는 일반적으로 엔 매도가 뒤따른다. 향후 엔저로 흐를 가능성이 있기 때문에 단기투자자로서는 엔을 매수하기가 어려운 상황이 된다.

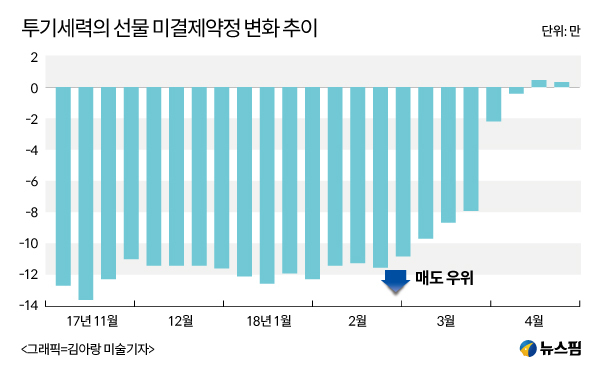

전문가들은 향후 엔화가 뚜렷한 방향성을 보이지 않을 것이라고 내다봤다. 미 상품선물거래위원회(CFTC)가 정리한 미결제약정 잔고를 보면 올 연초 매도 포지션이 단숨에 축소된 이후, 현재는 매도와 매수 포지션이 팽팽하게 맞서고 있다.

이치카와 마사히로(市川雅浩) 미쓰이 스미토모 애셋매니지먼트 시니어 스트레터지스트는 "4~6월 엔 달러/엔 환율이 뚜렷한 방향성 없이 100~110엔 사이에서 머물 것 같다"고 전망했다.

kebjun@newspim.com