반도체 사업 순조 중국 매출비중 확대

[편집자] 이 기사는 10월 1일 오후 2시08분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[서울=뉴스핌] 이미래 기자 = 현지 진출 40년이 되는 삼성의 중국경영이 하드타임(혹독한 시련기)을 맞고 있다. 계속되는 사업 축소 및 대대적인 인력 감축, 무엇보다 부진한 스마트폰 사업 실적이 그 배경. 중국 업계에서는 ‘제2 노키아’의 전철을 밟는 게 아니냐는 이야기 마저 나올 정도다.

모토로라 노키아를 누르고 한때 중국 휴대폰 시장 1위 주자로 등극했던 삼성, 최근 순위권 밖으로 밀려나며 난조를 보이고 있는 중국 현지 스마트폰 영업 상황에서부터 휴대폰 부진을 메우며 최근 왕성한 성장세를 보이고 있는 중국 반도체 사업까지 삼성의 40년 중국 경영사를 되짚어본다.

◆ ‘최초’라는 수식어도 여럿, 중국삼성의 40년

삼성은 1992년 한중수교보다 훨씬 앞선 지난 1975년 홍콩에 무역회사로 진출했다. 3년 뒤인 1978년 삼성그룹은 홍콩을 통해 당시만 해도 적성국가인 '중공'의 석탄을 수입했다. 이는 한중 양국 간 공식적인 첫 무역 성과로 기록되고 있다.

중국 개혁개방이 한창이던 무렵인 1985년 삼성물산은 홍콩싱진(星進)유한회사라는 이름으로 베이징(北京)에 사무실을 설립했다. 이후 수교 직전인 1990년 삼성물산은 한국 기업으로는 처음으로 중국에 사무실을 낸다.

|

1992년 8월 한중 수교를 계기로 삼성의 중국 사업은 주요 도시 전역으로 급속히 확산된다. 1993년 이후 삼성은 톈진(天津) 쑤저우(蘇州) 웨이하이(威海) 닝보(寧波)에 잇따라 자회사를 설립했다. 사업 범위도 단순 무역에서 가전제품 디지털전자제품 생산 및 중공업으로 확대됐다.

중국 내 공장을 설립해 상품을 생산하는 식으로 사업을 이어가던 삼성은 1995년 1월 본격적인 비즈니스 확대를 위해 중국 본사(중국삼성)를 설립한다.

이후 중국 삼성전자는 삼성전자중국통신연구원 쑤저우반도체연구소 항저우(杭州)반도체연구소 난징(南京)전자연구개발센터 상하이(上海)디자인연구소 등 연구센터를 설립해 생산∙구입∙판매의 현지화에 전력을 쏟는다.

중국삼성 출신 엔지니어는 펑황왕(鳳凰網)과의 인터뷰에서 “당시 삼성전자 휴대폰 사업은 업계 최고로 불렸다”고 밝혔다. 그는 “나 역시 세계 최고의 휴대폰이 어떻게 생산되는지 알고 싶은 마음으로 삼성에 입사했다”며 “연봉 등 업무환경도 굉장히 좋은 편에 속했다”고 덧붙였다.

이렇게 몸집을 키우던 삼성전자는 2016년을 기점으로 경영 악화를 맞으며 사업축소 및 인력감축에 들어섰다. 주요 원인으로 뽑히는 것은 기업비용 상승에 따른 원가 경쟁력 악화와 때마침 발생한 사드(THAAD) 사태다.

2016년 한 해 동안 삼성은 전체 중국 인력의 17.5%에 해당하는 7878명을 감원했다. 이로써 2015년 기준 4만4948명이었던 현지 인력은 1년 사이에 3만7070명으로 줄어들었다. 최근 보고서에 따르면 올해 1분기 중국 현지 ‘삼성맨’은 총 3만4843명으로 삼성 전체인력(32만671명, 2017년 기준)의 1/10를 차지한다.

올해 4월 삼성은 선전(深圳)삼성전자통신회사의 철수를 선언했다. 6명의 한국 국적 고위급 임원을 제외한 320여 명의 현지 직원이 회사를 그만뒀다. 선전삼성전자통신회사는 삼성전자가 해외에 처음 설립한 통신설비 제조사로 상징적 의미를 지니고 있다.

업계 전문가는 “선전삼성전자통신회사 철수를 시작으로 삼성이 중국 내 전자설비 생산 규모를 축소할 것이라는 게 공통된 의견”이라며 “그 배경엔 스마트폰 영업의 부진한 실적이 자리하고 있다”고 설명했다.

◆ 역사적 전기에서 왕의 몰락까지… 중국 스마트폰 시장 속 삼성

업계 전문가는 “한중수교 훨씬 전에 중국에 진출한 삼성이 중국 현지에 회사와 브랜드 이름을 알리기 시작한 건 한참 뒤의 일”이라며 “2000년 휴대폰이 중국에 출시되면서 소비자는 삼성 브랜드를 접하게 된다”고 설명했다.

지난 2000년 삼성은 ‘A시리즈’를 통해 중국 휴대폰 시장 진입에 본격 시동을 걸었다. A시리즈는 삼성 첫 폴더형 휴대폰으로 많은 중국인의 호응을 얻어냈다.

2006년 초보형 스마트폰 보급과 함께 삼성은 블랙잭(Black Jack)을 중국에 출시한다.

당시 전세계 휴대폰 시장은 폴더형에서 막대형(바 타입) 휴대폰으로 진화하는 변화기를 겪고 있었다. 쿼티 자판을 내장한 블랙잭은 혁신에 가까웠고 이는 중국 소비자에게 삼성 브랜드를 알리는 절호의 기회가 됐다. 이로써 삼성은 노키아와 모토로라로 이뤄진 중국 휴대폰 시장의 과점 구조를 깨고 새로운 주류업체로 자리잡는다.

이후 삼성은 2011년 갤럭시 및 노트 시리즈 휴대폰을 출시하면서 중국 영업에서 새로운 전환점을 맞는다. 특히 구글 안드로이드 기반 갤럭시S2는 ‘2011년 최고의 안드로이드 휴대폰’이라는 찬사를 받으며 삼성 브랜드 이미지를 격상시켰다.

때마침 노키아의 브랜드 인기와 실적이 곤두박질하면서 중국 삼성의 약진세는 한층 뚜렷해졌다. 업계 전문가들은 “2011년은 노키아에게는 최악, 삼성에게는 최고의 해였다”고 회고한다.

|

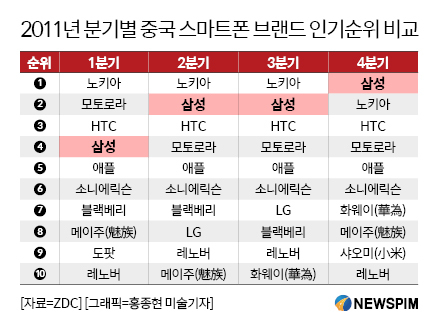

중국 시장조사업체 ZDC에 따르면 2011년 1분기 중국 스마트폰 시장 인기순위 4위에 머무른 삼성은 같은해 4분기 노키아를 제치고 1위를 차지했다.

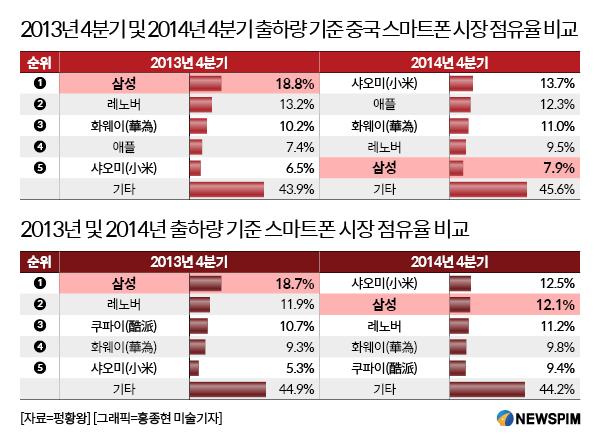

2013년 삼성은 ‘고 퀄리티 상품+공격적인 마케팅’에 힘입어 중국 휴대폰 시장 점유율 20%를 차지, 부동의 1위 자리를 확고히 했다.

그러나 급변하는 스마트폰 시장에서 삼성의 전성기는 짧게 끝났다. 샤오미(小米)를 필두로 중저가 스마트폰이 인기를 끌면서 프리미엄 시리즈에 주력하는 삼성이 경쟁력을 잃어버린 것.

|

글로벌 시장조사기관 IDC 보고서에 따르면 2014년 4분기 삼성은 출하량 기준 중국 스마트폰 시장에서 5위(7.9%)로 쳐졌다. 샤오미 애플 화웨이(華為) 레노버(Lenovo, 聯想)에 밀린 것이다.

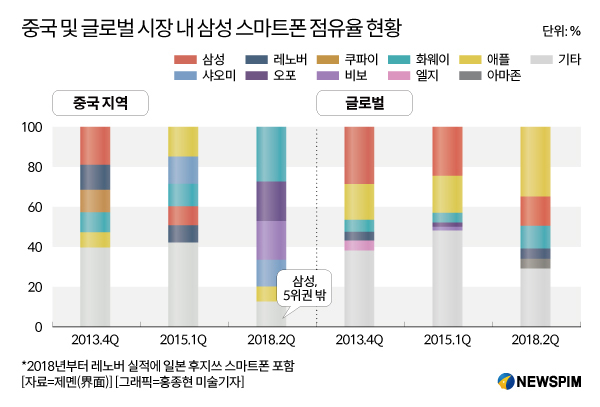

출하량 하락은 곧 판매량 하락으로 이어졌다. 2015년 1분기 삼성은 중국 스마트폰 시장에서 점유율 9.7%를 차지, 5위권 밖으로 밀려났다.

설상가상 2016년 8월 출시된 ‘갤럭시 노트7’의 잇따른 배터리 화재사건으로 ‘고급 브랜드’로 인식됐던 삼성의 브랜드 이미지에 회복하기 힘든 타격을 입었다.

통계에 따르면 2017년 4분기 삼성전자는 중국 시장에서 겨우 980만 대의 스마트폰을 판매하며 점유율 0.8%에 머물렀다. 올해 2분기에도 삼성의 중국 스마트폰 시장 점유율은 0.8%로 12위에 머물렀다.

펑황왕은 “삼성이 거안사위(居安思危, 편안할 때도 위태로울 때의 일을 생각하라)의 대비를 소홀히 함으로써 왕좌에서 밀려난 것”이라고 평가했다.

이렇게 스마트폰 분야가 처참한 성적표를 이어가는 중에도 중국 내 삼성 매출 규모는 증가했다. 펑황왕은 “중국 스마트폰 시장에서 쇠퇴의 길을 걷고 있는 삼성이 그래도 노키아 처럼 몰락하지는 않을 것으로 여겨지는 이유는 바로 반도체 사업 때문”이라고 설명했다.

◆ 아슬아슬 적과의 동침, 삼성 반도체 ‘경쟁업체’ 중국 IT 업체 힘입어 강자 부상

올 상반기 삼성전자의 중국 시장 매출 규모는 27조4102억 원으로 전세계(83조9217억 원)의 32.7%를 차지했다. 지난 2014년부터 증가세를 유지한 중국 매출 비중이 올해 처음으로 미주 지역(21조7968억 원)을 추월한 것이다.

글로벌 영업에서 삼성전자의 중국 매출액 비중은 지난 2014년 20%대에 처음 진입한 후 2015년 23.4%, 2016년 23.9%, 2017년 28.3%를 차지하는 등 상승 곡선을 그리고 있다.

스마트폰 사업 악화와는 달리 삼성 실적에 대한 중국 시장의 영향력이 갈수록 확대되고 있는 것이다. 이는 삼성전자 반도체의 5대 매출처 리스트에서도 파악할 수 있다.

최근 삼성전자가 공개한 보고서에 따르면 올 상반기 5대 매출처는 미국의 애플(스마트폰 생산업체)과 버라이즌(이동통신사), 독일 도이치텔레콤(이동통신사), 홍콩 테크트로닉스(전자기기 생산업체) 그리고 중국 화웨이(스마트폰 생산업체)다. 이들 업계가 삼성전자 매출에서 차지한 비중은 11%에 달했다.

업계는 특히 올해 처음 리스트에 포함된 화웨이에 집중했다. 삼성으로부터 메모리 반도체를 구매해 스마트폰, 통신장비 등 완제품을 생산하는 화웨이가 결국 해당 산업에서 삼성과 경쟁하고 있는 것이다.

소후(搜狐)는 “중국 기업이 경쟁사인 삼성의 반도체를 쓸 수 밖에 없는 이유는 기술력 때문”이라고 보도했다.

매체는 “중국 현지 기업이 스마트폰 및 데이터센터를 구축하는 메모리 반도체 개발에 주력하고 있지만 아직까지는 역부족”이라며 “일단 삼성전자 혹은 SK하이닉스에 의존할 수 밖에 없는 상황”이라고 설명했다.

리서우펑(李壽鵬) 반도체 분석가 역시 “2년여 전부터 스마트폰의 화면 및 저장 용량이 커지는 등 기술적 요구가 높아짐에 따라 선도적인 기술력을 보유한 삼성 제품의 경쟁력이 올라갔다”고 말했다. 이 분석가는 “삼성이 디램(DRAM) 및 낸드플래시(NAND Flash) 시장에서 선도적인 위치를 점하고 있는 만큼 어쩔 수 없이 삼성 제품을 선택하는 중국 기업들이 많을 것”이라고 덧붙였다.

중국 반도체 시장에서 막강한 점유율을 자랑하는 삼성의 배경에는 현지 공장을 기반으로 한 생산력 확대가 자리하고 있다.

업계 전문가들은 “삼성전자가 부진에 빠진 중국 현지 스마트폰 공장의 철수 작업을 본격화하고 있는 반면, 반도체 사업은 중국을 기반으로 사업을 꾸준히 확대하고 있다”고 밝혔다.

지난 1994년 삼성전자는 쑤저우 산업단지에 삼성(쑤저우)반도체회사를 설립했다. 해당 기업은 삼성전자의 중국 첫 반도체 생산 기지로, 누적 투자규모가 8억7000만 달러(약 9686억 원)에 달한다.

2001년 12월에는 홍콩삼성전자의 중국 내륙 업무를 담당하던 상하이 사무실을 정식 현지 법인으로 승격했다. 상하이삼성반도체회사(SSS)는 반도체 및 패널 판매 업무를 주로 담당해왔다.

이후로 삼성은 2012년 시안(西安)에 삼성(중국)반도체회사(SCS)를, 2017년 삼성반도체(중국)연구개발회사(SSCR) 를 설립하는 등 중국 현지에서의 반도체 개발 및 생산 활동에 박차를 가한다.

올해 8원 기준 중국 내 반도체 비즈니스를 담당하는 삼성 자회사는 총 6곳으로 늘어났다. 그 중 대표 기업으로 꼽히는 SCS와 SSS의 올 상반기 매출액은 각각 2조3470억 원, 14조1725억 원이다. 전년동기 대비 성장률은 각각 12%와 19%에 이르고 있다.

leemr@newspim.com