보험사 등 수요도 탄탄…해외채→국내 장기채로 눈 돌려

[서울=뉴스핌] 김연순 기자 = 몇몇 초우량 기업만 가능했던 10년만기 회사채 발행이 새해들어 붐처럼 확산되고 있다. 기업으로선 장기자금을 안정적으로 조달할 수 있고, 최근 1년새 금리가 많이 떨어져 조달비용도 아낄 수 있다. 투자자인 보험사도 해외장기채권에 비해 금리수준이나 투자비용에서 나쁘지 않아 반기고 있다.

16일 채권시장에 따르면 KT와 CJ제일제당은 각각 10년만기 회사채 600억원과 1000억원 어치를 발행할 계획이었다. 수요예측 결과 모집액 대비 2~4배에 달하는 자금이 유입되자 발행액을 늘리기로 했다.

SK인천석유화학 역시 10년물 회사채 400억원 모집에 1300억원의 투자수요가 몰리자 증액 발행을 검토하고 있다. LG유플러스와 GS칼텍스는 오는 17일(800억원)과 22일(1000억원) 각각 10년물 회사채 발행을 위한 수요예측에 나선다. 특히 LG유플러스는 최장 7년 만기 회사채만 발행했고, 처음으로 10년물에 도전한다. 롯데쇼핑도 500억 규모로 10년물 회사채 발행에 나선다.

이 같은 10년물 발행 ‘붐’은 이례적이다. 지난해 1분기 10년물을 발행한 기업은 KT, SK텔레콤, LG화학, SK 등 네 곳에 불과했다. 하지만 올해 들어 1월에만 6개사가 10년물 발행에 나선 셈이다.

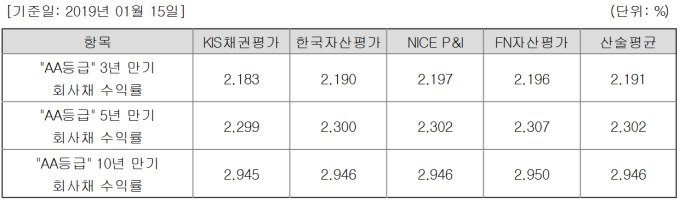

무엇보다도 장기 금리가 하락했기 때문이다. KIS 채권평가에 따르면 지난 15일 기준 AA0 등급 회사채의 10년물 금리는 2.945%다. 이는 1년 전 동일등급 10년물 금리에 비해 60bp 이상 하락한 것이다.

김기명 한국투자증권 크레딧 애널리스트는 “회사채 발행 기업 입장에선 장단기 금리가 붙어서 장기물을 찍기 좋은 환경이라고 생각하고 있다”며 “CJ제일제당은 10년물 발행금리가 언더로 결정됐을 정도로 금리가 낮은 상황”이라고 설명했다.

10년물 이상 장기채권을 주로 사들이는 보험사 입장에서도 나쁘지 않다.

민동원 유안타증권 크레딧 애널리스트는 “장기채 수요의 대표적인 기관이 보험사인데 보험사의 수요가 많다”며 “과거엔 해외채 투자를 많이 했는데 환율도 불안하고 상대적으로 매력이 떨어진 해외채를 줄이다보니 국내 장기채로 눈을 돌릴 수밖에 없다”고 분석했다.

김기명 애널리스트도 “발행시장에서 보험사 등을 중심으로 장기물에 대한 수요가 강하다”며 “3년, 5년 회사채의 절대 금리 레벨이 낮으니까 장기채를 사려는 것 같다”고 분석했다.

자산운용사의 한 임원은 “보험사들은 FX스왑 헤지코스트 등을 고려해 해외유가증권보단 국내채권 쪽으로 많이 돌아섰다”며 “지난해 하반기부터 이러한 현상이 더욱 뚜렷해지고 있고 장기물 강세로 이어지고 있다”고 말했다.

y2kid@newspim.com