A주 '신경제 종목' 비중 점차 높아져

[서울=뉴스핌] 이동현기자= 글로벌 패권을 두고 다양한 분야에서 치열한 경쟁을 전개하고 있는 미국과 중국. 최근 글로벌 경제 양강인 중·미 양국의 증시는 상이한 방향으로 전개되는 양상을 띠면서 주목을 받고 있다.

중국 증시는 올 들어 무역전쟁 긴장완화와 외국인들의 ‘바이 차이나’ 열풍에 3100포인트를 돌파하며 가파른 상승세를 나타내고 있다. 반면 미국 증시는 금융 위기 후 기나긴 호황이 막을 내리면서 불 마켓도 조만간 종료될 것이란 관측에 무게가 실리고 있다. 중·미 양국 자본 시장의 특징과 차이점을 살펴본다.

|

◆중국 증시 변동성 높은 ‘정책장’ 특성 지녀,신경제 종목 비중 단계적으로 높아져

중국 증시가 당국의 정책적 목표를 구현하는 ‘정책장’ 성격을 가졌다면 미국 증시는 철저히 시장 메커니즘에 따라 움직이는 자본 시장의 특성을 지녔다.

예컨대 A주 시장은 당국의 국영기업 개혁을 위한 혼합 소유제 시행, 중소기업 자금 조달을 위한 채널로써 기능을 충실히 구현하고 있다.

이에 따라 중국 당국의 정책 호재에 따라 증시가 요동치는 한편, 폭등장 및 폭락장과 같은 변동성이 큰 증시에서도 당국의 정책은 효력을 발휘하게 된다.

반면 미국의 경우 감독기관이 증시 운용 및 시장 조절에 절대 관여하지 않는다. 증시는 실물 경제를 뒷받침하는 자본시장으로서 자금 조달, 자원 배분, 자본 가격 결정 과정에 충실히 시장 원리를 반영한다.

중미 양국 증시는 시총 구성 및 주력 업종 면에서도 적지 않은 차이가 있는 것으로 나타났다.

A주 시장에서 경기 민감주인 원자재 주(금속, 비철금속) 및 제조업 종목의 시총 비중은 여전히 높은 편이다. 다만 지난 10년간 중국 증시내 2차 산업의 시총 비중은 23.8% 줄어들었고, 바이오,미디어,IT, 의료 등 ‘신경제’ 종목의 시총은 13.4% 늘어나면서 신경제 종목이 구경제 종목을 밀어내고 증시의 주도권을 가져갈 것으로 예측된다.

또 중국 금융섹터의 시총 비중은 업계 영향력에 비해 과도하게 높은 전체 시총 규모의 25.4%를 차지한 반면 미국 금융주의 시가 총액이 전체 시장에서 차지하는 비중은 20.3%으로 상대적으로 낮은 것으로 나타났다.

중국 증시는 미국 증시에 비해 필수 소비재 및 선택 소비재 종목의 시총 비율이 현격히 낮아 향후 비중이 확대될 여지가 큰 것으로 예상된다. 특히 향후 중국 시장의 소비 고급화 트렌드에 힘입어 중국 소비재 주에서 막대한 투자 기회가 창출될 것으로 관측된다.

미국 증시는 중국 증시보다 '불 마켓' 지속 기간이 긴 것으로 나타났다.

1929년 이후 미국 증시는 베어마켓과 불마켓을 각각 25차례 겪었다. 여기서 베어 마켓 및 불마켓은 S&P 500 지수가 20% 이상 상승 및 하락한 장을 가리킨다.

중국 자산운용사 우쿵투자(悟空投資)에 따르면, 미 증시의 베어마켓은 평균 10개월, 불마켓은 평균 32개월 가량 지속된 것으로 집계됐다. 미국 증시의 강세장 지속 기간이 약세장의 3배에 달하며, 비교적 긴 상승장 효과를 누린 것으로 나타났다.

미국 증시의 불마켓 진입 당시 S&P 500 지수는 평균 106.9% 상승했고, 베어 마켓에서는 35.4% 하락했다.

반면 중국 증시는 베어 마켓은 길고, 불 마켓은 짧은 정반대의 경향을 나타냈다.

A주 시장은 지난 90년대이후 2016년 2월 19일까지 7차례 강세장과 8차례 약세장을 겪었다. 베어마켓과 불 마켓의 지속기간은 각각 27.8개월 및 12.1개월인 것으로 조사됐다. 베어마켓 기간이 불마켓의 2.3배에 달했다.

상하이 종합지수는 강세장에서 평균 217.2% 상승했고, 약세장에서는 56.4% 하락한 것으로 집계되면서 폭등장과 폭락장을 오가는 변동성이 큰 특징을 보였다.

이처럼 중국 증시는 증시 변동성 면에서 미국 증시보다 압도적으로 높은 것으로 나타났다. 지난 20년간S&P 500 지수의 변동성이 상하이종합지수보다 높았던 해는 4차례에 불과했다.

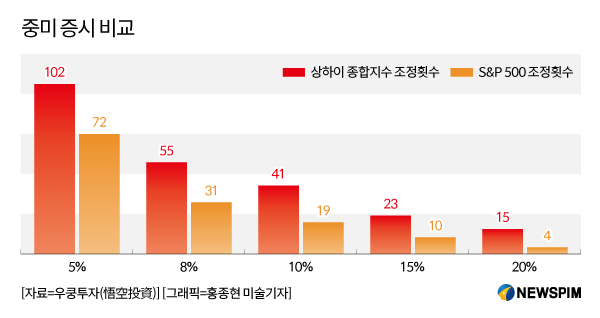

상하이 종합지수는 증시의 조정횟수 면에서도 S&P 500 지수를 웃돌았다. 증시 조정폭이 5%에 달했던 횟수만 102번으로, 미국의 수치(72회)를 훌쩍 상회했다.

dongxuan@newspim.com