"상장 추진 보류..외부 자금 필요 없는 상황"

[서울=뉴스핌] 김양섭 기자 = 의약품 유통업계 1위 지오영에 글로벌 사모펀드(PEF) 블랙스톤이 5000억원을 투자했다. 지오영의 기업가치는 1조1000억원으로 평가됐다. 블랙스톤은 46%의 지분을 갖게 된다.

8일 관련업계에 따르면 최근 블랙스톤은 지오영의 기존 재무적투자자(FI)인 앵커에쿼티파트너스 등으로부터 지분을 인수, 46%의 지분을 갖게 되는 딜을 진행했다. 지분인수 금액으로 약 5000억원을 투자, 지오영의 기업가치는 약 1조1000억원으로 평가됐다. 54%의 지분은 조선혜 회장 측(우호지분 포함)이 갖게 된다.

시장 일각에선 블랙스톤이 지오영의 기업가치를 2조4000억원으로 평가해 1조1000억원을 투자했다고 알려져 있지만 이는 기본적인 딜 관련 팩트를 잘못 이해해 벌어진 해프닝인 것으로 확인됐다.

이번 딜에 정통한 핵심 관계자는 "잘못된 팩트를 기반으로 대부분의 매체가 소설을 쓰고 있다"면서 "기업가치는 1조1000억원, 블랙스톤은 약 5천억원을 투자해 46%의 지분을 갖게 되는 게 팩트"라고 확인했다.

조 회장과 블랙스톤은 '조선혜지와이홀딩스 주식회사(설립예정)'라는 홀딩스를 설립해 지분을 54%(조 회장과 우호지분)대 46%(블랙스톤)로 나누고, 이 홀딩스가 지오영을 100% 지배하는 방식으로 지배구조를 개편한다.

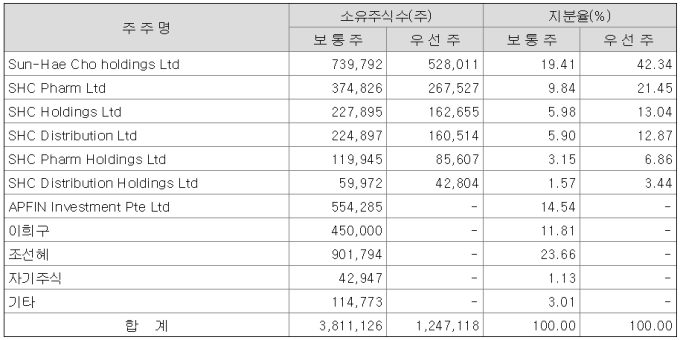

작년 말 기준으로 지분구조를 보면 'Sun-Hae Cho holdings Ltd'가 최대주주로 있으며 조선혜 회장 이름을 딴 'SHC'로 시작하는 법인들이 지분을 나눠갖고 있다. 이밖에 FI인 APFIN Investment Pte Ltd, 공동창업자 이희구 명예회장, 조선혜 회장 개인 등이 주요주주로 올라와있다. 앵커에쿼티측의 지분은 혼재돼 있는 것으로 추정된다.

이번에 블랙스톤 측이 앵커에쿼티 등 기존 FI 지분을 인수하고 홀딩스를 설립하는 딜을 하면서 조 회장 측과 블랙스트온이 홀딩스 지분을 54대 46으로 나눠 갖게 된다. 이 홀딩스는 지오영을 100% 지배해 기존 지배구조보다는 구조를 상당히 단순화시키는 방향으로 딜을 진행하게 된다. 지오영은 앞서 지난 2009년 골드만삭스측이 약 400억원을 투자한 바 있고, 이후 2013년 앵커에쿼티 측이 이 지분을 인수한 것으로 알려져 있다.

일각에선 블랙스톤이 상당히 높은 밸류로 투자를 진행했기 때문에 빠른 엑시트(투자자금 회수)를 위해 지오영이 상장을 본격적으로 준비할 것이라는 관측도 제기했지만, 상장에 대해 지오영 측은 특별한 계획을 갖고 있지 않은 것으로 파악됐다.

상장 계획에 대해 지오영 고위 관계자는 "현재는 계획이 없다"고 선을 그었다. 그는 다만 "하지만 상황에 따라 언제든지 할수 있는 가능성은 열려 있다"고 말했다. 그는 "몇 년전에 상장을 준비하다가 굳이 외부 자금이 필요없다는 내부 임원진들의 의견이 많아 상장 계획을 보류한 바 있다"면서 "우리는 외부 자금이 굳이 필요 없기 때문에 현재 상장 필요성이 없다. 다만 상황에 따라 언제든지 할 수는 있는 것"이라고 덧붙였다.

블랙스톤 투자 유치 배경에 대해서는 "블랙스톤과 친분이 두터운 관계였고, 지오영의 향후 기업가치가 더 커질것으로 보고 블랙스톤이 투자한 것"이라고 답했다. 이어 "일각에서 경영권 이슈에 대해 소설을 쓰는 곳이 있던데, 기본적으로 블랙스톤은 동업문화로 가는 회사이기 때문에 경영권을 행사하는 딜은 전혀 하지 않는다"고 덧붙였다.

ssup825@newspim.com