M&A를 통한 회수규모 세계 0.1% 도 안돼

[서울=뉴스핌] 심지혜 기자 = # B2B 메시징 솔루션 ‘센드버드(Sendbird)’는 2013년 한국에서 창업해 이듬해 실리콘밸리로 떠나 미국법인 전환을 마쳤다. 센드버드는 미국 진출 후 4년도 안 되는 기간 동안 약 215억원을 투자받았다. 한국 스타트업의 초기(업력 3년), 중기(3~7년) 평균 투자금액이 각각 15억7000만원, 26억3000만원인 것을 감안하면 차이가 크다.

세계 국내총생산(GDP) 규모 12위(2017년)인 우리나라가 ‘스타트업 생태계’의 글로벌 경쟁력은 저조한 것으로 나타났다.

2일 스타트업 정보 분석업체 스타트업 게놈이 지난 5월 발표한 '스타트업 생태계 보고서'에 따르면, 한국은 초기 투자금 규모가 작고 투자금 회수도 어려워 스타트업 생태계가 성장하기 힘든 환경인 것으로 평가 받았다.

◆ 스타트업 초기 투자금, 글로벌 평균 1/3

지난해 국내 벤처투자 금액은 3조4249억원으로 글로벌 벤처캐피탈(VC) 투자금액 2540억달러(약 300조원)에 현저히 못미치는 수준이다. 특히 기술기반 스타트업들은 성장의 마중물 역할을 하는 초기 투자금 확보가 어려운 실정이다.

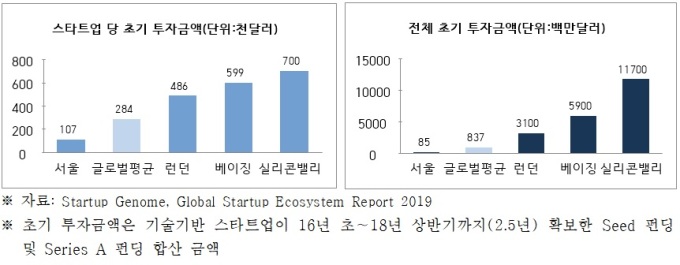

스타트업 게놈에 따르면 서울의 초기단계 기술기반 스타트업당 평균 투자금은 10만7000달러로 글로벌 평균 투자액 28만4000달러의 1/3 수준인 것으로 나타났다. 총액 기준으로 보면 그 차이는 더욱 커진다. 스타트업을 육성하는 글로벌 도시의 평균 투자총액은 8억 3700만 달러로 서울 8500만 달러의 약 10배에 이른다.

인수합병(M&A)을 통한 스타트업 투자금 회수 규모도 현저히 적은 것으로 조사됐다. 2018년 실리콘밸리은행(SVB)이 실시한 스타트업 대상 설문조사에 따르면 기업의 가장 현실적이고 장기적인 목표를 M&A라고 응답한 비중이 미국, 영국 모두 50% 내외다. 반면 기업공개(IPO)는 20%로 낮았다.

국내에서는 M&A(지난해 기준 25개사)보다 IPO(144개사)가 더 활발하다. 그 결과 M&A를 통한 국내 벤처투자 회수금액은 670억원으로, 글로벌 스타트업의 총 회수금액 약 2190억 달러(260조원)의 0.0003% 수준에 그쳤다.

지난해 M&A로 투자금 회수에 성공한 한국 벤처기업은 단 25개사로, 같은 방식으로 회수를 진행한 글로벌 벤처기업의 0.006%(4228개사) 수준에 불과했다.

이에 대해 스타트업 게놈은 "한국의 스타트업 생태계 경쟁력을 하락시키는 주요 요인"이라고 평가했다.

글로벌 대비 기업들의 M&A 참여도 드물다. 2010~2018년 사이 이루어진 스타트업 M&A 세계 30대 인수기업에는 삼성전자가 한국기업으로 유일하게 포함됐다. 반면 미국은 22개사가 포함됐다.

◆ 글로벌 스타트업 생태계, 한국 20위권 밖

스타트업 게놈이 2년마다 발표하는 '스타트업 생태계가 잘 구툭된 도시 톱20'에 서울은 2012년부터 한 번도 들지 못했다.

상위 20위 지역은 북미 50% 유럽 25%, 아시아 20%, 기타 5%로 북미권이 독보적인 경쟁력을 점하고 있다.

스타트업 활성화는 높은 실업률과 저성장에 갇힌 한국경제에 주요 돌파구 중 하나로 평가된다. 특히 청년실업의 현실적 해법으로 그 중요성이 더 커지고 있다. 중기벤처부에 따르면 2018년 벤처투자를 받는 국내 벤처·스타트업 1072개사의 고용인원은 4만1199명으로, 전년 대비 20% 늘어난 6706명의 신규고용을 창출했다.

엄치성 전경련 국제협력실장은 "스타트업 생태계가 커지기 위해서는 스타트업들이 초기 투자금을 원활하게 유치하고 투자자들은 쉽게 투자금을 회수 할 수 있는 선순환 생태계가 중요하다"며 "M&A 활성화 등 국내외 투자자가 더 많은 투자를 할 수 있는 환경을 조성할 필요가 있다"고 말했다.

sjh@newspim.com