중위권 운용사, 낮은 수수료·틈새 상품 개발로 생존 경쟁

[서울=뉴스핌] 김형락 기자 = 국내 상장지수펀드(ETF) 시장에서 자산운용사들의 중위권 경쟁이 치열하다. 시장 점유율 과반을 차지한 삼성자산운용의 독주체체가 굳건한 가운데 중위권 운용사들은 수수료 인하, 틈새시장 개척으로 판세 변화를 꾀하고 있다.

|

4일 한국거래소에 따르면 국내 ETF 순자산가치 총액은 41조2926억원(지난 3일 기준)이다.

ETF는 시장규모가 커지며 운용사들의 새로운 먹거리로 떠오르고 있다. 2016년 말 25조1018억원이던 국내 ETF 순자산가치 총액은 2017년 35조6109억원, 2018년 41조66억원까지 늘었다. 지난해 말 기준 ETF는 코스피 시가총액의 3.1%로 나타났다.

시장 장악력을 갖춘 선두권 운용사들은 입지를 굳건히 다지고 있다.

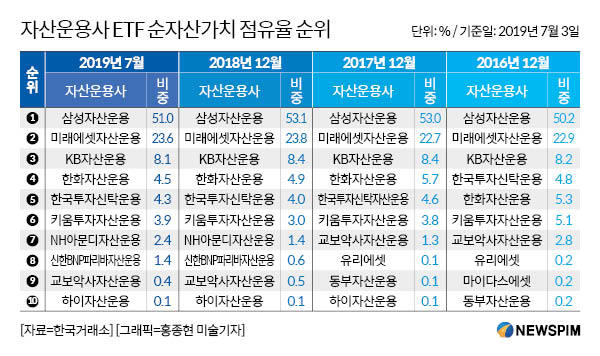

삼성자산운용은 올 상반기 국내 ETF 시장 점유율 51.0%(순자산가치 21조723억원)로 압도적 1위 자리를 지키고 있다. 삼성자산운용은 지난달 전체 일평균 ETF 거래량 76.7% 차지했다.

미래에셋자산운용이 점유율 23.6%(9조7382억원)으로 멀찌감치 3위를 따돌리고 2위에 올랐다. KB자산운용 8.1%(3조3397억원)으로 점유율 3위, 한화자산운용과 한국투자신탁운용 4% 점유율로 4~5위 경쟁을 벌이고 있다.

한 자산운용사 관계자는 "삼성자산운용은 ETF 규모가 워낙 커서 새로 시장에 들어오는 투자자가 몰릴 수 밖에 없다"며 "기존 운용사들이 선점한 섹터에서 삼성운용 보다 ETF 규모가 큰 상품이 상장돼 있어도 코덱스 ETF가 투자자들에게 익숙해 경쟁이 쉽지 않다"고 말했다.

중위권 운용사들은 차별화 전략으로 상위권 운용사를 추격하고 있다.

후발주자인 NH아문디자산운용은 낮은 비용을 무기로 투자자 끌어모았다. 지난해 3월 ETF를 최초로 상장한 NH아문디자산운용은 시장 진입 1년 만에 시장 점유율 7위 운용사로 안착했다.

NH아문디자산운용의 HANARO 200은 총보수가 연 0.036%다. 삼성 KODEX 200(수수료 0.150%), 미래 TIGER 200(0.050%), KBSTAR 200(0.045%), 한화 ARIRANG 200(0.040%), 한국 KINDEX200(0.090%), 키움 KOSEF200(0.130%)보다 싸다. 이들 ETF는 모두 기초지수가 코스피 200으로 수익률에선 큰 차이를 보이지 않는다.

6위, 8위와 오른 키움투자자산운용과 신한BNP파리바자산운용도 반년만에 ETF 시장 점유율을 1%포인트(p) 가량 늘렸다.

중소형 자산운용사 관계자는 "한화자산운용의 아리랑 고배당주 ETF처럼 운용사가 오랫동안 미는 상품은 시장 대표상품으로 떠오르기도 한다"며 "중소형주 ETF, 글로벌 EMP(상장지수펀드 자문 포트폴리오) 등 시장 상황에 맞춘 상품개발과 인도 ETF 등 기존 운용사들이 ETF 상품을 내놓지 않은 틈새시장을 개척해 경쟁 우위를 노린다"고 설명했다.

ETF는 주식, 채권 등 특정지수를 추종하도록 설계된 펀드다. 거래소에 상장돼 일반 종목처럼 사고팔 수 있다. 펀드매니저가 종목을 선별해 운용하는 액티브펀드와 함께 자산운용사의 주력상품이다. 지수를 따라 움직이기 때문에 드매니저가 적극적으로 개입하는 액티브펀드 보다 운용 수수료가 저렴한 게 장점이다.

EMP펀드는 보통 20개 미만의 ETF에 투자한다. 개별 종목 여러 개를 담는 주식형펀드보다 자산배분이 쉽다. 주로 안정적 수익의 장기 투자를 선호하는 연기금 등 기관투자자들이 선호한다.

rock@newspim.com