여전채 사상 처음 6% 돌파…표면금리 부담↑

CP로 조달 다변화…자산·부채 불일치 걱정

[서울=뉴스핌] 이은혜 기자=강원도 레고랜드발 채권시장 경색으로 여전채 금리가 6%를 뚫으면서 조달금리가 비싸지자 카드사와 캐피탈사가 발행한 채권 규모가 전년 대비 40% 넘게 급감했다. 카드사 내부에서는 올해 4분기에는 자금 조달 없이 버텨보자는 분위기가 만연한 것으로 파악된다. 캐피탈사들은 정부의 채권안정펀드가 부동산 프로젝트파이낸싱(PF) 노출도가 높은 캐피탈사들의 할부금융채부터 매입해야 한다는 데 의견을 모으고 있다.

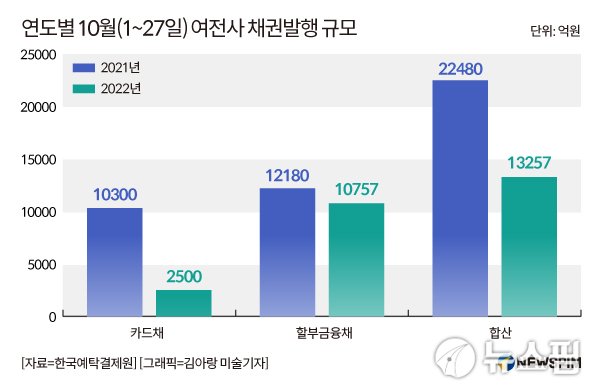

27일 한국예탁결제원에 따르면 이달(10월 1일~10월 27일) 발행된 카드채와 할부금융채는 1조3257억원으로 전년 동기(2조2480억원)대비 41% 급감했다. 카드채는 신용카드사가 발행한 채권으로, 지난해 1조300억원에서 올해 2500억원으로 76% 떨어졌다. 할부금융채는 캐피탈사가 발행하는 채권으로 1조2180억원에서 1조757억원으로 12% 감소했다.

이는 카드채와 할부금융채에 적용되는 여전채 금리가 올해 기준금리 인상 기조에 강원도 춘천시의 레고랜드 자산유동화기업어음(ABCP) 채무불이행(디폴트)로 인한 채권시장 경색이 겹치면서 6%를 뚫었기 때문이다.

금융투자협회 채권정보센터에 따르면 전날 기준 신용등급 AA+의 여전채 3년물 금리는 5.926%다. 지난 21일 연 6.082%까지 치솟으면서 통계를 집계하기 시작한 2010년 이후 처음으로 6%를 넘어섰다. 정부가 채권시장의 유동성을 회복하기 위해 채권안정펀드로 '50조원+알파'를 풀겠다는 의사를 밝히며 소폭 내려왔으나 여전히 6% 사이에서 움직이고 있다. 이달 카드채를 발행한 카드사인 삼성카드, 신한카드는 신용등급으로 AA+, 현대카드와 하나카드는 AA를 받았으나 표면금리는 5.142~5.817%에 책정됐다.

캐피탈사의 할부금융채 발행은 더욱 심각한 상황이다. 전날 발행된 IBK캐피탈의 할부금융채는 표면이율이 7.37%에 책정됐다. 지난 25일에 발행된 NH농협캐피탈의 할부금융채는 6.95%, 신한캐피탈은 6.72%에 결정됐다. 이달 할부금융채를 발행한 한 캐피탈사 관계자는 "정부의 채안펀드는 신용도가 높은 채권 중심으로 매입할 것으로 예상돼 걱정이 크다"고 밝혔다. 이달 할부금융채를 발행한 캐피탈사들의 신용등급은 대부분 AA-이기 때문이다. 이 캐피탈사 관계자는 "채안펀드가 부동산 PF 노출도가 높은 캐피탈사들의 할부금융채를 우선 매입해주길 바란다"고 말했다.

여전채 부담이 눈덩이처럼 불어나면서 일부 카드사들은 카드채의 대안으로 기업어음(CP)을 발행 중이다. KB국민카드는 오는 28일 700억원 규모의 장기 CP를 발행할 예정이다. 앞서 신한카드는 지난 20일 총 1900억원의 장기 CP를 발행했다. 카드업계 관계자는 "채권시장이 경색되면서 카드채 신규발행이 잘 이뤄지지 않고 롤오버(만기 연장)도 어려운 상황이기 때문에 CP 등 다른 방법으로 자금 조달을 다변화하고 있다"며 "많은 카드사들이 4분기 카드채 발행을 망설이고 있으며, 전년 대비 규모가 크게 줄어들 것으로 전망된다"고 말했다.

그러나 채권시장 경색으로 CP의 금리 부담도 만만치 않다. KB국민카드가 발행할 예정인 장기 CP의 3년물 할인율은 5.135%, 5년물은 4.914%다. 신한카드는 1년 5개월물이 4.890%, 1년 11개월물이 5.048%, 3년 3개월물이 5.006%, 5년물이 4.799%에 결정됐다. CP 발행으로 자금 조달 구조가 단기화되면 자산과 부채의 만기 불일치 가능성이 커질 수 있다는 점도 문제다. 카드사 관계자는 "찬 밥과 더운 밥을 가릴 때가 아니라고 판단해 CP를 발행했지만 상황이 안정화되면 장기물 위주인 카드채로 다시 돌아갈 것"이라고 밝혔다.

여전업계는 금융당국의 조치를 기다리고 있다. 금융위원회와 금융감독원은 지난 25일 여신금융협회, 카드사, 캐피탈사와 함께 금융시장 점검회의를 개최했다. 이날 회의에서 당국은 여전사의 자금조달 시장 동향을 점검하고, 여전업계는 당국에 다양한 의견을 제안했다. 금융당국은 "금융시장 변화를 면밀히 모니터링하고 시장안정을 위해 필요한 조치를 신속하게 시행하겠다"고 밝혔다.

chesed71@newspim.com