선전한 갤럭시S23..."감산따른 수급개선 하반기부터"

[서울=뉴스핌] 김지나 기자 =삼성전자가 반도체 대규모 적자로 금융위기 수준으로 내려앉은 1분기 실적을 발표했다.

삼성전자에서 꾸준하게 덩치를 불린 반도체 사업부가 코로나19 확산 기간 동안 삼성전자 실적을 견인했다면, 반도체 업황 침체기엔 반대로 전체 삼성전자 실적에 발목을 잡았다.

삼성전자는 갤럭시S23 선전으로 간신히 전체 실적 적자를 면하긴 했지만, 여전히 반도체 사업부를 비롯해 가전, 휴대폰 등 주요 사업부들이 불확실한 전 세계 경기 상황 등과 맞물려 불확실한 상황이다.

◆ "반도체 투자 이어가 중장기 수요에 대응"

|

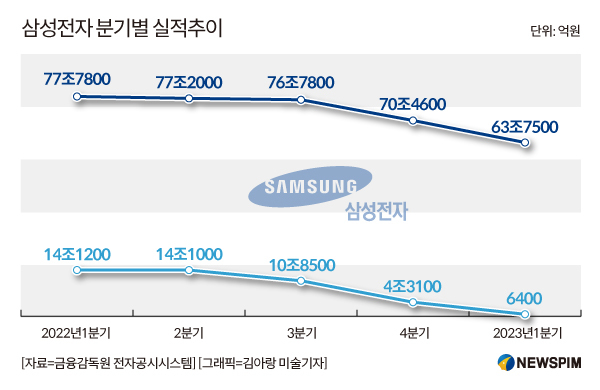

27일 삼성전자가 발표한 전체 영업이익 규모는 6400억원이다. 영업이익은 전년 동기 대비 95% 줄었고, 매출액은 18% 감소한 63조7500억원을 기록했다.

반도체 사업을 하고 있는 DS 사업부는 14년 만에 처음으로 적자로 돌아서며 4조5800억원의 영업손실을 냈다. DS 사업부가 마지막으로 영업손실을 낸 것은 2009년 1분기로 당시 적자 규모는 7100억원에 불과했다.

우려스러운 점은 삼성전자 내부적으로 업황에 영향을 많이 받는 반도체 사업부에 대한 실적 의존도가 너무 높아졌다는 점이다. 2023년 1분기 기준 전체 삼성전자 매출에서 DS 부문이 차지하는 비중은 31%다.

이 같은 높은 매출 의존도는 반도체 업황 호황기엔 큰돈을 벌어들일 수 있지만, 업황이 침체됐을 경우 이번과 같이 대규모 적자로 이어지게 된다.

|

여기에 업황이 침체 돼 돈을 벌지 못하는 상황 속에서도 꾸준한 투자가 이어가야 한다는 점 역시 리스크 요인이다.

삼성전자는 1분기 시설 투자에 10조 7000억원을 투입했고, 이 중 90%가 넘는 9조8000억원을 반도체에 투자했다. 삼성전자는 최근 반도체 업황 악화에 감산 계획을 밝혔지만, 반도체 투자 규모는 이어나가겠다는 방침이다.

김재준 삼성전자 부사장은 컨퍼런스콜을 통해 "생산량 하향 조정 결정에도 불구하고 미래 경쟁력 강화를 위해 전년과 유사한 투자를 이어나갈 계획"이라며 "중장기 수요에 견조하게 대응하려면 공급력을 갖춰야 하고, 인프라 투자를 미리 시행해야 하는 만큼 평택 3~4기 인프라 투자를 지속해 클린룸을 확보하고 향후 수요에 적기 대응할 계획"이라고 밝혔다.

◆ 스마트폰수요 약세 속 갤럭시S23 선방..."중저가폰 경쟁력 강화"

다행이 휴대폰 사업을 하고 있는 MX 사업부는 1분기 수익률이 개선되며 선전했다는 평가다.

전체 삼성전자 매출에서 38% 매출 비중을 차지하는 MX·네트워크 사업부는 매출액은 31조8200억원을 기록하며 전년 동기에 비해 2% 감소했지만 영업이익은 전년 동기보다 0.12% 소폭 늘어난 3.94%를 기록했다.

스마트폰 시장이 둔화되고 있는 상황 속에서 지난 2월 삼성전자가 출시한 갤럭시S23 프리미엄 제품들이 잘 팔리며 수익률이 두 자릿수 이상으로 회복됐다.

|

우려스러운 점은 전체 스마트폰 수요가 약세를 보이고 있는 상황에 특히 삼성전자 점유율이 높은 중저가 스마트폰 시장 경쟁이 심화되고 있다는 점이다.

이에 대한 대안에 대해 다니엘아라우조 삼성전자 상무는 "갤럭시A시리즈 하드웨어 스펙을 상향하는 것을 포함해 프리미엄 소프트웨어를 제공하고 AP(애플리케이션 프로세서) 업그레이드를 하고 있다"면서 "2분기 체감 경쟁력 강화를 위해 A54와 A34제품에 집중하는 한편 5G(5세대 이동통신) 전환이 높은 유럽과 중남미 사업자와의 협력을 강화해 나갈 것"이라고 말했다.

◆2Q에도 영업익 6000억 수준..."하반기, 반도체감산→수급개선"

한편 증권가에선 삼성전자의 실적 부진이 2분기에도 이어지는 한편 하반기 글로벌 수요 회복 전망 속에 점진적으로 업황 회복을 기대하고 있다.

금융정보업체 에프앤가이드에 따르면 증권가에서 제시한 삼성전자는 2분기 매출액과 영업이익 전망치는 각각 63조3305억원, 6974억원이다. 전년 동기대비 매출액은 18% 줄고, 영업이익은 95% 감소한 수준이다.

김동원 KB증권 애널리스트는 "삼성전자 메모리 반도체 감산 규모가 시장 기대치를 크게 상회할 것으로 전망돼 3분기부턴 반도체 수급 개선 가능성이 커졌다"면서 "반도체 경쟁사와 달리 삼성전자는 파운드리 사업가치를 보유하고 있는 만큼 향후 매력적인 투자처로 부각될 것"이라고 내다봤다.

abc123@newspim.com