공급망·기술 내재화 등 수직계열화 목표

테슬라·도요타, 배터리 자체 개발中

전기차 배터리의 안정적 수급을 위한 원자재 공급망 확보가 배터리업계 생존 과제로 떠오르고 있다. 전기차 시장의 성장으로 이차전지 수요가 급등하면서 원자재 수급망에 비상이 걸려서다. 이에 뉴스핌은 배터리 핵심 원자재를 둘러싼 업계의 주요 이슈를 톺아보고 K배터리가 나아갈 방향을 짚어본다.

[서울=뉴스핌] 신수용 기자 = 해외 배터리 제조사와 완성차 업계의 리튬 공급망 확보 경쟁이 치열해지는 등 원자재 채굴부터 배터리 제조를 아우르는 수직계열화 바람이 일고 있다.

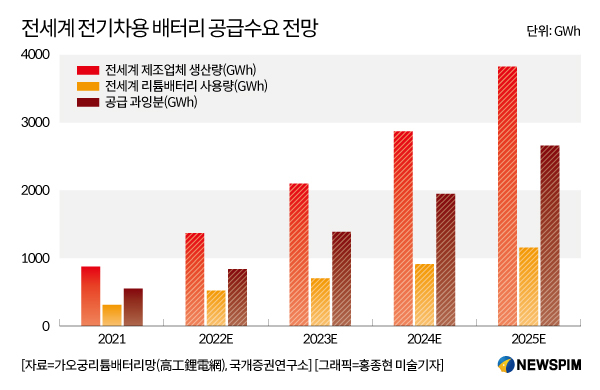

배터리 핵심 소재인 양극재 원가의 60~70%를 차지하는 리튬은 수요 대비 공급이 부족하다. 여기에 전기차 시장이 급성장하면서 리튬 가격이 2년 사이 10배 이상 폭등했다. 리튬은 수급 불일치가 빈번한 원자재다. 리튬 생산은 1~2년 단위 단기 계약이 주를 이루는데, 광산 개발엔 4~7년이 걸린다. 반면 수요는 등락이 심해 여러 차례 공급 과잉과 부족이 반복된다. 이러한 이유로 기업들이 안정적인 리튬 공급망 확보에 주력하고 있다.

◆ 배터리 원자재 공급망 뿌리 '리튬 광산' 매입 움직임 거세

22일 업계에 따르면 해외 기업들의 리튬 광산 매입과 관련 기업 인수가 빠르게 진행되고 있다. 광산 운영뿐 아니라 자원 탐사와 원자재를 가공할 자체 설비 증설도 서두르고 있다.

리튬 확보 경쟁에 세계 1위 배터리 기업인 CATL(닝더스다이)과 마찬가지로 세계 전기차 1위인 테슬라 등 대표적인 배터리사와 완성차 업체들이 공격적으로 뛰어들고 있다.

중국 기업은 리튬 광산을 매입하거나 자원 탐사에 직접 나서고 있다. 최근 중국에서 경매로 나온 리튬 광산 탐사권이 시초가의 1800배에 달하는 높은 가격에 낙찰됐다. 같은 날 탐사권 경매가 시작된 중국 쓰촨성 마뤼캉시 '자다 리튬 광산 탐사권'은 호가 경쟁이 이어졌다. 리튬 광산 탐사권 확보 경쟁에 CATL 등 중국 배터리 기업들도 대거 합류한 것으로 알려져 있다. CATL은 중국 내 추가 리튬 광산 입찰을 계획 중이다.

CATL은 광산 회사도 직접 세워 자원 탐사와 원자재 가공에 나선다. CATL 자회사 쓰촨스다이는 최근 쓰촨성 마얼캉시에 3억위안(약 548억원)을 출자해 '마얼캉스다이광산회사'를 설립했다. 이 회사의 주요 업무는 광산 자원 탐사, 금속 및 비금속 광산 자원 지질 탐사, 신소재 기술 연구개발, 광물 선광 및 가공 등이다.

중국의 BYD(비야디)는 지난달 칠레 리튬 기업인 SQM과 손잡고 현지 리튬 생산 시설 설립에 나섰다. 지난해 8월 중국 최대 리튬 매장 지역인 장시성 이춘에 285억위안(약 5조원)을 투입하는 신규 배터리 공장 건설 계획을 내놨다. 여기에 아프리카 리튬 광산 6곳의 개발권 확보를 추진하고 있다.

◆ 리튬 빗장 잠그는 자원국들...테슬라 4680 ·도요타 전고체 배터리 등 차세대 이차전지 개발

리튬 확보 전쟁은 더욱 치열해질 전망이다. 완성차 업체들도 안정적인 원자재 확보를 위해 리튬 공급망에 손을 뻗고 있다. 리튬 매장량 1~2위인 칠레와 아르헨티나가 리튬산업 국유화를 선언하는 등 연달아 빗장을 걸어 잠그고 있어서다. 리튬 매장량이 풍부한 멕시코, 볼리비아 등도 마찬가지다.

여기에 미국 인플레이션감축법(IRA) 시행으로 중국산 광물을 사용할 경우 세액 공제 등에서 불이익을 받는다는 점도 완성차들의 리튬 공급망 구축을 가속화하고 있다.

미국의 제너럴모터스(GM)는 올해 초 리튬 아메리카스에 6억5000만달러(8700억원) 규모의 지분투자를 단행했다. GM은 이번 투자로 1년에 전기차 100만대를 생산할 수 있는 리튬을 확보할 수 있을 것으로 보고 있다. 포드도 지난해 6월 호주 광산업체 라이언타운과 계약을 맺고 내년부터 리튬을 공급받는다.

글로벌 판매량 1위인 일본의 도요타도 리튬 확보에 나섰다. 도요타 통상은 아르헨티나에서 수입한 리튬을 일본 후쿠시마현에서 가공해 도요타 전기차에 공급할 예정이다.

완성차 업계는 원자재 확보에 이어 자사 배터리를 직접 개발하는 등 수직계열화에도 힘을 쏟고 있다. 배터리는 전기차 원가의 30~40%를 차지하고, 주행거리 등 자동차의 성능을 좌우하는 핵심 부품이다. 완성차 업체들이 배터리를 보다 낮은 가격에 공급받고, 원하는 시기에 공급량도 늘리려면 자체적으로 배터리를 개발하거나 핵심 원자재 확보 능력을 갖춰 협상력을 높이는 수밖에 없다.

테슬라는 광산 인수와 원자재 가공 설비 증설에 더해 배터리 자체 생산을 준비 중이다. 테슬라는 캐나다 광산 기업인 시그마리튬 인수를 검토하고 있다. 테슬라는 리튬 정제시설에 3억7500만달러(약 5030억원)를 투입한다. 내년까지 공장을 완공한 뒤 2025년 리튬 양산이 목표다.

테슬라는 4680 배터리를 자체 생산하기 위한 설비를 구축해 왔다. 테슬라는 미국 네바다 공장에 36억 달러(약 4조7000억원)를 들여 생산 능력을 37GWh에서 100GWh까지 확대할 방침이다. 테슬라는 리튬 정제 시설 인근에 연 60GWh 규모의 양극재 공장을 짓고 있다. 첫 양극재 설비다.

도요타도 파나소닉과의 배터리 공급 제휴 외에 전고체 배터리 등 전기차 배터리 자체 생산을 위한 기술개발도 병행하고 있다.

배터리 업계 관계자는 "리튬이 삼원계(NCM)와 LFP(리튬인산철)와 같은 다양한 배터리에 사용돼 니켈보다 확보 경쟁이 치열한 것"이라며 "중국은 국가 차원에서 오래전부터 이를 진행하는 등 추진력이 높아 이미 다수의 원자재 공급망을 확보한 상태"라고 말했다.

aaa22@newspim.com