금투업 관계자 "IPO 과대평가 투자자 피해 야기"

[서울=뉴스핌] 이석훈 기자 = 기업공개(IPO) 시장 내 기관 투자자의 경쟁이 심화하면서, 올해 모든 상장 종목의 공모가가 희망 밴드 상단을 초과했다. 기관 투자자의 과열 경쟁이 '공모가 뻥튀기' 현상을 부추기는 것 아니냐는 지적이 나온다.

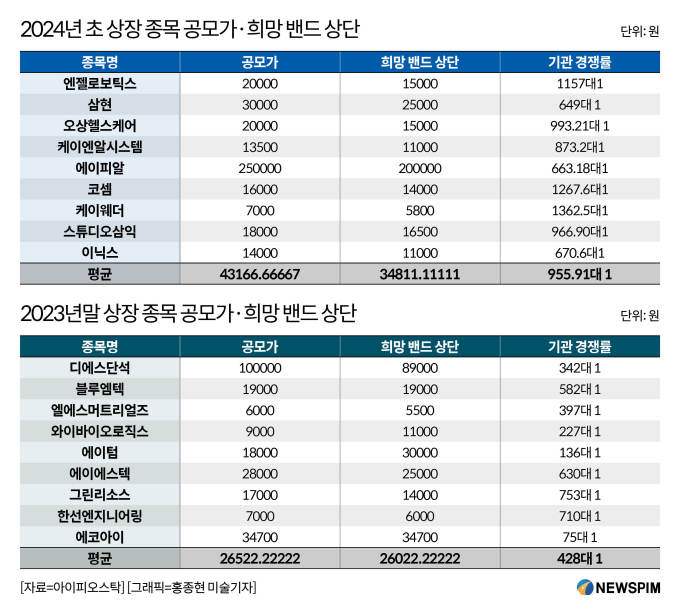

17일 금융 정보 사이트 아이피오스탁에 따르면 오는 26일 상장하는 엔젤로보틱스는 기관 수요예측 결과 2만원에 공모가를 확정했다. 이는 사측에서 제시한 희망 밴드 상단인 1만 5000원에 비해 33% 높은 수준이다.

이 밖에도 ▲삼현(20%) ▲오상헬스케어(33.33%) ▲케이엔알시스템(22.72%) ▲에이피알(25%) ▲코셈(14.28%) ▲스튜디오삼익(9.09%) ▲이닉스(27.27%) 등 올해 상장한 전 종목이 기관 수요예측 이후 희망 밴드 상단을 초과해 최종 공모가를 결정했다.

이는 희망 밴드 내 공모 가격이 형성되던 작년 말과 대조되는 모습이다. 작년 12월 5일 상장한 와이바이오로직스는 9000원에 공모가를 확정했는데, 이는 희망 공모 가격 범위인 9000원~1만 1000원에 포함되는 수치다.

같은 달 상장한 블루엠텍도 공모가 희망 밴드(1만 5000원~1만 9000원)에 포함되는 1만 9000원에 최종 공모가를 확정했다. 심지어 비슷한 시기에 상장한 에이텀의 경우 희망 밴드(2만 3000원~3만원) 하단을 하회하는 1만 8000원에 공모가를 결정했다.

이처럼 희망 밴드 상단을 초과하는 공모주 비중이 높아진 데는 기관 수요예측에 참가하는 투자자 간 경쟁이 강화됐기 때문으로 해석된다.

올해 초 상장한 9개 종목의 수요 예측 경쟁률은 955대 1이었다. 이는 작년 말 평균(428대 1)에 비해 2배 이상 높은 수준이다.

상장 과정을 보면 일차적으로 상장 주관사가 증권신고서를 작성하면서 기업의 적정 가격을 산정한다. 이후 상장사가 산출된 수치를 기준으로 희망 공모가 범위를 제시하고, 기관 투자자 수요 예측을 진행해 최종 공모가를 결정한다.

즉, 기관 투자자의 IPO 시장 내 경쟁이 심화할수록 최종 공모가가 희망 범위를 초과할 가능성이 높아진다.

금융투자업계 관계자는 "공모주에 대한 투자자들의 관심이 높아지며 공모주 펀드에도 자금이 많이 늘었다"며 "공모주 시장에 훈풍이 불자 자연스럽게 기관들의 참여도도 증가한 것"이라고 설명했다.

익명을 요청한 중형사 관계자도 "최근 IPO 흥행 사례가 많아지면서 기관 투자자의 수요도 덩달아 늘었다"며 IPO 시장에 대한 기대감이 이어지면서 공모가가 희망 밴드 상단을 초과하는 일이 잦아질 수 있다고 본다"고 말했다.

다만 기관 투자자의 경쟁 과열로 공모가가 과대 평가되는 것 아니냐는 우려도 나온다. 최종경 흥국증권 연구원은 "상장 주관사가 결정하는 적정 가격은 객관적 평가를 통해 나온 말 그대로 '적정 가격'"이라며 "아무리 기관 수요가 높다고 해도 최종 공모가가 적정 가격과 희망 밴드를 초과하는 일이 잦아진다는 건 이상 징후"라고 경고했다.

한 대형사 관계자도 "IPO 시장 과열에 따라 기관투자자들이 물량 확보를 위해 높은 가격을 써서 내는 것이 관행처럼 이뤄지고 있다"며 "최근 기업 가치에 따른 수요예측 흥행이 아닌데도 희망범위 상단 혹은 이를 초과하는 공모가가 확정되는 경우도 발생한다"고 밝혔다.

이어 "이런 현상은 결과적으로 상장 후 개인투자자들의 피해로 이어질 수 있다"고 말했다.

stpoemseok@newspim.com