[뉴욕=뉴스핌 박민선 특파원] 최근 미국 주택시장이 다시 개선 신호를 보이기 시작하면서 투자자들의 관심이 크게 늘어나고 있다.

미국 경제 개선에 따른 연방준비제도(Fed)의 금리인상에 대한 가능성이 대두되고 기관투자자의 매수 감소까지 나타나면서 시장이 받는 압력은 여전히 존재하고 있다.

그러나 미국 금융권들의 대출 기준 완화, 재고 부담의 감소 등은 향후 개선세가 다시 힘을 받을 것이라는 평가에 힘을 싣고 있다. 무엇보다 고용시장이 꾸준히 개선를 보임에 따라 신규주택 판매가 늘어나는 등 주택 수요가 증가할 것이라는 기대감은 확고하다.

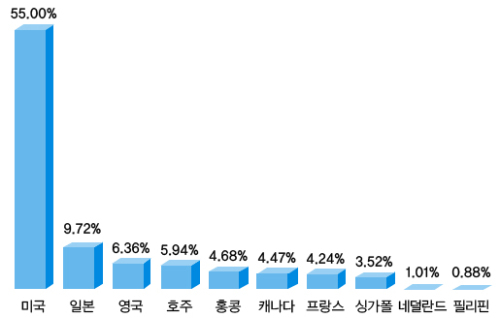

◆ 美은 기본, 日·英 등 글로벌 부동산에 투자

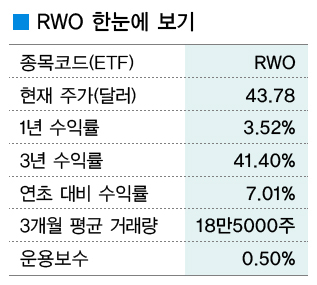

'SPDR 다우존스 글로벌 부동산(SPDR Dow Jones Global Real Estate, 종목코드: RWO)는 미국의 주택시장에 투자하는 대표적인 상장지수펀드(ETF)로 미국 뿐 아니라 다양한 글로벌 부동산 시장에 동시 투자할 수 있다는 점에서 매우 매력적이다.

RWO는 미국의 부동산 투자신탁(리츠, REITs)과 그외 국가들의 부동산 관련 업체들을 대상으로 투자하는 상품으로 포트폴리오의 80% 이상이 REITs로 구성돼 있으며 나머지 20%가 해외 부동산 개발업체 및 비부동산 투자신탁 관리업체들로 채워져 있다.

또한 미국의 최근 부동산 시장은 다소 불안정하지만 주택 수요 증가의 조짐이 나타나고 있어 향후 꾸준한 반등세를 기대해볼 만한 것으로 분석되고 있다.

'리츠'가 가장 경계해야 하는 리스크는 바로 금리 인상이다. 금리를 인상할 경우 채무 변제를 위한 이자 비용이 증가하면서 수익률에도 타격을 미칠 수 있기 때문이다. 이에 금리 인상은 '리츠'의 수익률 하락의 대표적인 요인으로 꼽힌다.

그럼에도 불구하고 시장 전문가들은 여전히 주택시장의 펀더멘털이 강하게 유지되고 있고 무엇보다 RWO의 현재 가치가 엄청난 프리미엄을 보이기보다는 적정 가치 수준을 이어가고 있다며 낙관하고 있다.

미국 경제가 부동산 수요를 꾸준히 증대시킬 만큼 강한 확장세를 보이고 있을 뿐 아니라 글로벌 부동산 시장에 대한 업계의 움직임 역시 빠르지는 않지만 충분하다는 것이다.

이와 함께 RWO 포트폴리오의 25%를 차지하는 태평양지역의 부동산의 경우도 눈여겨볼 만하다.

일본 부동산관련업체들은 일본중앙은행(BOJ)의 공격적인 양적완화 계획으로 인해 수혜를 입고 있으며 높은 인플레이션 목표치 역시 일본 리츠에게는 호재가 될 것이라는 기대감이 자리하고 있다. 또 오스트레일리아의 부동산 시장도 저금리 정책의 영향으로 회복세를 보이는 등 글로벌 주택시장의 분위기가 조금씩 가열되고 있다는 평가다.

RWO에서 미국 '리츠'가 차지하는 비중이 전체의 54%이며 일본이 10%, 영국과 오스트레일리아가 각각 6%씩을 채우고 있다.

상위 10개 종목이 차지하는 비중이 전체 자산의 30% 가량으로 다소 높은 편이다.

배당수익률은 3.60%이며 전체 자산 규모는 14억7200만달러다.

[뉴스핌 Newspim] 박민선 기자 (pms0712@newspim.com)