[편집자] 이 기사는 02월 16일 오후 2시16분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=이영기 기자] 한화케미칼이 회사채 발행금리와 스프레드 인하를 추진하고 있다. 실적이 개선된데다 앞으로 태양광사업에서의 선전도 기대되기 때문이다.

하지만 최근 글로벌 금융시장 혼란으로 투자심리가 위축되고 있어 만만치 않을 것이라는 의견도 나온다.

|

16일 금융감독원에 따르면 신용등급 A+인 한화케미칼은 오는 24일 3년만기 500억원과 5년만기 500억원 등 총 1000억원 어치 회사채를 발행할 예정이다.

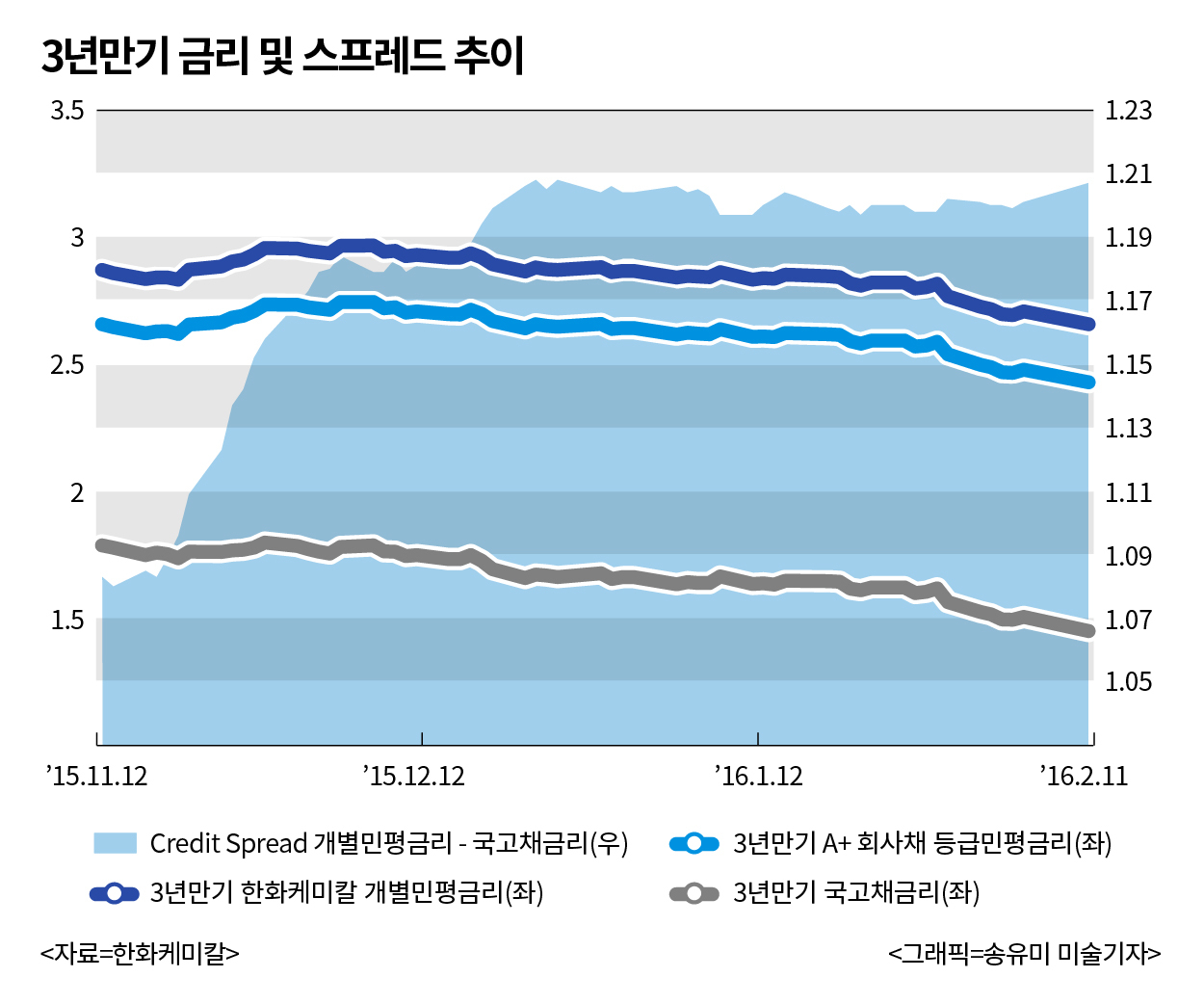

한화케미칼은 이번에 발행하는 3년물 회사채에 대해 수요예측에 제시하는 금리밴드의 상한을 개별민평금리+5bp(1bp=0.01%포인트)로 제시했다. 이는 지난번 발행시 제시한 10bp를 절반으로 낮춘 것이다.

한화케미칼 관계자는 "같은 신용등급(A+)인 다른 업체에 비해 한화케미칼의 스프레드가 좀(16bp) 높은 편이고, 지난해 실적도 개선되고 있는 추세라 이번 기회에 금리밴드 상한을 낮춰 제시했다"면서 "우선은 만기가 짧은 3년부터 시도한다"고 설명했다.

한화케미칼의 지난해 3분기 영업이익은 1333억원, 당기순이익은 1501억원이었다. 시장이 당초 예상했던 것보다 각각 60%, 132%를 웃도는 깜짝 실적.

여기에 태양광사업에 대한 기대감도 금리와 스프레드를 낮출 수 있는 요인이다. 미국이 태양광 투자세액공제를 연장하고, 중국과 대만산 셀과 모듈에 반덤핑관세를 부과하는 등 긍정적인 외부환경이 조성되고 있다. 한화케미칼은 생산설비 합리화와 셀분야 기술력 등에서 경쟁우위를 구축하고 있다.

대형 자산운용사 관계자는 "한화그룹 태양광사업의 모체로서 투자자들의 긍정적인 평가가 점차 강해지고 있고, 금리의 절대수준이 높은 A등급 회사채라서 연기금과 보험사의 수요가 있어 스프레드 축소가 가능할 수 있다"고 말했다.

다만 최근 세계적으로 진행되는 투자심리 위축이 변수다. '1월 효과'도 지나갔고 ELS 헤지용으로 회사채를 사들이던 국내 증권사들도 수요를 줄여 회사채 시장이 위축될 수 있다.

한 증권사 위험관리담당 임원은 "급격한 국채금리 하락으로 회사채 스프레드가 일부 축소되고 있지만 최근 증권사의 헤지용 수요 소멸 등과 함께 궁극적으로는 크레딧 스프레드는 확대될 것"이라며 "지금 글로벌 시장에서는 그렇게 되고 있다"며 우려했다.

'현금이 왕이다'라는 말대로 안전자산 선호 심리가 급격하게 커지고 있는 글로벌 시장 영향으로 국내시장도 마찬가지라는 얘기.

한편, 한화케미칼 회사채의 수요예측은 오는 17일에 진행된다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)