[뉴스핌=김성수 기자] 프랑스계 투자은행 소시에테제네랄(SocGen)이 글로벌 채권시장 추락에 대비해야 한다고 경고했다.

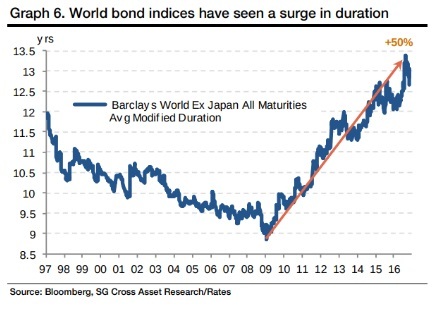

속젠은 지난달 28일 발표한 보고서에서 채권시장에서 금리 위험(듀레이션; Duration)이 가장 중요한 문제가 되고 있다며 이 같이 조언했다.

"전 세계 부채가 지난 10년간 증가하면서 채무 불이행(디폴트) 위험과 채권펀드 매도 위험이 높아지고 있다"며 "부채 규모 뿐만 아니라 듀레이션과 관련한 위험이 예상치 못하게 증가하고 있다"고 속젠은 설명했다.

'듀레이션'이란 가중평균 상환 기간인데, 이 상환 기간에 따라 미래의 시장 금리가 변하면서 채권의 가격 및 수익률이 변하는 데 따른 위험이 달라진다. 채권 금리와 가격은 반대로 움직이므로 금리가 상승하면 채권 가격은 하락하는데, 듀레이션이 길수록 이 하락폭이 더 커지게 되며 그 반대로 성립한다.

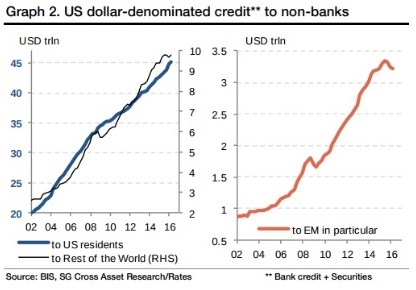

금융위기 이후 전 세계 저금리 기조가 이어지면서 비금융 회사의 달러표시 부채는 사상 최고치로 확대됐다. 채권펀드도 지난 10년간 윤용자산 규모가 3배로 증가해, 금융시장 전반이 금리 상승 위험에 취약한 상태다.

바클레이즈 글로벌 애그리게이트 채권 펀드(투자등급)는 지난 10년 간 시가총액이 2배로 불어났다. 바클레이즈 전세계 채권지수(일본 제외)의 평균 듀레이션은 2008년~2016년 사이 50%나 증가했다.

일단 미국 연방준비제도(연준)가 12월 금리인상에 나설 경우 채권 가격이 하락하면서 매도세가 촉발되고, 신용 시장에까지 충격이 확대될 수 있다. 속젠은 채권펀드가 향후 자금 유출 위험에 직면해 있으며, 예상 유출 규모가 얼마일지도 정확히 집계되지 않고 있다고 진단했다.

다만 속젠은 도널드 트럼프가 대규모 재정 부양책을 약속하면서 물가가 상승할 것이라는 점에 주목했다. 물가가 오르면 물가상승률을 감안한 실질 부채 부담은 축소되기 때문이다. 글로벌 성장세가 미약하게나마 반등하고 있다는 점도 고무적인 소식이다.

아울러 미국 10년 국채 금리가 내년에 3%까지 오르면서 선도금리를 35베이시스포인트(bp, 1bp=0.01%) 웃돌 것으로 전망했다. 독일 10년 만기 국채(분트) 금리도 1%에 다가서면서 1년짜리 선도금리보다 50bp 높을 것으로 내다봤다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)