야당 등 정치권이 재벌개혁 카드를 꺼내 들었다. 첫번째로 대기업집단의 지배구조 개편을 겨냥한 상법 개정안을 경쟁적으로 발의했다. 재계는 크게 우려한다. 개정안이 통과될 경우 시장경제 기본원칙의 훼손은 불가피하다. 반기업 정서는 더욱 확산된다. 한국은 세계에서 가장 기업하기 힘든 나라가 된다.

세계경제 흐름과 무관한 '갈라파고스'적인 개혁으로는 대기업의 투명성과 경쟁력 강화라는 입법 취지를 살릴 수 없다. 기업의 경영시계가 멈추고 나라경제가 절딴 난 뒤에 후회하면 늦는다. 이에 뉴스핌은 상법개정안의 문제를 짚고, 건설적인 방향의 개혁해법을 모색해 보고자 한다.[편집자]

[뉴스핌 = 이강혁 기자·최유리 기자] ##국내 굴지의 A그룹. 수년 전 지주회사 체제로 전환하며 경영 투명성 확보와 지배구조 안정화를 이뤘다. A그룹은 안정된 지배구조를 발판으로 글로벌 무대에서 맹활약하며 나라 경제에 크게 기여하고 있다.

A그룹의 총수는 B사의 최대주주다. 최대주주 지분율은 특수관계인을 포함해 31% 가량이다. 자산규모 2조원의 상장사인 B사는 시가총액이 8조원이다. 최대주주는 약 2조4000억원의 지배력을 갖고 있는 셈이다. 지분율 31%는 기존 상법에서 안정적인 경영권을 가질 수 있는 수준이다.

그런데 최근 들어 A그룹 경영권에 비상이 걸렸다. 해외 투기자본인 C펀드가 A그룹의 지주회사인 B사 지분 3%를 사들이며 경영권 참여를 선언했기 때문이다. C펀드는 약 9600억원 정도면 A그룹을 접수할 수 있다며 적대적 세력을 끌어 모았다.

불과 몇 개월 만에 A그룹은 적대적 세력에게 사실상 경영권을 넘겨주게 됐다. 31%의 대주주를 3%인 투기자본에 집어 삼킨 것이다. 안정적인 지배구조를 갖고 경영하던 A그룹은 경영권을 농락당하며 기업가치에 심각한 상처를 입었다.

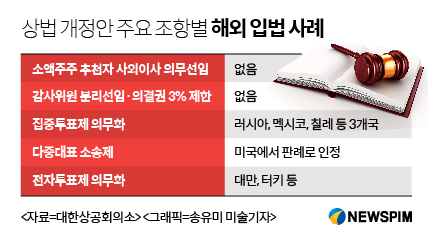

국회에서 논의되고 있는 상법 개정안은 아직 유동적이다. 하지만 야당을 중심으로 발의된 개정안을 보자면, 이같은 가상의 시나리오는 언제든 현실화될 수 있다. 재계가 "세계 어느 나라에도 없는 상법 개정안"이라며 반발하는 이유다.

▲ 이른바 '3% 룰'로 투기 자본에 경영권 빼앗기는 기업 생길 수도

A그룹의 시나리오로 더 들어가보자. 적대적 세력이 A그룹을 삼키려면, 현행 상법에는 적어도 최대주주와 같은 31%의 지분율을 끌어 모아야 가능한 일이다.

그러나 개정안이 현실화되면 얘기는 달라진다. 감사위원을 뽑을 때 지분이 아무리 많아도 의결권을 3%로 제한하기 때문이다.

A그룹의 최대주주는 31%의 지분율로 3%의 권한을 갖게 되는 반면, 적대적 세력은 지분 3%만 보유하면 최대주주와 같이 감사위원 선출권을 행사할 수 있다. 적대적 세력이 연대하면 상황은 심각해진다. B사 지분을 3%씩 매입한 2개의 적대 세력이 연합해 최대주주의 2배인 6%의 의결권을 행사할 수 있어서다.

3%의 지분을 가진 해외펀드 4개가 합종연횡하면 감사위원 선임에서 의결권은 12%가 된다. B사 최대주주가 반대하거나, 최대주주의 우호지분이 도움을 준다고 하더라도 적대적 세력이 감사위원 3명을 앉히는 것을 막을 수 없다.

|

여기에 집중투표제가 더해질 경우 적대적 세력이 이사회 구성원의 과반수를 확보할 수 있다. 집중투표제는 이사진을 선임할 때 '1주 1표(의결권)'의 원칙을 적용하는 대신 이사의 수만큼 의결권을 부여하는 제도다.

현행 상법에선 회사 정권을 통해 집중투표제 도입 여부를 선택할 수 있지만, 이를 의무화하는 게 개정안의 내용이다.

예를 들어 3명의 이사를 선임한다고 하면, 10주를 가진 대주주는 30표(10x3)를, 3주를 가진 외국펀드는 9표(3x3)을 갖게 된다. 이 같은 해외펀드 4곳이 손을 잡고 1명에게 표를 몰아주면 최대주주보다 많은 36표를 갖게 된다.

상법상 자산총액 2조원 이상 상장사는 이사회(7~9명) 밑에 감사위원회(3명 이상)를 설치해야 한다. 이사회 의사결정은 다수결 과반수 찬성이다. 때문에 감사위원을 맡은 사외이사 3명에 1~2명의 이사를 추가로 선임하면 A그룹의 경영권을 '무장해제'할 수 있다.

이사회 의결사항은 모두 적대적 세력의 의도대로 움직일 수밖에 없고, A그룹의 경영 정보가 적대적 세력에게 넘어가는 것을 막기 어려운 셈이다.

적대적 세력인 C펀드가 이렇게 A그룹 경영권을 장악하는데 들어간 비용은 각각 지분 3%를 모아 12%의 지분율을 만드는데 들어간 9600억원이 전부다. 이른바 '3% 룰'이 현실화되면 시가총액 2조4000억원의 최대주주가 시가총액 9600억원의 투기자본들에게 경영권을 고스란히 빼앗길 수 있다는 얘기다.

최대주주의 지분율 31%가 적대적 세력의 지분율 3%와 동일시되는 상황. 기업 입장에선 투기자본의 경영권 공격에 무방비 상태가 되면 경영권 방어를 위해 불필요한 자금만 쏟아붓는 소모전이 불가피하다고 입을 모은다.

기업이 경영권 방어를 위해 과도한 자금을 투입하면 중장기 성장 동력인 연구개발이나 시설투자는 줄어들 수밖에 없다.

▲재계,"세계서 기업하기 가장 힘든 환경 될 것"

야당은 상법 개정안 등을 통한 재벌개혁을 2월 임시국회의 최우선 과제로 삼았다. 개정안의 주요 조항에서 일부 의견차가 있으나, 여당 일각도 상법 개정안을 조속히 처리할 것이라는 뜻을 내비쳤다. '최순실 게이트' 한 축이 정경유착의 관행 때문이라는 여론 정서에 따른 방향 설정이다.

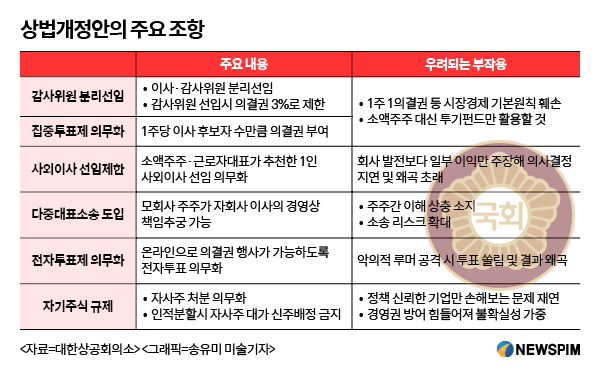

상법 개정안의 주요 조항은 감사위원 분리선출과 전자투표제 의무화를 비롯해 ▲근로자대표 등 추천자 사외이사 의무선임 ▲다중대표소송 도입 ▲전자투표제 의무화 ▲자사주 처분규제 부활 등이다. 모두 기업의 의사 결정 시스템인 지배구조 자체를 수술하겠다는 의지를 담고 있다.

|

잔뜩 몸을 낮추고 있는 재계가 '테이블 데스(수술 중 사망을 뜻하는 의학용어)'라는 극단적 상황을 묘사한 것도 무리는 아니다. 지배구조는 기업가치를 극대화하기 위한 큰 틀인데, 이를 끊어 놓으면 경영 기능이 제대로 돌아가기 어렵다.

근로자 대표와 소액주주들이 추천하는 1명을 사외이사로 반드시 선임해야 하는 사외이사 의무선임안도 기업의 주요 의사 결정을 왜곡하거나 지연시킬 수 있다. 근로자나 소액주주가 선임한 사외이사는 회사 전체의 이익보다 특정 이해관계자의 이익을 앞세울 수 있어서다. 특히 회사와 근로자 이익이 상충되는 안건에 대해선 의사진행 방해에 나설 가능성이 높아진다.

자사주 처분 규제도 마찬가지다. 기업은 경영권 분쟁 상황에서 자사주를 매각해 우호지분을 확보하거나 적시에 자금을 충당할 수 있다. 이를 규제할 경우 적대적 M&A에 대한 방어 장치를 없애고 재무적 선택권을 제한해 경영의 불확실성을 키울 것이라는 우려가 나온다.

이런 여러 우려에도 불구하고 정치권이 메스를 대려는 기업의 지배구조는 사실 정답이 없는 문제다. 세계적으로도 국가나 기업에 따라 가장 적합한 구조를 선택하는 것이 추세다. 기업마다 직면환 환경이 다른데 이를 획일화된 구조로 바꾼다면 기업가치 훼손을 막을 수 없기 때문이다.

재계에서 "도둑 잡자고 야간 통행을 금지시키는 격"이라며 크게 우려한다. 대한상공회의소(회장 박용만)는 "기업지배구조 개선이라는 입법 취지에는 공감하지만 상법상 사전규제만 강화하면 부작용을 피할 수 없다"면서 "결국 대한민국은 세계에서 기업하기 가장 힘든 환경이 될 것"이라고 토로했다.

[뉴스핌 Newspim] 이강혁 기자 / 재계팀장 (ikh@newspim.com) 최유리 기자 (yrchoi@newspim.com)