[서울=뉴스핌] 김민경 기자 = 최근 9년간 금융감독원에 접수된 공개매수신고서를 분석한 결과 117건 중 적대적 공개매수 시도는 단 1건에 불과한 것으로 나타났다. 이에 따라 최근 재계와 일부 야당에서 주장하는 경영권 방어장치에 대해 실효성 의문이 제기된다는 지적이다.

17일 경제개혁연구소 강정민 연구위원은 "2000년~2015년까지 국내 M&A 시장 현황을 분석해보면 전체 M&A 거래의 99.9%가 우호적 기업인수이며 약 0.1%의 극소수 사례만이 적대적 M&A로 분류된 것으로 나타났다"며 "특히 공개매수를 통해 경영권 획득에 성공한 사례는 전무하다. 사실상 위협은 전혀 없으며 그저 '가능성'만 존재하는 것"이라고 밝혔다.

이 같은 주장은 최근 정치권에서 불거진 벤처기업에 대한 차등의결권(dual-class-stock) 도입 논의에 따른 것이다. 지난해 10월 김태년 더불어민주당 정책위 의장은 "혁신창업을 활성화하기 위해서 차등의결권이 필요하다"며 차등의결권 도입을 검토하겠다고 했다. 자유한국당 역시 벤처기업 뿐만 아니라 모든 기업에게 경영권 방어장치의 하나로 차등의결권 도입을 허용해야 한다고 주장했다.

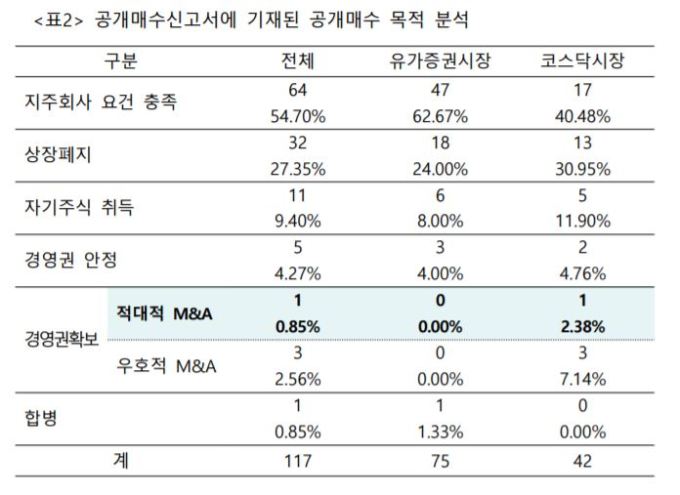

강 연구위원은 이에 대해 오히려 적대적 공개매수가 더 활성화될 수 있도록 제도적 개선방안을 고민해야 한다는 입장이다. 그는 "2010년 이후 공개매수신고서를 분석한 결과 신고 횟수는 총 117건으로 코스피 75건, 코스닥 42건으로 나타났다. 연간 기준으로 보면 연평균 11.6개의 상장사를 대상으로 약 13건의 공개매수신고서가 접수된 것"이라고 분석했다. 그러면서 "이를 바탕으로 공개매수신고 빈도를 계산하면 유가증권시장의 경우 연평균 1.07%, 코스닥시장의 경우 0.42%로 나타난다"고 덧붙였다.

이 가운데서도 M&A 목적으로 공개매수 신고한 경우는 단 4건에 불과했다. 강 연구원은 "대부분 공개매수신고(96.59%)는 지주회사 요건 충족, 상장폐지, 자기주식취득, 경영권 안정 등 경영상 목적으로 이뤄졌다"며 "최근 9년간 적대적 M&A를 위한 공개매수 시도가 단 한 건(0.85%) 뿐이라는 것은 우리나라 상장기업이 적대적 M&A에 노출될 가능성이 극히 희박하다는 반증"이라고 설명했다.

오히려 우리 기업의 지배권 시장 부재로 시장을 통한 경영권 교체 순기능이 없는 게 문제라는 지적이다. 강 연구원은 "오히려 적대적 공개매수가 더 활성화될 수 있도록 제도적 개선방안을 고민해야 하는 상황"이라며 "기업지배구조 개선을 위한 상법 개정과 대칭적으로 차등의결권 등 경영권 방어장치 도입은 지나치게 과도한 요구"라고 강조했다.

cherishming17@newspim.com