"콘텐츠 제작 등 LG·CJ그룹 전략적 제휴 예상"

[서울=뉴스핌] 김형락 기자 = 유안타증권은 LG유플러스의 CJ헬로 인수가격이 LG와 CJ그룹 모두 '윈윈' 할 수 있는 수준에서 합의됐다고 평가했다.

최남곤 유안타증권 연구원은 15일 "LG유플러스의 CJ헬로 인수 조건이 나쁘지 않다"며 "이번 인수가 LG유플러스에겐 긍정적 미래를 담보할 것"이라고 말했다.

|

LG유플러스는 CJ헬로 지분 50%+1주를 8000억원에 인수했다. 합병 없이 당분간 자회사로 운영할 계획이다.

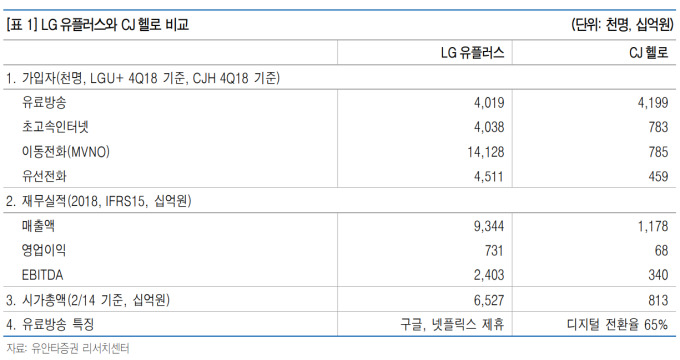

최 연구원은 LG유플러스가 가입자 획득비용(SAC)보다 낮은 금액에 CJ헬로를 인수했다고 분석했다. 그는 "유료방송 가입자수 422만명, 인수총액 8000억원(기업가치 1조6000억원) 기준 CJ헬로의 가입자당 가치는 38만원으로 산정됐다"며 "마케팅 현장에서 유료방송 가입자 1명에 대한 SAC는 40만원에 육박한다"고 전했다.

CJ헬로의 상각전영업이익(EBITDA)은 3400억원이다. 최 연구원은 "기업가치 1조6000억원은 약 4.7배 수준에 불과하다"며 "순차입금 6000원억을 감안한 2조2000억원의 기업가치(EV) 기준으로도 6.5배 수준에 그친다"고 설명했다.

이번 인수로 LG유플러스의 유료방송 가입자는 402만명(점유율 11.9%)에서 820만명(24.6%)로 확대된다. 작년 LG유플러스의 IPTV 순증 규모는 47만9000명이다. 인수 전 속도를 유지한다면, 422만명의 가입자를 확보하는데 걸리는 시간은 약 8.8년이다.

LG와 CJ 사이 거래는 CJ헬로 인수로 마감되지 않을 것으로 전망했다. 그는 "콘텐츠와 온라인동영상스트리밍(OTT)에 대한 추가 전략이 발표될 것"이라며 "티빙와 유플러스 OTT의 유기적 결합, 오리지널 콘텐츠 제작을 포함한 두 그룹의 전략적 제휴 발표"를 예상했다.

산업구조 개편을 읽어야 한다고도 강조했다. 최 연구원은 "LG유플러스의 CJ헬로 인수가 타사의 유선방송사업자(SO) 인수를 촉발해 산업은 3강으로 재편될 것"이라며 "전 세계에서 가장 낮은 서비스 요금과 가장 높은 마케팅 비용을 부담하는 한국 유료방송 시장의 변화가 시작될 것"이라고 말했다.

rock@newspim.com