화려한 실적 뒤 '숨은 거품' 경계론도 나와

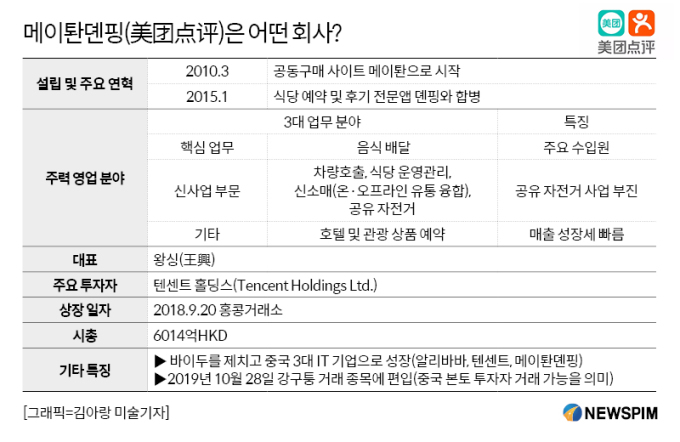

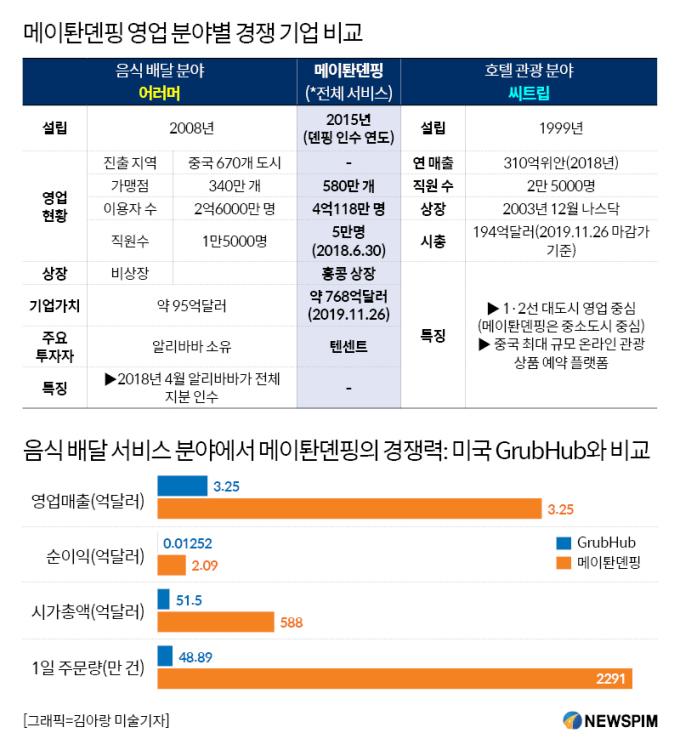

[서울=뉴스핌] 강소영 기자=음식 배달과 맛집 평가 플랫폼으로 유명한 메이퇀뎬핑(美團點評, 03690.HK)이 강력한 경쟁자인 어러머(餓了麼)를 추월하고 시장 장악에 나섰다. 2019년 9월 말 기준 중국 음식 배달 분야 시장점유율이 70%에 육박한다. 최근 발표된 3분기 실적도 시장 예상치를 훨씬 웃돌았다. 탄탄한 실적과 영업 순항에 주가도 고공행진 중이다.

2019년 들어 홍콩에 상장한 주식의 주가도 130% 가까이 올랐다. 음식 배달 외 다른 영업 분야 사업도 지속적 성장이 기대된다. 메이퇀뎬핑의 시가총액은 6014억홍콩달러(약 90조4000억원·2019년 11월 26일 기준)로 알리바바와 텐센트에 이어 중국 IT 기업으로는 세 번째로 크다. BAT(바이두·알리바바·텐센트)로 불리며 중국 3대 IT 기업으로 꼽혔던 바이두도 제쳤다.

시장에선 메이퇀뎬핑이 홍콩의 '차기 황금주'라는 평가도 나온다. 그러나 일각에선 메이퇀뎬핑의 화려한 실적에 숨은 '거품'이 있다는 지적도 있다. 메이퇀뎬핑을 둘러싼 투자 추천과 보류 양 측의 의견을 소개한다.

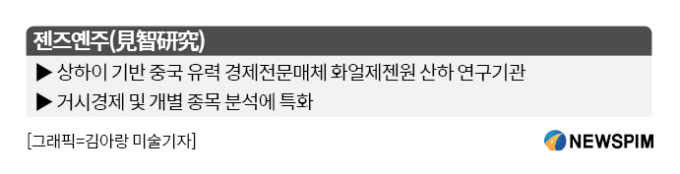

◆ 젠즈옌주: 실적으로 입증된 성장성, 추가 상승 모멘텀 충분

메이퇀뎬핑은 최근 몇 개월 연속해서 각종 호재를 쏟아냈다. 우수한 3분기 실적과 함께 후강퉁(滬港通) 거래 목록 편입, 경쟁사인 어러머(餓了麼)의 보조금 지급 경쟁 잠정 중단 선언이 대표적이다. 다수의 호재가 겹치면서 최근 3개월 메이돤뎬핑의 주가는 40%나 올랐다.

중국 경제전문 매체 화얼제젠원(華爾街見聞) 산하 연구기관인 젠즈옌주(見智研究)는 메이퇀뎬핑의 성장성과 주가 지속 가능성을 높게 평가했다. 메이퇀뎬핑의 투자 적격성을 증명하기 위해 아래의 체크 포인트를 확인할 것을 제시했다.

1. 음식 배달 서비스 총매출(GMV)와 영업매출 증가율 둔화 현상이 3분기에 개선됐는가.

2. 메이퇀뎬핑의 핵심 업무인 음식배달 서비스의 총이익율 증가 추세가 3분기에도 지속됐나.

3. 관광·호텔 부문 실적의 가파른 상승세가 3분기에도 이어졌나.

4. 2분기 순익 실현에 성공한 신사업 분야가 3분기에도 호실적을 지속했는가.

상기 질문에 대한 답변은 메이퇀뎬핑이 최근 발표한 3분기 실적보고에서 찾을 수 있다.

1번 질문에 대합 답변은 'YES'이다. 메이퇀뎬핑의 3분기 음식 배달 서비스 총 거래액은 1119억위안으로 전년 동기 대비 40%가 증가했다. 2분기 37%에서 3%포인트 늘어난 수치다. 과거 몇 분기 지속된 증가율 둔화 추세가 개선됐음이 나타났다.

3분기 기준 음식 배달 시장에서 메이퇀뎬핑의 시장점유율은 70%에 육박한다. 젠즈옌주는 중국 음식배달 시장을 사실상 메이퇀뎬핑이 '접수'했다고 밝혔다.

2번에 대한 정답은 'NO'이다. 그러나 3분기 총 이익률 감소는 시장 여건상 매우 정상적인 현상으로 풀이된다.

젠즈옌주는 2분기 메이퇀뎬핑의 음식 배달 부문 총이익률(22.3%)은 분기적 특수성이 반영된 것으로, 3분기에서 이보다 나은 결과를 내기란 힘들다고 분석했다. 2분기보다는 낮아졌지만 19.5%의 총이익률 실현도 매우 선방한 것으로 평가했다. 전 분기보다는 하락했지만, 전년 동기 대비 3%포인트 높게 오른 것은 음식 배달 부문의 성장성을 다시 한번 증명해낸 것으로 분석했다.

3번은 'YES'이다. 메이퇀뎬핑의 호텔과 관광 부문 영업도 순항 중이다. 3분기 메이퇀뎬핑의 플랫폼을 이용해 거래된 호텔 관광 이용 거래액은 639억위안에 달했다. 전년 대비 29.6% 늘어난 것으로 시장 예상치를 크게 웃돌았다.

그중에서도 호텔 부문 실적이 우수했다. 3분기 이용자 호텔 숙박일수가 1개분기 기준으로는 처음으로 1억을 넘어섰다. 전분기 증가율은 44%에 달한다. 특히 중국 숙박업계 전반이 침체한 속에서도 전 분기보다 15%포인트나 늘어난 점에 이목이 쏠린다.

3분기 호텔 관광 전반의 영업 수입은 61억8000만위안으로 지난해보다 39.3% 증가했다. 2분기 증가율 보다 소폭 줄었지만 호텔 분야 성장세가 빨라 크게 우려할 수준은 아니다.

4번도 'YES'이다. 차량 호출, 신선식품 배송, 자전거 공유 서비스 등 신사업 부문 성장세도 빠르다. 3분기 신사업 부문 매출액은 57억4000만위안으로 전년 대비 65%가 증가했다. 2분기 증가율 100%보다 많이 줄었지만, 지난해 같은 기간 신사업 부분 증가율이 워낙 높았던 점을 감안하면 선전한 것으로 평가받고 있다.

무엇보다 신사업 부문이 2분기부터 수익전환에 성공한 점이 시장에서 높은 점수를 얻었다. 3분기 총이익률이 18.7%로 전분기 대비 두 배가 증가했다.

메이퇀뎬핑의 주가가 전반적인 가파른 상승 추세 속에서 비교적 큰 폭의 등락 장세를 연출하고 있다. 젠즈옌주는 메이퇀뎬핑의 실적과 사업 추진 현황이 이 기업의 강력한 실력을 증명했다며 향후 주가 상승 모멘텀이 충분하다고 평가했다.

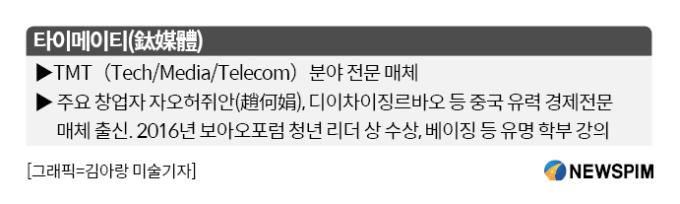

◆ 타이메이티: 화려한 실적 뒤 '거품' 경계, 주가 강세 지속 여부 불투명

반면 타이메이티(鈦媒體)는 메이퇀뎬핑의 주가 상승이 장기적으로 지속될지에 의구심을 내비쳤다. 메이퇀뎬핑의 화려한 실적이 주력 사업인 음식배달 서비스 매출 증가로 인한 것이 아니라는 지적이다. 배송 인력에 대한 보조금 삭감, 가맹점에 대한 수수료 인상 등을 통해 비용을 대폭 절감한 것이 실적 개선의 주요 '포인트'라는 것.

메이퇀뎬핑의 주가 상승이 주력 사업인 음식 배달 부문의 실적 개선에 기인한 것인 만큼 향후 지속적인 성장성을 장담할 수 없다는 분석이다.

다만 음식 배달과 공유 자전거를 통해 발생한 막대한 고객 자원이 호텔과 관광 서비스 분야로 침투, 신사업 분야의 성장을 촉진하는 것은 높게 평가했다.

호텔 및 관광 예약 서비스 분야의 강자인 씨트립(攜程)과도 직접적인 경쟁 구도가 형성되지 않는 점도 메이퇀뎬핑에 유리하게 작용했다. 씨트립의 주요 고객이 1·2선 도시로 불리는 대도시에 집중된 것과 달리 메이퇀뎬핑의 고객은 중소 도시에 몰려있다. 또한 80~90년대 출생자인 젊은 고객이 많은 것도 특징이다.

타이메이티는 올해 메이퇀뎬핑의 주가 상승은 탄탄한 실적에 기반한 합리적인 현상이었지만, 주력 사업이 음식 배달 부문의 지속적 성장은 장담할 수 없다고 밝혔다. 특히 최대 경쟁사인 어러머를 소유한 알리바바가 새로운 경쟁 구도를 형성할 수 있다는 점도 메이퇀뎬핑의 잠재 리스크로 꼽았다.

◆ 그래픽으로 보는 메이퇀뎬핑의 국내외 경쟁력 분석

|

jsy@newspim.com