이자소득·종합과세 표준서 제외, 세금 절감 효과

[서울=뉴스핌] 백지현 기자 = 보험사나 연금 등 기관에 한정되어 있던 국채 투자의 문이 개인투자자에게도 개방될 조짐이다. 투자 매력을 높이기 위해 소득세 절감 혜택 등이 부여될 것으로 기대를 모은다.

지난 2일 기획재정부는 '하반기경제계획'을 통해 개인투자용 국채발행 방침을 발표했다. 기재부에 따르면 오는 10월 중 '국채발행 및 관리 역량 강화방안'을 마련해 개인과 외국인을 타깃으로 국채 투자저변을 확대한다는 계획이다.

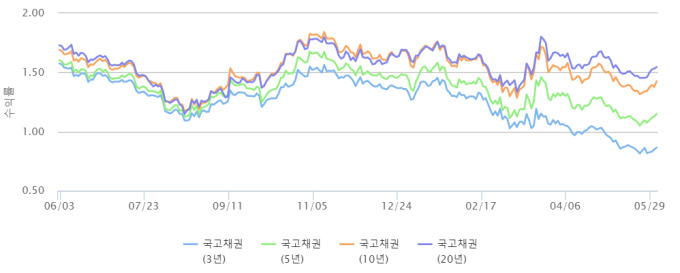

채권은 기관들이 주로 많이 매입하는 투자상품이다. 특히 은행, 보험사나 연기금 등 기관은 국제결제은행(BIS) 기준 자기자본 비율관리 차원에서 국고채 장기물을 매입한다. 매매 단위가 워낙 큰데다가 시장 유동성이 낮아 환매가 어려워 개인이 매매하기엔 한계가 있었다.

최근 3차 추가경정예산(추경) 배치를 앞두고 국고채 수급 부담이 커지자 수요공백을 메우고자 개인 투자를 유도하는 움직임이 나타나고 있다. 정부는 35조원 규모의 역대 최대 3차 추경안을 공개했다. 이중 23조8000억원은 국채 발행을 통해 조달될 방침이다.

따라서 개인투자자들을 유인을 위한 메리트가 요구된다. 전문가들은 세제혜택 부활이 유력할 것으로 보고 있다. 김명실 신한금융투자 연구원은 "주식 등 위험자산으로 갈 수 있는 자산을 세제혜택을 줘 채권시장으로 오도록 유인할 수 있다"고 말했다.

과거 금융당국은 물가연동국고채(물가채) 투자 활성화를 위해 세제혜택을 부여한 적 있다. 원금증가분에 대해서는 2014년까지 비과세 혜택을 적용됐다. 이자소득에 대해서는 2012년까지 30% 분리과세가 적용됐고 2013년부터는 3년 이상 보유 조건이 붙었다. 2018년 이후로는 소득세법 개정을 통해 원금증가분과 이자소득 모두 종합과세 표준에 포함해 과세하고 있다.

문홍철 DB금융투자 연구원은 "종합과세 표준에 들어가게 되면 최고 46%까지 세율이 매겨진다. 그러나 분리과세 혜택을 받을 경우 세금 부담을 줄일 수 있다. 또 일부 소득이나 재산을 과세 대상에서 제외시킬 수 있다"고 설명했다.

lovus23@newspim.com