1분기 말 현금성 자산 2조…연말까지 최대 7조

민간조달도 가능…운임 조정·공정이 과징금 불확실성

[서울=뉴스핌] 강명연 기자 = 임금 인상을 놓고 노사 갈등을 키우고 있는 HMM이 올해 5조원이 넘는 막대한 이익금을 어디에 사용할지 관심이 쏠리고 있다.

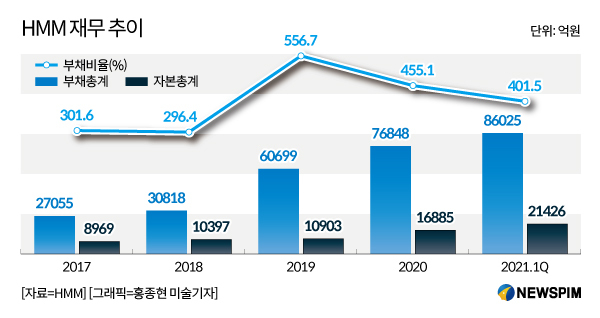

매년 수천억원의 이자가 발생하는 영구채 상환 필요성이 거론되지만 자본금으로 분류되는 영구채를 갚으면 부채비율이 악화되는 점은 부담이다. 다만 과거보다 재무구조가 개선된 상황을 고려할 때 영구채 상환이 오히려 HMM 재무 개선에 긍정적이라는 지적도 나온다.

|

◆ 2분기 최대 1.4조 영업익 달성 전망…연말까지 최대 유보금 7조 예상

10일 업계에 따르면 HMM은 2분기 최대 1조4350억원의 영업이익을 달성할 것으로 예상된다. 평균 예상치는 1조2548억원이다. 분기 기준 사상 최대 실적을 기록한 1분기(1조193억원)보다 20% 이상 늘어난 규모다.

연간 기준으로는 영업이익 5조1638억원이 예상된다. 최대 6조원을 돌파할 거라는 전망도 있다. 지난해 흑자전환을 포함해 7조원이 넘는 이익 달성이 가능할 수 있다는 의미다. 1분기 말 기준 HMM의 현금성 자산은 1조2300억원이 넘는다. 매출채권 등을 제외한 기타유동자산을 포함하면 2조원이 넘는 현금성 자산을 갖고 있다.

HMM은 연말까지 5조~7조원의 유보금을 쌓게 되는 셈이다. 유보금을 우선 활용할 곳으로 영구채 상환이 거론된다. 2017년부터 HMM이 발행한 영구채 성격의 전환사채(CB)와 신주인수권부사채(BW)는 3조2800억원으로, 한국해양진흥공사와 산업은행이 CB와 BW를 보유하고 있다. 채권 발생 후 5년 간 이자율은 3%지만 5년 이후 금리가 순차적으로 6% 이상으로 늘어난다.

HMM 입장에서 이자비용을 줄이기 위해서는 영구채를 상환하는 게 이익이다. CB를 상환하지 않으면 현재 연 1000억원 수준인 이자비용이 최대 3000억원까지 늘어날 수도 있다.

다만 영구채를 상환하면 부채비율에 악영향을 줄 수 있다는 점은 부담이다. 영구채는 일반적인 채권과 달리 자본으로 분류돼 영구채가 사라지면 자본금이 감소한다. 1분기 말 기준 HMM의 자본총계는 2조1426억원으로 영구채 규모보다 작다. 현재 보유한 2조원의 현금성 자산으로 영구채를 갚으면 자본이 0원에 가까워져 부채비율이 크게 올라간다.

하지만 HMM이 연말까지 6조원의 현금성 자산을 확보한다고 가정하면 순차적으로 상환이 가능해진다. 3조2800억원의 영구채를 모두 상환해도 2조7200만원의 자기자본이 남는다. 추가 부채가 발생하지 않을 경우 1분기 말 기준 부채비율(401.5%)을 유지할 수 있다.

◆ "민간조달 가능" 작년 말 2400억 규모 CB 발행…업황 변동·공정위 과징금 등 부담

과거와 달리 민간에서 자금 조달이 가능하다는 점 역시 영구채 상환 필요성에 힘을 싣고 있다.

HMM은 지난해 시장을 통해 2400억원 규모의 5년 만기 CB를 발행했다. 나이스신용평가와 한국신용평가는 해당 CB에 BB등급을 부여했다. 작년 하반기부터 운임이 급등하면서 5년여 만에 시장 조달에 성공한 것이다. 나이스신용평가 기준 HMM은 2014년 이후 6년 만에 소멸했던 신용등급이 부활했다.

신용평가기관 관계자는 "HMM은 현재 이익이 많이 나기 때문에 민간에서 자금 조달할 이유가 없지만, 만약 회사에서 필요하다고 판단해 신용평가를 의뢰하면 높은 등급이 부여될 수 있는 조건"이라며 "자금 조달에 문제가 되는 상황은 아니라고 본다"고 말했다.

다만 장기적인 관점에서 영구채를 모두 상환하면 위험부담이 커질 수 있다는 지적도 나온다. 특히 HMM의 이익 개선을 견인한 운임 고공행진이 언제까지 지속될지 불확실하다. 운임 상승의 직접적인 원인으로 꼽히는 항만 적체가 해소되는 동시에 작년부터 발주가 늘어난 컨테이너선이 현장에 투입되기 시작하면 운임 정상화가 불가피하다. 업황 사이클이 있는 해운업 특성상 불황에 대비해야 한다는 것이다.

최근 공정거래위원회가 국내 선사를 포함해 운임 담합 행위에 대해 과징금 부과 방침을 밝힌 것도 부담 요인이다. 공정위 주장이 최종 결정되면 업계 합산 최대 8000억원의 과징금을 부담해야 한다.

unsaid@newspim.com