홍콩항셍지수 25033.21(-469.02, -1.84%)

국유기업지수 8919.85(-161.88, -1.78%)

항셍테크지수 6298.09(-204.26, -3.14%)

* 금일 특징주

제이디닷컴(9618.HK) : 295.0(-18.6, -5.93%)

샌즈 중국(1928.HK) : 16.84(-8.11, -32.51%)

그린타운중국홀딩스(3900.HK) : 11.42(-1.24, -9.79%)

중국헝다그룹(3333.HK) : 2.81(-0.16, -5.39%)

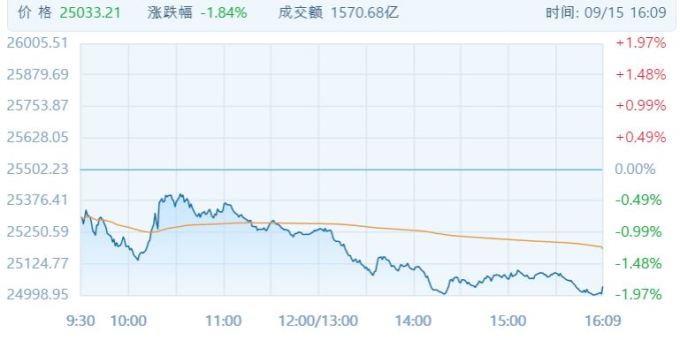

[서울=뉴스핌] 배상희 기자 = 15일 홍콩증시를 대표하는 3대 지수가 하락 마감했다.

홍콩항셍지수는 1.84% 하락한 25033.21포인트를, 홍콩증시에 상장된 중국 기업 주식의 주가를 반영한 국유기업지수(HECEI, H주지수)는 1.78% 내린 8919.85포인트를, 홍콩증시에 상장된 중국 대표 기술주의 주가를 반영한 항셍테크지수(HSTECH)는 3.14% 급락한 6298.09포인트를 기록했다.

섹터별로는 항셍테크지수 구성종목인 중국 대형 과학기술주를 비롯해 카지노, 호텔요식, 부동산, 항공, 건축자재, 의료기기, 제약바이오, 온라인의료 등이 약세장을 주도했다. 반면 전력과 스포츠용품이 두드러진 강세 흐름을 연출했다.

항셍테크지수 구성종목인 중국 대형 과학기술주가 낙폭을 확대하며 3거래일 연속 하락세를 이어갔다.

대표적으로 제이디닷컴(징둥 9618.HK)이 5.93%, 콰이서우(1024.HK)가 4.71%, 알리바바건강정보기술(0241.HK)이 4.59%, 메이퇀(3690.HK)이 4.49%, 미맹그룹(2013.HK)이 4.37%, 텐센트(0700.HK)가 4.10%, 넷이즈(9999.HK)가 3.74%, 빌리빌리(9626.HK)가 2.99%, 알리바바(9988.HK)가 2.78%, 바이두(9888.HK)가 1.22%, 샤오미(1810.HK)가 0.22%의 큰 낙폭을 기록했다.

14일 오후 상하이시 정부가 20여 곳의 중점 게임 기업을 소환해 '웨탄(約談)'을 진행했다는 소식이 전해지며 시장의 '규제리스크'가 확대, 주가를 끌어내렸다. 웨탄은 '예약 면담'이라는 뜻으로 정부기관이 관리감독 대상으로 지목된 기관 관계자들이나 개인을 소환해 공개적으로 질타하고 요구 사항을 전달하는 일종의 기업 '군기잡기'다.

중국 당국은 이날 미성년자의 게임 중독 방지에 대한 시급성을 알리고 온라인 게임 기업의 주체적 책임을 강조하며 게임 컨텐츠의 엄격한 관리를 지시한 것으로 알려졌다.

카지노 섹터 대표 종목들 또한 대거 하락했다. 마카오 정부의 카지노 업계에 대한 규제 확대 우려가 주가를 끌어내린 주된 배경이 됐다.

대표적으로 샌즈 중국(1928.HK)이 32.51%, 윈마카오(1128.HK)가 28.97%, 갤럭시엔터(0027.HK)가 20.02% 폭락했다.

14일 마카오 특별 정부는 '카지노경영법률제도 개정안'에 관한 공개 자문 브리핑을 개최했다. 마카오 정부는 △카지노 사행성 게임 횟수 △카지노 기업 관리 감독 강화에 관한 법적 요구 △카지노 기업∙브로커∙협력자에 대한 심사 매커니즘 △사회적 책임 △형사책임 및 행정처분 등 9개 영역에 대해 9월 15일부터 10월 29일까지 6주간 자문을 진행할 계획이다.

중국 대표 부동산 개발업체 헝다(恒大)그룹의 파산설을 통해 고조된 버블붕괴 우려로 부동산 섹터 종목들이 급락했다.

대표적으로 그린타운중국홀딩스(3900.HK)가 9.79%, 신성발전홀딩스(1030.HK)가 6.66%, 융신중국홀딩스(3301.HK)가 5.91%, 중국만과(2202.HK)가 4.16%, 컨트리가든서비스(6098.HK)가 3.47%, 중국진마오홀딩스그룹(0817.HK)이 2.47%, 원양부동산(3377.HK)이 1.92% 하락했다.

최근 시장에서 헝다그룹의 파산설이 불거진 가운데, 헝다그룹은 지난 13일 저녁 공시를 통해 파산설을 부인하며 사상 최대 위기를 맞이했으나 전력을 다해 경영정상화에 최선을 다할 것임을 강조했다. 중국 현지 매체에 따르면 헝다그룹의 총 부채는 1조9500억 위안에 달하는 것으로 알려졌다.

반면, 헝다그룹 계열사 종목들 중 일부는 전 거래일 두 자릿수의 낙폭을 기록한 데 따른 반발매수세 유입 등에 힘입어 상승 전환에 성공했다. 에버그란데 프로퍼티 서비시스 그룹(6666.HK)이 5.46%, 헝다뉴에너지자동차(0708.HK)가 2.58%이 상승 마감한 반면, 중국헝다그룹(3333.HK)과 항등네트워크(0136.HK)는 5.39%와 4.00%의 낙폭을 기록하며 하락세를 이어갔다.

pxx17@newspim.com