"감세로 인플레 잡겠다"던 트러스 '사면초가'

46년 만에 다시 IMF 구제금융 받을 수도

극적 U턴으로 BOE 금리 인상 폭 달라질까

파운드 환율 전망과 ETF 통한 투자 기회

이 기사는 10월 18일 오후 4시02분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

(上편에서 이어짐)

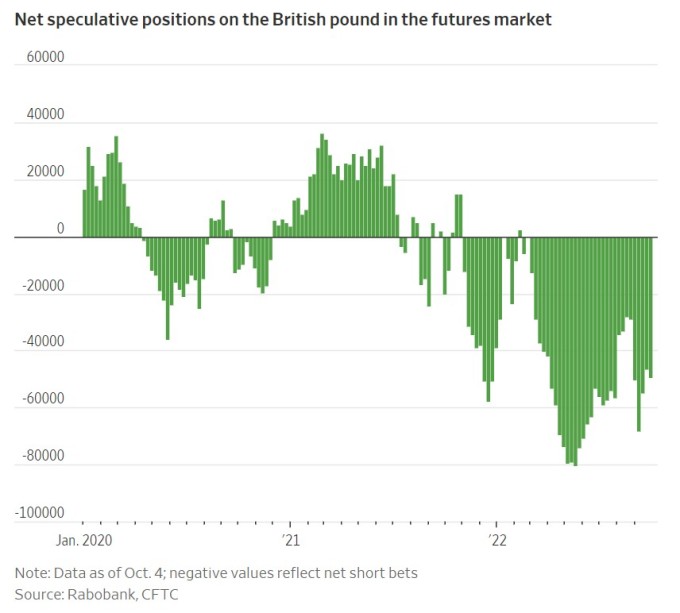

[서울=뉴스핌] 김현영 기자 = 웰스파고의 애널리스트들은 "파운드화의 추가 약세를 예상한다"면서 "영국은 여전히 경기침체에 빠져들고 있고 소비자물가지수(CPI) 상승률이 이전 전망보다 낮게 정점을 찍을 것으로 예상되는 만큼 BOE의 금리 인상 폭은 미 연방준비제도(Fed·연준)에 크게 못 미칠 것으로 본다"고 밝혔다.

BOE는 연준보다 일찍 금리 인상을 시작했지만 연준의 공격적인 인상 속도를 따라잡지 못하고 있다. 연준은 9월 회의에서 시장의 예상대로 미국의 기준금리인 연방기금금리(FFR) 목표치를 3.00~3.25%로 75bp 인상했다. 최근 일련의 경제지표에서 여전히 물가상승률이 높은 것으로 나타나면서 오는 11월과 12월에도 75bp 인상 전망이 힘을 얻고 있다.

골드만삭스의 애널리스트들은 "우리는 BOE가 단기적으로 파운드화를 지지할 수 있을 만큼 정책 금리를 올려 충분히 강력하게 대응할 능력이 있는지 또는 그렇게 하기를 원하는지 여전히 확신할 수 없다"고 말했다.

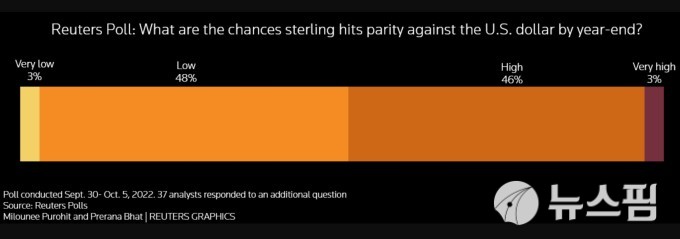

1파운드와 1달러 가치가 1:1로 같아지는 이른바 '패러티'가 연말 안에 나타날 가능성을 묻는 질문에는 전문가들 사이 의견이 분분했다. 질문에 답한 37명의 전문가 가운데 18명은 가능성이 작다고 답했고 1명은 매우 작다고 답했다. 반면 17명은 가능성이 크다고 답했고 1명은 매우 크다고 답했다.

노무라의 조던 로체스터 애널리스트는 "파운드화 가치는 과연 어디까지 떨어질 수 있을까?"라고 반문하면서 "우리는 미국이 석유와 LNG(액화천연가스)의 순수출국이 된 덕분에 미국 달러의 거래 조건이 기록적으로 개선된 것을 목격했다"고 강조했다.

그러면서 로체스터는 12월 말경 미국 달러 대비 파운드 환율이 1파운드당 0.975달러로 떨어질 것으로 내다봤다. 미국 달러가 강세를 띠면서 파운드화를 포함한 기타 통화는 약세를 이어갈 수밖에 없다는 설명이다.

◆ 상장지수펀드(ETF) 통한 영국 자산 투자

이처럼 영국 국채와 파운드화가 초미의 관심을 끄는 가운데 한국의 서학 개미들은 영국 금융시장에 대한 투자 기회를 엿보고 있다. 하지만 그동안 워낙 수요가 저조했던 터라 한국 투자자들이 지금 당장 국내 시장에서 펀드를 통해 영국에 투자할 대표 상품은 없는 게 현실이다.

영국 국채 투자에 관심 있는 개인 투자자라면 증권사에 계좌를 개설해 해당 증권사 프라이빗뱅커(PB)를 통해 투자하는 방안을 고려해 볼 수도 있다. 하지만 최소 3만파운드(약 4844만원)로 거래 하한선이 정해져 있는 등 소액 투자자는 쉽게 나서기 힘들다. 아무래도 낮은 비용으로 빠르게 매매할 수 있는 최적의 투자 수단은 상장지수펀드(ETF)다.

파이낸셜타임스(FT) 보도에 따르면 지난 2주간 세계 최대 자산운용사 블랙록이 운용하는 '아이셰어스 파운드 인덱스-링크드 길트채 UCITS ETF(iShares £ Index-Linked Gilts UCITS ETF, 종목명: INXG)'에 2300만달러가 유입됐다.

한편 '아이셰어스 코어 영국 길트채 UCITS ETF(iShares Core UK Gilts UCITS ETF, IGLT)'에서는 3500만달러가 순유출됐다.

또 FT는 스테이트 스트리트의 'SPDR 블룸버그 15년+ 길트채 UCITS ETF(SPDR Bloomberg 15+ Year Gilt UCITS ETF, GLTL)'가 이번 영국 사태로 큰 타격을 입었다고 전했다.

뉴욕증권거래소(NYSE)에 상장돼 영국 기업에 투자하는 ETF들 또한 영국 정부의 재정 정책을 둘러싼 불확실성으로 약세다. 영국 주식을 보유한 '아이셰어스 MSCI 영국 ETF(iShares MSCI United Kingdom ETF, EWU)'는 최근 한 달 사이 9.04% 손실을 기록했다.

EWU의 연초 이후 수익률은 -17.87%를 기록했지만, 같은 기간 미국 증시의 벤치마크인 S&P500 지수를 추종하는 'SPDR S&P500 ETF 트러스트(SPY)'의 -23.83%와 비교하면 그리 큰 낙폭은 아니라고 전문가들은 평가한다.

미국 달러화 대비 영국 파운드화 환율을 추종하는, 즉 파운드화 강세에 베팅하는 '인베스코 통화 셰어 영국 파운드 스털링 트러스트(Invesco CurrencyShares British Pound Sterling Trust, FXB)'의 1개월 수익률은 -3.06%, 연초 이후 수익률은 -17.40%다.

단기적으로 영국 경제와 자산 가격은 암울해 보이지만, 파운드화 가치가 사상 최저 수준에서 바닥을 친 만큼 멀리 보는 가치 투자자들에게는 영국 자산이 매력적일 수 있다는 투자 조언도 나왔다.

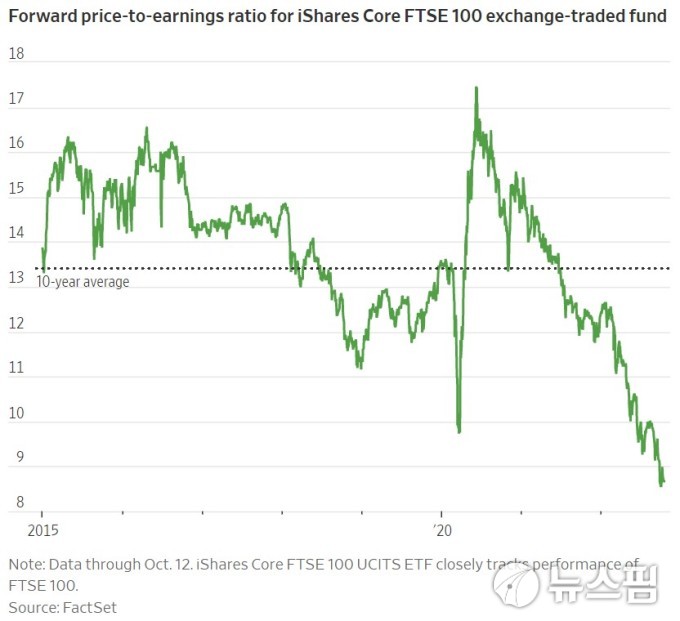

영국 주식의 밸류에이션은 미국 주식보다 훨씬 저렴하다. MSCI 영국 지수를 추종하는 EWU의 주가수익배율(PER)은 10.94배이며 SPY는 18.82배다. 실제로 영국 기업의 밸류에이션은 금융 위기 이후 가장 저렴한 수준. 물론 '싸다'는 이유만으론 무턱대고 매수해서는 안 되지만 저평가 여부를 확인하고 매수를 고려해볼 수는 있다.

런던 시장에는 파운드화 환율이 떨어지는 만큼, 즉 약세인 만큼 수익을 내는 인버스 ETF도 있다. 'ETFS 숏 GBP 롱 USD(ETFS Short GBP Long USD, SGBP)'은 파운드 환율을 1배 역추종하고 'ETFS 3X 숏 GBP 롱 USD(ETFS 3X Short GBP Long USD, SGB3)'은 파운드 환율을 3배 역추종한다.

영국과 관련된 대표적인 미국 상장 ETF로는 EWU, FXB 이외에도 ▲ 아이셰어스 환헤지 MSCI 영국 ETF(iShares Currency Hedged MSCI United Kingdom ETF, HEWU) ▲플랭클린 FTSE 영국 ETF(Franklin FTSE United Kingdom ETF, FLGB) ▲ 아이셰어스 MSCI 영국 스몰캡 ETF(iShares MSCI United Kingdom Small Cap ETF, EWUS) ▲ 퍼스트 트러스트 영국 알파DEX 펀드(First Trust United Kingdom AlphaDEX Fund, FKU) 등이 있다.

블랙록이 1996년 3월 12일 출시한 EWU는 시가총액 기준으로 영국 상위 85% 기업들을 커버하는 지수를 따른다. 영국 대형주와 중형주에 집중된 EWU의 총 운용 자산 규모는 28억3000만달러이며 하루 평균 거래액은 1억1300만달러다. 운용 보수율은 0.50%다.

상위 10개 보유 종목은 쉘(10.06%) · 아스트라제네카(8.88%) · 유니레버(5.75%) · HSBC 홀딩스(5.40%) · BP(5.20%) · 디아지오(4.88%) · 브리티시 아메리칸 타바코(4.14%) · 리오틴토(3.23%) · GSK(3.18%) · 글렌코어(2.84%) 등으로 전체의 53.55%를 차지한다. 섹터별로는 소비재(19.20%) · 금융(17.25%) · 에너지 미네랄(15.26%) · 헬스 테크놀로지(12.69%) 비중이 크다.

영국 주식시장의 분위기는 나쁘지 않은데 파운드화 가치가 달러화 대비 약세인 경우엔 '아이셰어스 환헤지 MSCI 영국 ETF(HEWU)'와 같은 환헤지 ETF가 쏠쏠한 수익률을 내기도 한다. 블랙록이 2015년 6월 29일 출시한 HEWU는 현재 운용 자산이 156억2000만달러이며 하루 평균 거래금액은 3억5275만달러다. 최근 1개월 수익률은 -5.64%, 연초 이후 수익률은 -1.28%다.

한편 전문가들은 영국의 경제 및 통화 위기가 앞으로 더 심화할 수 있는 만큼 영국 자산에 관심 있는 투자자들은 훨씬 더 큰 변동성에 대비해야 한다고 입을 모으고 있다.

kimhyun01@newspim.com