이 기사는 2월 20일 오후 3시16분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = *①편 기사에서 이어집니다

3. "주거비에 대한 예측 오류"

비앙코는 기저효과와 휘발유가격, 그리고 소비자물가지수(CPI) 주거비 항목의 `집주인 귀속임대료(OER)`라는 3대 핵심 요소가 모두 인플레이션을 가리키고 있다고 했다.

우선 작년 3~7월은 헤드라인 CPI의 전월비(m/m) 상승률이 낮았다. 이렇게 낮아진 기저는 향후 수개월 전년동월비 헤드라인 CPI 상승률의 추가 하락을 어렵게 할 것(헤드라인 CPI의 전년동월비 상승률이 3% 밑으로 떨어지는 것을 힘들게 할 것)이라고 했다.

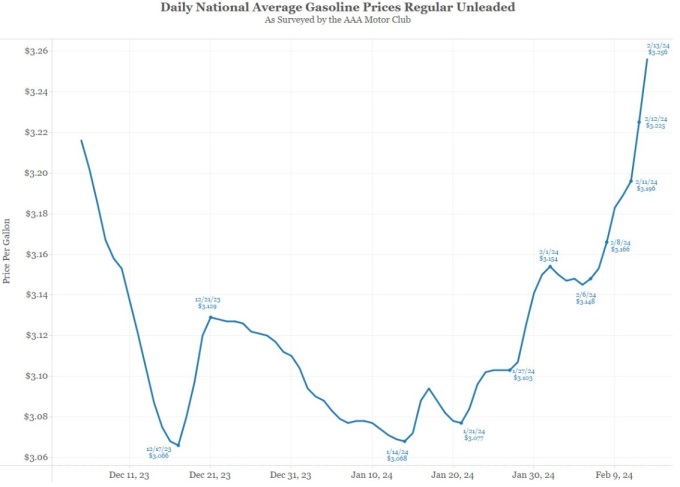

두번째로 변동성이 큰 휘발유 가격은 1월 중순을 바닥으로 빠르게 반등하고 있다. 비앙코는 "휘발유 가격은 향후 수개월 헤드라인 CPI 상승을 견인할 것"이라고 했다.

마지막으로 주거비에서 큰 축을 차지하는 OER이다.

미국 CPI 바스켓을 구성하는 단일 품목중 영향력이 가장 큰 것은 주거비다. 전체 CPI에서 35%의 비중을 차지한다. 주거비는 주 거주지 임대료(RPR: Rents of Primary Residence)와 집주인 귀속임대료(OER: Owner Equivalent Rent)로 구성된다. OER은 헤드라인 CPI에서 26.8%의 비중을, RPR은 7.7%의 비중을 차지한다.

그 가운데 OER은 노동통계국의 설문, 즉 `만약 누군가 오늘 귀하의 집을 임대한다면, 가구도 없고 유틸리티도 없는 조건에서 월 임대료를 얼마로 책정하겠는가`라는 설문에 토대해 산출된다.

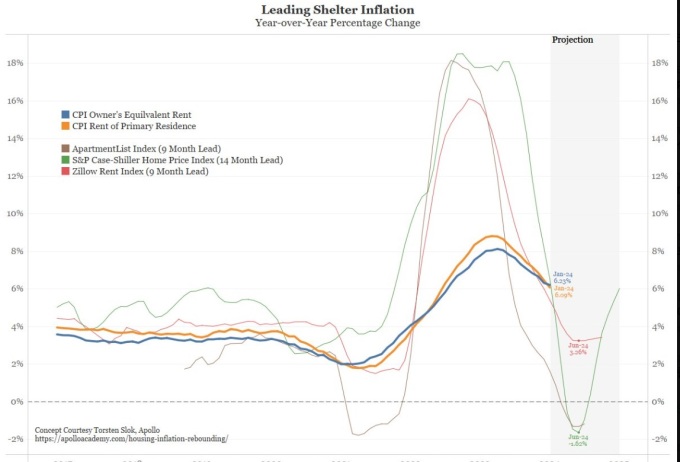

그간 월가의 투자은행들은 질로우 등이 집계하는 실시간 임대료 상승률(y/y)이 작년 가파르게 둔화한 만큼(작년 2월 16.1% → 11월 3.3%), 시차를 두고 이를 반영하는 CPI의 주거비(OER과 RPR) 상승률도 올해 본격적으로 둔화하기 시작해 디스인플레이션의 핵심 동력이 될 것이라 기대해 왔다.

그러나 비앙코는 "이런 계산은 잘못됐다"고 주장했다.

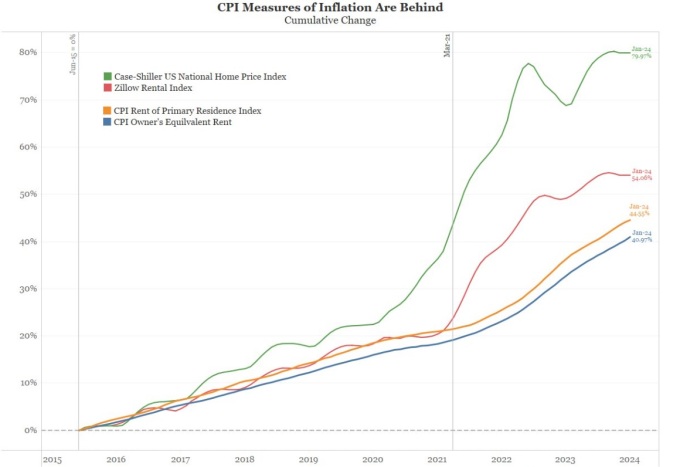

질로우 임대료 등 실시간 주택시장 가격 지수의 단순한 전년동월비 상승률이 아니라, 해당 지수의 누적 상승분을 고려해야 한다고 했다. 2015년부터 2021년까지 OER과 RPR을 설명하는 데 있어서도 임대료 지수의 전년동월비 변동률이 아닌 누적 상승률이 더 잘 맞아떨어졌다고 했다.

비앙코는 "그러나 OER과 RPR은 2021년 초 이후 전개된 주거비 인플레이션의 누적 상승분을 과소반영하고 있다"며 "실제 시장치(질로우 임대료 지수 및 케이스 쉴러 주택가격 지수)와 갭을 메울 때까지 CPI의 주거비(OER+RPR) 상승률은 끈적한 채로 남게 될 것"이라고 설명했다.

이어 "우리는 이미 OER의 전월비 상승률이 작년 12월 0.4%에서 올해 1월 0.6%로 급등하는 것을 목도했다"고 덧붙였다.

물론 비앙코의 설명은 노동부가 집계하는 소비자물가지수(CPI)에 대한 것이다. 연준이 중시하는 PCE 물가 상승률의 경우 주거비의 비중이 20% 정도라 CPI에서 차지하는 비중(35%)보다 낮다.

다만 경제의 각 영역이 두부 잘리듯 나뉘는 것은 아니며 쉼없이 서로 영향을 주고 받는다. 절대 레벨 측면에서 높아진 주거비 부담은 여타 수요를 위축시키기도 하지만, 인플레이션적인(inflationary) 환경 하에서는 더 많은 임금 요구로 이어져 여타 서비스 섹터의 비용과 용역 가격을 끌어올릴 수 있다.

실제 미국의 1월 시간당 평균 임금은 전월비 0.6% 급등해 2022년 3월이후 1년10개월만에 최고치를 나타냈다. 1월 CPI에서 연준이 중시하는 슈퍼 코어, 즉 주거비까지 제외한 근원 서비스 물가는 전월비 0.9% 급등했다.

4. "인플레 3~4% 중립금리 4~5%"

비앙코는 코로나 팬데믹 시기는 과거와 단절을 요하는 충격적 경제 사건, "아마도 우리 생에서 가장 충격적 사건이었다"고 평하고 "이제 우리는 2% 인플레이션 시대와 작별하고 새로운 3~4% 인플레이션 세계에 진입했다"고 규정했다.

<"우리는 2020년 세상이 변했다고 주장했다. 탈세계화와 원격근무(재택근무)는 경제 트렌드를 바꾸는 두 가지 주요 동인이다. 여기에 전쟁과 공급망 제약, 소비 행태의 변화(지금은 더 많이 지출한다)도 더해야 한다. 2008년~2020년의 2% 인플레이션 세계는 마지막 사이클이었고, 이제 우리는 새로운 사이클에 있다. 이 새로운 사이클은 더 많은 마찰과 제약(을 특징으로 하는 사이클) 중 하나다. 구조적으로 더 높은 인플레이션 세계에 있다는 의미다. 지난 사이클처럼 2%가 아닌 3~4% 인플레이션의 세계다."(비앙코 보고서 中)>

연준이 추정하는 명목 중립금리는 장기 인플레이션 보다 50bp 높은 위치에 있다. 즉 장기 인플레이션이 2%라는 가정 하에 (명목) 중립금리를 2.5%로 추정한다. 여기에 입각하면 중립금리를 300bp나 웃돌고 있는 연준의 현재 정책금리 수준(5.25~5.5%)은 매우 긴축적이라고 평할 수 있다.

그러나 비앙코는 "우리는 장기 인플레이션이 2%가 아닌 3~4% 세계에 진입했다"며 "중립금리 역시 장기 인플레이션을 50bp가 아닌 100bp 웃도는 선으로 높아졌다는 일각의 추정에 동의한다"고 했다. 따라서 "이는 명목 중립금리가 4~5%(3~4%의 장기 인플레이션 + 100bp의 실질 중립금리)에 이르는 세계를 의미한다"고 했다.

또한 "이는 현재 5.25~5.5%인 연준의 정책금리가 그렇게 제약적이지 않다는 의미"라면서 "때문에 아직까지 아무 것도 부러지지 않았다"고 했다. 비앙코는 "경제는 이 정도 통화정책 제약성에 능히 버틸 수 있고 이런 환경에서 경제와 시장은 이자 비용의 고통보다 계좌로 유입되는 이자 소득으로부터 더 많은 이익을 누리고 있다"고 설명했다.

그 결과 "더 많은 돈이 물가를 밀어올리고 있다"고 했다.

중립금리 논쟁은 최근 연준 내에서도 재개되고 있다.닐 카시카리 미니애폴리스 연방준비은행 총재는 지난 2월5일 "미국 경제의 중립금리가 적어도 팬데믹 회복기 동안 높아졌을 수 있다"며 "일련의 지표들은 (달라진 중립금리 환경으로) 지금의 정책기조가 그렇게 긴축적이지 않을 수 있음을 보여준다"고 했다.

한편 비앙코가 언급한 4~5% 중립금리는 하루짜리 초단기 금리다. 이론적으로 10년물 국채금리는 여기에 기간 프리미엄(Term Premium)이 더해져야 한다. 작년말 비앙코는 올해(2024) 중으로 미국 10년물 국채 수익률이 5.5%로 반등할 것이라고 주장한 바 있다.

현재 미국 10년물 국채 금리는 비앙코가 제시한 레벨과는 한참 거리가 멀지만 작년말보다 50bp 가량 높아진 4.3%를 나타내고 있다.

지난 2월7일 미국 의회예산국(CBO) 역시 `2024~2034년 재정·경제 전망 보고서`에서 미국 10년물 국채금리가 올해 4분기에는 평균 4.8%에 이를 것이라고 전망했다. 연말 장기물 금리가 현 레벨보다 50bp 가량 더 높아져 있을 것이라는 게 CBO의 기본 시나리오다. 작년 4분기 평균치(4.4%)보다도 40bp 높은 수준이다.

osy75@newspim.com