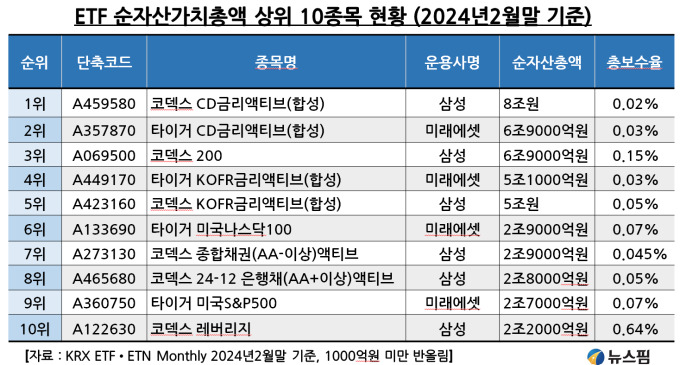

한국 상장 ETF 상위 10개 중 6개가 채권형 눈길

미국 상장 ETF 상위 10개 중 9개가 주식형 대조

[서울=뉴스핌] 한태봉 전문기자 = 한국인은 '채권의 민족'인가? 요즘 순자산 상위 ETF들을 살펴보면 이런 탄식이 나올 만도 하다. 넓게 보면 'CD금리 ETF'도 단기 채권의 일종이다. 이런 'CD금리 ETF'가 순자산 규모 1위와 2위를 휩쓸고 있는 게 지금의 한국 ETF 시장이다.

◆ 한국 상장 ETF 상위 10개 중 6개가 채권형

그런데 한국 개인투자자들이 정말로 수익률이 연 3% 내외인 CD금리 ETF를 좋아하는 걸까? 이는 업계 1위와 2위인 삼성자산운용과 미래에셋자산운용의 자산규모 경쟁의 결과물일 뿐이다. 'CD금리 ETF'는 기관투자자들이 선호할 뿐 실제 개인투자자들의 유입자금은 크지 않다.

한국 증시에 상장된 약 840여개의 ETF의 평균 수수료율은 얼마일까? 연간 0.3% 수준이다. 일반적인 공모펀드 평균 수수료율이 약 1.5% 내외다. 특히 채권형 ETF의 수수료율은 상식을 뛰어넘게 파격적으로 낮다.

순자산 총액 8조원으로 1위를 기록한 '삼성자산운용의 코덱스 CD 금리액티브(합성)' ETF의 연간 총 보수율은 고작 0.02%에 불과하다. 순자산 총액 6조9000억원으로 2위를 기록한 미래에셋자산운용의 '타이거 CD 금리액티브(합성)' ETF의 보수율도 고작 0.03%다.

양 사가 치열한 ETF 순자산 규모 경쟁으로 인해 '울며 겨자 먹기'로 총보수율을 낮추고 있다는 추정이 가능하다. 물론 글로벌 ETF 시장의 전반적인 흐름은 낮은 수수료율로 수렴하고 있다. 하지만 한국 ETF 시장 규모가 아직 작다는 점도 감안해야 한다. 수수료율이 너무 빨리 낮아지면 중하위권 운용사들은 운신의 폭이 더 좁아진다.

또 다른 한국 ETF 시장의 특징은 순자산 총액 상위 10위권 ETF 중 채권형 ETF가 무려 6개나 진입해 있다는 점이다. 반면 주식형 ETF는 레버리지 ETF까지 다 합쳐도 4개에 불과하다. 레버리지 ETF를 선호하는 한국 투자자들의 공격적인 성향을 감안하면 의외의 결과다.

또 상위 10개 ETF 중 삼성자산운용의 코덱스 ETF가 6개, 미래에셋자산운용의 TIGER ETF가 4개로 시장을 양분하고 있는 점도 눈길을 끈다.

국내 주식형 ETF는 코스피200을 기초로 한 삼성자산운용의 '코덱스 200 ETF'가 6조9000억원으로 자산규모 3위(주식형 1위)를 기록했다. 또 자산규모 10위(2조2000억원)인 '코덱스 레버리지 ETF'가 거래량으로는 당당히 1위를 기록 중이다.

반면 해외 주식형 ETF는 미래에셋자산운용의 '타이거 미국 나스닥100 ETF'가 2조9000억원으로 6위(주식형 2위), '타이거 미국 S&P500 ETF'가 2조7000억원으로 9위(주식형 3위)를 기록하며 우위를 점하고 있는 점이 특징적이다. 결과적으로 상위권 자산운용사로의 자금 쏠림 현상이 점점 더 가속화되는 상황이다.

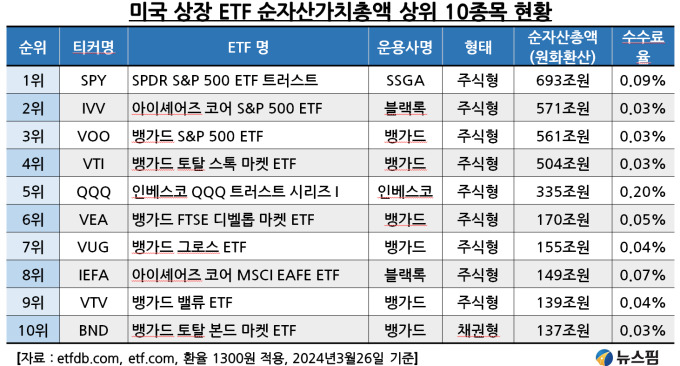

◆ 미국 상장 ETF 상위 10개 중 9개가 주식형 대조

그렇다면 전 세계 금융 선진국인 미국 ETF 시장 상황은 어떨까? 순자산 순위를 살펴보면 '스테이트 스트리트 글로벌 어드바이저(SSGA)'의 미국 S&P500지수를 추종하는 'SPDR S&P 500 ETF 트러스트(SPY)' ETF가 693조원(5334억달러)으로 1위를 기록 중이다.

미국 상장 ETF 현황을 살펴보면 몇 가지 특징이 눈에 띈다. 첫 번째는 어마어마한 순자산 규모 차이다. 한국 상장 1위 ETF인 '코덱스 CD금리액티브(합성)' ETF의 순자산 총액은 8조원에 불과하다. 미국 1위인 'SPY ETF'의 693조원과 비교하면 80분의 1에도 못 미친다. 엄청난 격차다.

두 번째 특징은 한국과 달리 주식형의 인기가 압도적으로 높다. 상위 10개 ETF 중 채권형 ETF는 단 1개다. 10위에 랭크된 '뱅가드 토탈 본드 마켓(BND)' ETF가 유일하다. 나머지 9개는 모두 주식형이다. 금융선진국 미국의 위엄이다. 미국 주식시장의 연평균 수익률이 한국에 비해 상당히 높다는 점도 영향을 미친 것으로 보인다.

미국 ETF 시장에서는 가장 대중적인 S&P 500 지수를 기초자산으로 한 '스테이트 스트리트 글로벌 어드바이저(SSGA)'의 'SPY ETF'와 블랙록의 'IVV ETF'와 뱅가드의 'VOO ETF'간 3파전이 치열하다. 각각 693조원(5334억달러), 571조원(4397억달러), 561조원(4322억달러)의 무지막지한 순자산총액을 자랑한다.

마지막 세 번째 특징은 낮은 'ETF 수수료율'이다. 한국이나 미국이나 ETF 수수료율은 매년 파격적으로 낮아지는 중이다. 이는 금융소비자 입장에서는 반가운 소식이다. 하지만 적정 수익을 추구해야 하는 운용사 입장에서는 곤혹스러운 문제다.

S&P500지수를 추종하는 1위 SPY ETF의 수수료율은 연간 0.09%다. 이것도 상당히 낮은 수준인데 추격자인 2위IVV ETF와 3위 VOO ETF의 수수료율은 그 3분의 1인 연간 0.03%에 불과하다.

그나마 수수료를 제대로 받는 건 경쟁이 덜 치열했던 기초자산을 일찍 발굴해 선점한 인베스코의 'QQQ ETF'다. 이 ETF의 전체 순위는 5위다. 기초지수로 '나스닥100 지수'를 추종하는 ETF 중에서는 압도적인 1위다. QQQ ETF는 한국인들에게도 인기가 많다. 그래서 연간 0.20%라는 상대적으로 높은 수수료율 책정이 가능했다.

결론적으로 미국 ETF 시장의 수수료율도 한국처럼 상당히 낮다는 점을 확인할 수 있다. 하지만 미국의 경우 ETF 종목별 자산규모가 어마어마하다. 이는 운용사들이 낮은 수수료율에도 불구하고 규모의 경제 효과를 누릴 수 있다는 뜻이다. 한국 운용사들과는 차별화 된 점이다.

◆ 엣지 있는 주식형 ETF 개발 필요

한국 상장 ETF의 장점은 연금저축 계좌나 퇴직연금 계좌에 편입할 수 있다는 점이다. 반면 미국에 상장된 ETF는 퇴직연금 계좌 편입이 불가능하다. 이는 한국 운용사들 입장에서는 유리한 부분이다.

문제는 퇴직연금 계좌에서 주식형 ETF 등의 실적배당 상품 비중이 여전히 낮다는 점이다. 통계청 자료에 따르면 2022년말 기준 전체 퇴직연금 적립금액은 총 335조원이다. 이중 무려 85.4%가 원리금보장형을 선택했다. 반면 불과 11.3%만이 주식형 ETF 등의 실적배당형을 선택했다. 극도로 방어적인 포트폴리오라 할 수 있다.

미국인들이 높은 운용 수익률을 바탕으로 연금 백만장자가 속출하고 있는 점과 비교하면 상당히 대조적인 모습이다. 한국은 '채권의 민족'이 아니다. 단지 과거 10년 이상 부진했던 한국 증시의 낮은 수익률에 지쳤을 뿐이다.

따라서 한국 운용사들이 규모의 경쟁에서 우위를 차지하기 위해 채권형 ETF에만 너무 집중하는 건 아쉬운 측면이 있다. 기대수익률 높은 주식형 ETF를 개발해 내는 게 한국 운용사들의 중요한 역할이자 사명이다.

②편에서 계속…

longinus@newspim.com