해외주식 수수료 1위는 미래에셋증권

토스증권 해외주식 2년6개월만에 빅4 진입

국내주식 거래대금 키움 1위, 수수료 KB 1위

토스증권 리테일 강화…대출 불가는 한계

[서울=뉴스핌] 한태봉 전문기자 = 증권회사 입장에서 요즘 최고의 성장 산업은 해외주식 중개서비스다. 국내 주식 양도차익에 대한 금융투자세 시행 방침까지 나오면서 해외주식 투자 열기가 더 뜨거워졌다. 국내주식을 탈출해 해외주식으로 갈아타려는 고객들의 수요가 급증하는 상황이다.

◆ 증권사 최고 성장산업은 해외주식 중개

이렇게 시장이 커지는 데 비해 아직까지 해외주식은 중개 마진이 높은 것도 매력적이다. 국내 주식 온라인 매매 수수료는 이미 0.015% 이하로 떨어졌다. 반면 해외 주식 온라인 매매 수수료는 아직도 국내의 10배 이상인 0.15% 수준으로 책정돼 있다.

따라서 각 증권사별로 해외주식 고객을 유치하기 위해 사활을 걸고 있다. 점유율을 높이기 위해 각종 이벤트까지 실시하며 총력전이다. 이런 분위기 속에 작년에 이어 올해도 미국 나스닥과 S&P500 지수가 상승세를 보이면서 해외주식 거래대금은 급증하는 양상을 보였다.

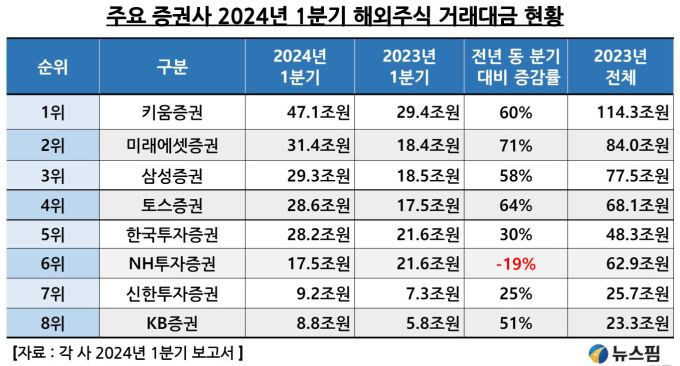

주요 증권사들의 2024년 1분기 해외주식 거래대금 실적 현황을 살펴보면 압도적인 1위는 키움증권이다. 47조1000억원으로 전년 동기 대비 60% 급증했다. 2위인 미래에셋과의 격차가 무려 15조7000억원에 달한다. 미래에셋도 31조4000억원으로 71% 성장하는 호실적을 보였다. 3위인 삼성증권도 29조3000억원으로 58%의 양호한 성장세다.

◆ 토스증권 해외주식 서비스 2년6개월만에 빅4 진입

이번 실적 시즌에서 가장 시선을 끈 증권사는 바로 토스증권이다. 토스증권이 해외주식 거래대금 빅3 진입이 가능할 지를 놓고 시장의 관심이 쏠렸었다. 실적발표 결과 토스증권은 1분기에 전년 동기 대비 64% 급증한 28조6000억원의 해외주식 거래대금을 달성했다. 하지만 3위 진입에는 실패했다. 여전히 4위다.

토스증권보다 훨씬 역사가 오래된 전통의 강호인 키움증권, 미래에셋증권, 삼성증권이 같은 기간에 높은 성장률을 기록한 덕분이다. 비록 토스증권이 해외주식 빅3 진입에는 실패했지만 상당히 선전하고 있는 건 분명하다.

토스증권이 해외주식 서비스를 처음 시작한 건 2021년 11월이다. 서비스 개시 불과 2년 6개월만에 초대형 증권사인 키움, 미래에셋, 삼성증권과 대등한 경쟁구도를 보이는 점에서 시장의 높은 평가를 받고 있다.

|

2024년 1분기 해외주식 수탁수수료 순위에서는 미래에셋증권이 560억원으로 1위를 기록했다. 2위는 삼성증권으로 463억원, 3위는 키움증권으로 372억원이다. 눈길을 끄는 건 토스증권이 수수료 순위에서도 278억원으로 당당히 4위를 달성했다는 점이다.

토스증권은 후발주자임에도 무리한 수수료 덤핑보다는 합리적인 수수료 부과 전략을 쓰고 있다. 이런 토스증권의 빠른 성장속도에 증권업계에는 긴장감이 감돌고 있다. 그런데 고객들은 왜 토스증권을 이용하는 걸까?

복잡하고 난해한 타사 '앱'에 비해 초보자도 직관적으로 사용할 수 있는 완성도 높은 '앱' 경쟁력이 비결이다. 기존 토스 앱의 장점을 수용해 사용자 편의성이 높다. 또 토스증권이 지난 2021년 11월에 국내에서 처음 실시한 '해외주식 1주 선물 받기 이벤트'도 고객들의 뜨거운 호응을 얻었다.

최초로 해외주식 실시간 소수점 거래를 지원한 것도 인기 비결이다. 애플이나 마이크로소프트 같은 종목들도 소수점 이하 소액투자가 가능하게 만들어 젊은 층에게 많은 호응을 얻었다. 소수점 거래 누적 이용자 수는 최근 150만명을 돌파하며 마케팅 효과를 톡톡히 누리는 중이다.

◆ 국내주식 거래대금 키움 1위, 수수료 KB 1위, 토스는 순위 밖

토스증권은 후발 주자답게 선택과 집중 전략을 펼치고 있다. 토스가 가장 중점적으로 공략하는 부분은 해외주식 중개서비스 분야다. 반면 국내 주식 중개서비스는 토스증권의 점유율이 현저하게 낮다. 특히 MTS(Mobile Trading System)를 통한 국내주식 중개 서비스를 해외주식 서비스보다 7개월이나 먼저 시작했음에도 상대적으로 지지부진하다.

|

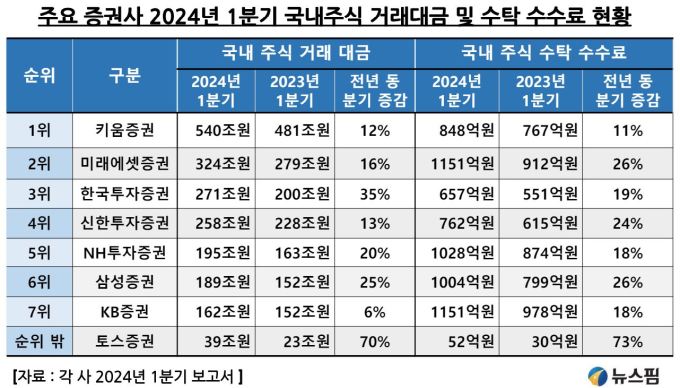

2024년 1분기 국내 주식 거래대금 1위는 키움증권으로 540조원이다. 2위인 미래에셋증권은 324조원, 3위인 한국투자증권은 271조원이다. 반면 토스증권은 전년 동 분기 대비 70% 증가한 39조원을 달성했다. 증가율은 가장 높지만 절대 금액이 워낙 적어 순위권 밖이다.

같은 기간 국내 주식 수탁수수료 1위는 KB증권으로 1151억원이다. 2위인 미래에셋증권도 1151억원으로 차이가 근소하다. 3위 NH투자증권은 1028억원, 4위 삼성증권은 1004억원이다. 거래대금 1위인 키움증권의 경우 온라인 증권사라 오프라인 약정이 없다. 따라서 상대적으로 수수료가 낮아 848억원으로 5위를 기록했다.

토스증권은 73% 증가한 52억원을 기록했지만 절대 금액이 너무 낮다. 따라서 국내 주식 수탁수수료 역시 순위권 밖이다. 요즘은 해외주식 투자가 대세라지만 여전히 국내 주식 수탁수수료의 규모가 해외주식 규모보다 훨씬 더 크다. 이 부분이 토스증권의 약점으로 지적된다.

◆ 토스증권, 리테일 강화 목적 WTS 개발, 대출 불가는 한계

토스증권은 상대적으로 부진한 국내 주식 거래 점유율을 끌어올리기 위해 WTS를 개발 중이다. WTS는 웹사이트를 통해 접속하는 시스템으로 모바일트레이딩시스템(MTS)이나 홈트레이딩시스템(HTS)과는 차별성이 있다. PC를 사용한다는 점에서 전문 투자자들의 까다로운 니즈를 맞춰낼 수 있을 지가 제일 관건이다. WTS는 올 2분기 내 정식으로 출시될 예정이다.

하지만 국내 주식을 거래하는 고액 고객을 끌어오기 위해서는 WTS보다 더 중요한 게 있다. 바로 주식담보대출과 신용 공여 지원이다. 토스증권은 아직 '주식 매도담보 대출' 외에는 대출서비스를 제공하지 않고 있다. 국내 주식 거액 고객 중 상당수가 대출 서비스를 활용한다는 점에서 이는 토스증권의 약점으로 작용된다.

꼭 고객의 니즈가 아니더라도 수익성 측면에서도 아쉬움이 있다. 한국의 증권사들은 대출을 통한 이자수입 규모가 상당하기 때문이다. 2023년에 신용공여 이자수익으로만 미래에셋증권 4611억원, 삼성증권 3422억원, 키움증권 3276억원의 막대한 수익을 창출했다.

하지만 대출 서비스는 넉넉한 자기자본 확충이 먼저 선행돼야 한다. 이는 현재 비상장 상태인 모회사 '비바리퍼블리카'의 IPO 이후에나 단계적으로 진행될 가능성이 크다. 그 때까지 토스증권은 대출서비스 대신 지금 잘할 수 있는 분야에 집중 하는 게 현명한 전략이다.

◆ 토스증권 실적 파격 개선, 메기 넘어 상어 될까

토스증권은 올 1분기에 119억원의 당기순이익을 거뒀다. 지난해 전체 연간 당기순이익의 약 8배다. 전년도의 4억원 영업손실에서 올해는 123억원의 영업이익으로 흑자 전환했다. 이는 1분기에 해외주식 수탁수수료로만 278억원을 벌어들인 덕분이다.

토스증권을 이용하는 고객수는 2024년 5월 현재 590만명이 넘는다. 월간 활성 이용자(MAU)도 320만명을 돌파했다. 토스증권이 올해 새롭게 내놓을 서비스로는 WTS 외에도 '해외 회사채 중개'와 '해외 파생상품 중개'가 있다. 이를 통해 토스증권을 이용하는 고개들에게 더 많은 선택지를 제공할 계획이다.

증권업계에서 가장 주목하는 건 토스증권의 해외주식 서비스 경쟁력이다. 올 연말까지 토스증권의 해외주식 거래대금이 얼마나 증가할 지는 초미의 관심사다. 해외주식 거래 서비스 개시 2년6개월만에 4위에 오른 토스증권의 질주는 어디까지 계속될까?

전통의 강호인 미래에셋증권과 삼성증권 마저도 토스증권과의 해외주식 거래대금 차이가 크지 않다. 자칫 방심하면 선두 증권사도 토스증권에 역전 당할 수 있는 상황이다. 또 해외주식의 경우 아직 대출 수요가 많지 않은 점도 토스증권에 유리한 부분이다. 증권업계에서는 토스증권이 해외주식 분야에서 메기의 역할을 뛰어넘어 상어로 변신할지를 예의 주시하고 있다.