- 유럽은행 떠난 아시아, 국내 은행권이 M&A 등 신규진출 활발

[뉴스핌=한기진 기자] # 7월초 세계적인 금융그룹인 BNP파리바 한국법인 대표가 기업설명(IR) 자료를 들고 국내 시중은행 글로벌담당 임원인 A부행장을 찾았다. 주로 우리나라 금융회사들이 IR 자료를 들고 BNP를 찾았는데 이번에는 정반대였다.

A부행장은 “과거 우리가 BNP에 외화 크레디트 라인(credit line ·신용개설)을 요청했을 때 거부당했던 경험이 있었다”면서 “지금은 우리는(BNP) 어려움을 극복할 수 있으니 함께 트레이드 파이낸스(무역금융)를 할 기회를 달라며 찾아왔던 것”이라고 설명했다. 크레디트 라인은 해외 금융회사로부터 위기 시 외화자금을 지원하겠다는 약속을 받는 것이다.

더 뱅커지에 따르면 BNP의 총자산은 2조5000억 달러에 이르는 전세계 4번째로 큰 은행이다. 우리금융, 신한금융, KB금융, 하나금융, 농협금융 등 우리나라 모든 은행계 금융회사의 자산을 합쳐 1조5000억 달러에 그치는 것과 비교하면 엄청난 규모라 할 수 있다. 그래서 글로벌 금융시장에서 우리나라 금융회사들은 BNP의 높은 콧대에 기가 눌려왔다.

하지만 최근 유럽 재정위기가 심화하면서 BNP 등 글로벌 금융회사들의 신용등급이 줄줄이 내려가면서 처지가 뒤바뀌고 있다.

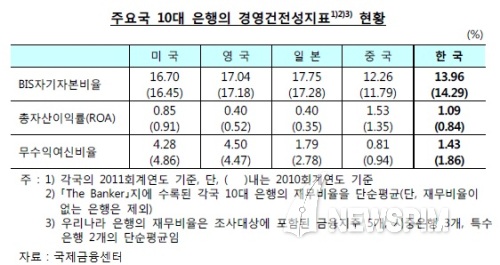

◆ 글로벌 은행들 신용등급, 국내 은행들보다 떨어지는 경우 많아

6일 금융권에 따르면 글로벌신용평가사인 스탠더드앤드푸어스(S&P)는 전세계 주요 금융회사 가운데 우리나라 금융사들만은 신용등급을 '올리거나, 유지한' 상황이다. 특히 지난해 11월 국내 5대 시중은행의 신용등급을 상향하거나 유지했는데, 이 때 신한은행과 하나은행은 ‘A-‘에서 ‘A’로 상향했다. 또 국민은행(A)과 우리은행(A-)의 신용등급 전망도 안정적으로 평가했다.

이와 달리 유럽 주요 은행들의 등급을 내렸고, 우리나라 은행들과 비슷한 수준이 되거나 역전되는 사례가 생겼다. BNP 파리바는 ‘AA-‘로 우리나라 은행보다 등급은 높았지만 등급전망은 ‘부정적’이었다. 독일 1, 2위 은행인 도이치은행은 ‘A+’에 부정적이었고 코메르츠은행은 'AA-/A-1+'에서 'A+/A-1'으로 하향 조정됐다. 스페인은 국가신용등급 강등으로 주요 5대 은행인 방키아, 방코포풀라르, 방크인테르의 신용등급은 BBB-에서 정크등급인 BB+로, 방카시비카는 BB로 떨어졌다. BFA의 신용등급은 BB-에서 B+로 강등됐다.

또 다른 글로벌신용평가사인 무디스의 발표를 보면, 우리나라 은행들의 등급은 A1으로 HSBC 로열뱅크오브캐나다(RBC)의 Aa3보다는 못했지만 대부분의 글로벌 은행들을 따돌렸다. BNP파리바, UBS, 소시에테 제너럴, 바클레이즈, 크레디트 아그리꼴이 우리보다 못한 A2등급이었고 골드만삭스는 이보다도 뒤처지는 A3였다.

◆ “한국 일본 등 아시아 은행들에 기회…신용위험 관리 중요성 커져”

최근 글로벌 금융회사들은 디레버리징(부채축소) 전략으로 위기상황 돌파에 나서면서 아시아 자산을 먼저 팔아 치우고 있다. 2011년 12월말 기준으로 익스포저(위험노출) 규모가 8410억달러에 이르지만 아시아는 핵심시장이 아니기 때문이다.

현재 ING가 아시아법인을 매각하면서 이를 KB금융지주가 인수 추진중인 것도 가장 가까운 예라 할 수 있다. 우리금융과 신한지주도 동남아시아 지역 은행 인수를 추진 중이다. 우리금융 관계자는 “외환유동성은 오랫동안 준비해와서 외환에 대한 걱정 없이 해외 M&A를 적극 알아보고 있다”고 말했다.

유럽은행들이 장악했던 영업 시장을 내놓으면서 한국은 물론 아시아은행이 그 시장을 차지하고 있는 모습이다.

과거 S&P의 2011년 3분기 아시아태평양 무역금융 점유율을 보면 프랑스(16%), 스페인(26%), 영국(13%) 등이 대부분을 차지하고 있었다. 최근 싱가포르 은행들은 신디케이트 론에 적극적으로 나서고 있고 스미토모 미츠이 파이낸셜그룹은 RBS로부터 항공기 리스 자산을 인수했다. 또한 미쓰비시 UFJ 그룹은 프로젝트금융 전세계 순위가 2010년 8위에서 2011년 2위로 뛰어 올랐다.

한 금융권 관계자는 “한국 등 아시아 은행들은 안정적인 펀딩 비용으로 글로벌 금융회사들이 떠난 자리를 차지하고 있지만 새로운 위험에 노출되면서 신용위험이 커지고 있다”면서 “유동성이나 신용위험 관리가 더욱 철저히 해야 한다”고 말했다.

▶글로벌 투자시대의 프리미엄 마켓정보 “뉴스핌 골드 클럽”

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)