[뉴스핌=이영기 기자] 정부의 회사채 정상화 방안의 지원대상이 정해지면, 만기도래분 차환을 위해 9%대의 회사채가 발행될 전망이다. 하지만 이 회사채는 P-CBO에 대부분 편입되면서 자취를 감추게 된다.

이에 고위험-고수익 투자자들이 이용하는 회사채 모집발행 시장에서 공급물량은 다소 줄어들 것으로 보인다.

19일 회사채 시장에 따르면, 동양이 지난 17일 발행한 1000억원 규모의 회사채 금리는 18개월 만기에 처음 10개월간은 7.60% 이후 8개월간은 8.30%로 평균수익률이 7.94%였다.

만일 동양이 정부의 회사채 정상화의 지원대상이 된다면, 향후 차환 발행 회사채 금리는 9%대가 될 가능성이 높다.

정부지원으로 인한 도덕적해이를 방지키 위해 회사 자구계획과 함께 발행금리를 회사채 민평수준보다 1%내외를 더 높게 정할 것으로 알려졌기 때문이다.

KDB산업은행이 인수하는 이 회사채는 고위험-고수익 채권으로 결과적으로 채무불이행 사태가 발생하지 않으면 고수익상품으로 최종 보유자가 상당한 이득을 보게 된다.

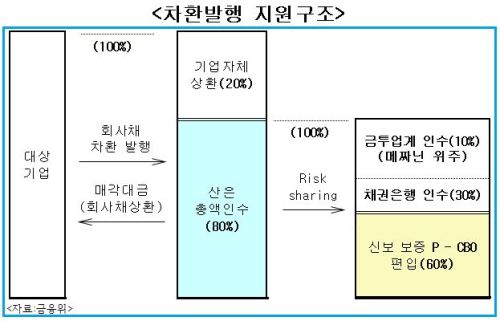

정부가 제시한 정상화 방안인 P-CBO의 구조를 보면, 일단 산은은 인수한 회사채의 10분의 1을 금융투자업체들에 판다. 금융투자업체들이 고수익 가능성의 10%를 가져가는 것이다.

산은은 10분의 3을 발행회사의 채권은행에게 또 판다. 채권은행에게 30%의 고수익 가능성이 할당되는 것.

금융투자업체들과 채권은행은 그야말로 고수익 가능성을 믿고 고위험을 감수하는 모양새가 되고, 특히 채권은행은 기존의 대출에 추가대출하는 셈이다.

나머지 10분의 4는 산은이 잠시 보유하다 새로 발행되는 P-CBO의 기초자산군(pool)으로 편입(매각)한다.

이 기초자산을 바탕으로 신용보증기금이 신용보증을 더해 P-CBO를 투자자들에 발행한다. 각 P-CBO는 신보의 보증으로 인해 AAA등급이 되고 3~4% 금리수준에서 발행된다.

여기서 고위험-고수익 회사채가 저위험-저수익 회사채로 변신을 한다. 일반투자자들에게는 3~4% 금리의 회사채(P-CBO)만 제시돼, 9%대 회사채는 자취를 감추는 것이다.

1%내외의 보증료 비용을 고려하더라도 9%(싼) 회사채가 3~4%(비싼) 회사채로 탈바꿈하기 때문에 P-CBO의 발행주체인 페이퍼컴퍼니(SPC)는 우선 상당한 이득을 보기 마련이다. 기초자산인 회사채가 채무불이행만 되지 않는다면 그렇다.

신보에 대한 정부의 추가출연이나 한국은행의 유동성 지원도 필요치 않을 수 있다.

하지만 현실은 그렇지 않다. 기초자산군에 포함된 고위험 회사채들 중 일부가 부도나면 SPC의 모아둔 이익과 신용보증기금이 이를 대신 갚아줘야 하기 때문에 결과적으로는 손해만 누적된다.

P-CBO 방안이 정부차원에서 추진되는 이유가 여기에 있다.

신보의 한 관계자는 "부도나지 않는 회사채 하나만 보면 엄청난 이득을 볼 수 있지만, pool로 구성되기 때문에 전혀 그렇지 않다"면서 "그렇기 때문에 정부지원과 한은의 유동성 지원이 필요한 것"이라고 말했다.

이 관계자는 "현재까지 P-CBO운영 실적을 보면, 이익이 난 적이 없고 이익이 나도 여러 SPC를 또 모아서 보면 결국은 신용보증기금이 손해를 보는 구조"라고 설명했다.

물론 고위험-고수익 회사채의 공급창구가 되는 모집발행의 물량이 P-CBO편입대상 물량으로 옮겨와 고위험-고수익 투자자들의 투자기회는 다소 줄어들 가능성은 있다.

회사채 시장 한 관계자는 "지원대상에 대한 심사과정에서 이 경계를 넘나드는 물량이 생기게 되겠지만 고위험-고수익 투자자들의 투자기회에 영향을 줄 정도인지는 지켜봐야 할 것"이라고 말했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)