[뉴스핌=주명호 기자] 미국 연방준비제도(Fed)의 국채매입 축소 시기를 놓고 관심이 이어지는 가운데 이러한 양적완화(QE)정책보다 오히려 기준금리 조절 정책이 더 효과적이라는 보고서가 나와 주목을 받고 있다.

지난 12일 바스코 커디어 샌프란시스코 연방준비은행 수석연구원과 안드레아 페레로 뉴욕 연방준비은행 수석연구원 등은 보고서를 통해 대규모 장기 국채매입 프로그램은 경제성장률 및 물가상승률의 완만한 상승을 이끄는데 그친 반면 낮은 단기금리 유지 효과는 이보다 더 큰 경제효과를 나타냈다는 분석을 내놓았다.

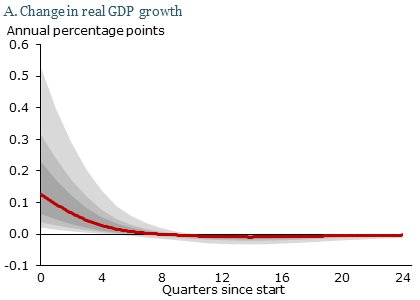

이들이 제시한 분석에 따르면 지난 2010년 4분기부터 시작된 2차 양적완화정책은 미국 실질GDP성장률을 0.13%포인트, 물가상승률을 0.03%포인트 올리는 효과 밖에 거두지 못했다.

해당 분기 GDP성장률이 1.1%, 식품 및 에너지를 제외한 근원 물가상승률이 0.8% 올랐다는 점을 살펴보면, 국채매입이 없었어도 미국 경제는 비슷한 성장을 보였을 것이라는 의미다.

반면 연준의 기준금리 기조에 따른 영향력은 이보다 더 높았다. 제로금리를 4분기 동안 유지한다는 설정 하에, 연준이 이에 대해 발언을 내놓지 않았을 때 QE2의 효과는 GDP성장률 0.04%포인트, 물가상승률 0.02%포인트에 그쳤다. 반면 연준이 제로금리 유지 기한을 5분기로 늘릴 경우 효과는 각각 0.22%포인트, 0.05%포인트로 늘어난다고 이들은 설명했다.

결론적으로 대규모 국채매입 프로그램의 효과는 기준금리 정책 기대치에 따라 달라질 뿐더러 전통적인 금리정책보다 불확실성이 높다고 이들은 진단했다. 또한 이런 점에서 자산매입 종료보다 기준금리 인상 시점에 대한 연준의 커뮤니케이션 행보가 더 큰 영향을 줄 것이라고 의견을 보탰다.

같은 날 CNBC뉴스는 양적완화정책 자체보다 연준이 내놓은 발언들이 더 큰 영향력을 미치고 있다는 RBS의 존 브릭스 수석 투자전략가의 논평을 소개했다.

브릭스 수석은 "어떤 정책이 맞고 틀린지 말하긴 힘들지만 보고서의 내용이 맞는 것 같다"며 "양적완화는 시간이 지날수록 영향력이 줄어드는 걸 봤을 때, 논리적으로 보면 저금리 기조가 자산매입 정책을 뒷받침한다고 볼 수 있다"고 평가했다.

마켓워치는 이번 보고서와 관련해 '연준이 이젠 양적완화에 정나미가 떨어졌다'는 표현과 함께 연준이 곧 국채매입 축소를 단행할 것이란 관측을 제기했다. 이 매체는 찰스 에반스 시카고 연방준비은행 총재가 최근 3차 양적완화 종료시점까지 최소 1조 2000억 달러 규모의 자산 매입이 이뤄질 것이라고 밝힌 점을 들어 연준이 양적완화 축소를 원한다는 신호를 보내왔다고 지적했다.

[뉴스핌 Newspim] 주명호 기자 (joomh@newspim.com)