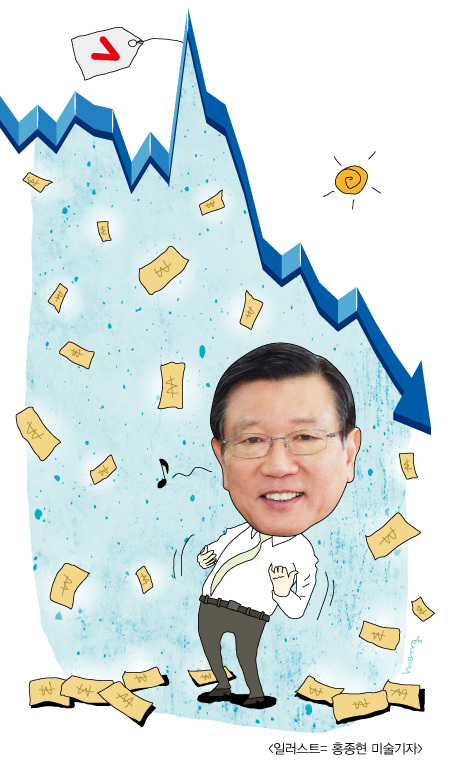

[뉴스핌=정경환 기자] 연일 약세를 보이고 있는 금호산업 주가에 박삼구 금호아시아나그룹 회장이 쾌재를 부르고 있다. 채권단과의 가격 협상에서 좀 더 유리한 고지에 설 수 있기 때문이다.

15일 한국거래소에 따르면, 금호산업 주가는 최근 약세가 이어지며 이날 1만4000원 선이 붕괴, 1만3750원에 마감했다.

이는 연고점인 지난 2월 26일의 3만300원에 비해 54.6% 급락한 수치다. 같은 기간 시가총액 또한, 1조580억원에서 4820억원으로 반토막났다.

금호산업 주가 급락은 다음 달로 예정된 인수가격 협상에 적지 않은 영향을 끼칠 전망이다. 박삼구 회장 측으로서는 인수가를 낮출 수 있는 주요한 명분이 하나 더 생긴 셈이기 때문이다.

금호산업 주가 급락은 다음 달로 예정된 인수가격 협상에 적지 않은 영향을 끼칠 전망이다. 박삼구 회장 측으로서는 인수가를 낮출 수 있는 주요한 명분이 하나 더 생긴 셈이기 때문이다.

IB업계 관계자는 "주가가 절대적인 기준이 되는 것은 결코 아니지만, 시가를 고려하지 않을 수도 없다"면서 "박 회장 측으로서는 주가가 떨어졌으니, 값을 깎으려 할 것"이라고 전했다.

금호아시아나그룹 관계자는 "현재로서는 언급할 수 있는 바가 없다"며 "채권단 실사나 추후 가격 협상 과정 등을 좀 더 지켜봐야 할 것"이라고 말했다.

박 회장 측에 유리하다는 것은 그만큼 채권단에게는 불리한 결과가 된다. 산업은행을 위시한 금호산업 채권단은 과거 호반건설이 제시했던 6007억원 수준이나마 받을 수 있을지도 장담할 수 없게 됐다.

산업은행 관계자는 "주가가 떨어진다는 것만 보면, 사는 사람이 유리한 것은 맞을 것"이라며 "하지만, 가격이 안 맞으면 안 팔 수도 있는 것이니, 꼭 어느 한 쪽에 유리한 상황이라고 할 수는 없다"고 언급했다.

앞서 호반건설은 지난 4월 28일 금호산업 입찰에서 인수가로 6007억원을 제시했으나, 더 높은 가격을 기대했던 채권단이 이를 받아들이지 않아 유찰된 바 있다. 호반건설이 입찰한 그 날, 금호산업 주가는 2만2850원, 시가총액은 7981억원이었다.

당시 채권단 측은 "유찰 결정 이유는 채권단이 기대하는 가격과 호반건설이 제출한 가격 차 때문"이라고 밝혔다.

이후 채권단은 박삼구 회장과 단독으로 금호산업 매각 협상을 진행하기로 결의했고, 현재 삼일회계법인과 안진회계법인을 통해 실사 중에 있다.

실사를 거친 뒤 오는 7월 채권단은 박삼구 회장과의 가격 협상을 거친 뒤, 8월에 가격 통보와 함께 박 회장 측에 우선매수권 행사 여부를 물을 예정이다.

산업은행 관계자는 "실사를 통해 가치 산정 중에 있다"면서 "그 후 경영권 프리미엄을 얼마나 얹을 것인지 등을 결정해 가격을 정하게 될 것"이라고 말했다.

[뉴스핌 Newspim] 정경환 기자 (hoan@newspim.com)