[뉴스핌=김성수 기자] 미국 연방준비제도(연준)의 금리인상이 연내 실시될 경우 글로벌 대형 은행들의 자본구조에 큰 충격이 발생할 것이라고 국제결제은행(BIS)이 경고했다.

BIS는 지난 28일 발표한 연례보고서에서 지난 수년간의 초저금리 정책으로 은행을 비롯한 금융 섹터의 수익성이 저하됐고, 은행들의 자본 충격 대응력도 크게 약화됐다며 이같이 분석했다.

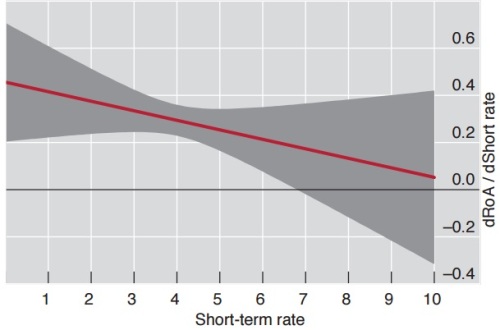

BIS는 이번 보고서에서 14개 선진국에 본사가 있는 109개 대형 은행들을 조사한 결과, 단기금리가 1%에서 0%로 하락했을 경우 은행권의 총자산이익률(ROA)은 1년 사이에 0.4%포인트(p) 하락하는 효과가 나타났다고 분석했다.

그리고 은행들은 그간 부채 포트폴리오의 실질만기(듀레이션)를 축소하는 방향을 취해 왔으며, 이 또한 문제가 된다고 지적했다. 단기채는 장기채보다 연준의 통화정책에 더 민감하게 반응하는데, 은행권이 보유한 채권 포트폴리오의 실질만기가 짧아질 경우 금리인상에 따른 가격변동 위험이 커지기 때문이다.

BIS는 이에 따라 은행권은 자본과 부채 양쪽 모두에서 금리인상 위험에 노출돼 있다고 지적했다. 반면 은행들은 자기자본 비율을 높이기 위해 위험자산에 대한 기준을 다소 느슨하게 유지할 인센티브(동기)가 발생하는데, 이를 바로잡는 것이 금융당국의 임무라고 경고했다.

BIS는 "은행들은 미국 금리인상이 연내 실시될 가능성에 대비해 추가 안전망을 확보해야 한다"며 "정책 당국자들 역시 위험자산에 대한 기준을 규칙적이고 투명하면서 확고한 방식으로 입증할 필요가 있다"고 강조했다.

모든 금융권이 금리인상 위험에 노출된 것은 아니라고 BIS는 설명했다. 일부 탄탄한 고객기반을 갖춘 소매은행들은 금리인상에 따른 비용을 고객들에게 전가하는 데에 대형 은행·증권사보다 유리한 위치에 있다는 점에서다.

그리고 연금펀드나 보험사들은 금리가 오를 경우 투자자산의 수익률도 따라 오르기 때문에 이익이라고 분석했다. 특히 연금펀드의 경우 부동산이나 헤지펀드, 사모펀드, 원자재 등 대체 투자자산의 비중이 지난 2001년의 5%에서 지난해 25%까지 증가한 상태여서 미국 금리인상 위험에 덜 취약하다고 BIS는 덧붙였다.

한편, 이번에 BIS는 국제통화기금(IMF)이나 세계은행(WB)처럼 연준이 긴축을 2016년까지 연기할 것을 권고하지 않고, 반대로 초저금리를 너무 오랫동안 유지할 경우 발생할 위험에 대해서 너무 경시하고 있었다고 강조했다.

BIS 보고서는 "세계경제가 너무 중앙은행 정책에 의존하고 있는 것은 문제"라면서 "중앙은행들은 정책을 결정할 때 금융안정성을 지금보다 더 많이 고려해야 한다"고 강조해다.

또 양적완화 등으로 지속되고 있는 낮은 채권수익률은 금융의 '붐앤버스트(Boom & Bust)'를 유발해 세계경제의 장기 성장에 저해가 될 수 있다고 경고했다.

BIS는 국제유가 급락으로 물가 압력이 낮아진 측면이 있다는 점을 지적하고, 초완화정책의 명분로 낮은 인플레이션을 강조하고 인플레이션 타케팅에 집착하는 것도 문제가 있다고 지적했다. 완화정책으로 인해 금융불균형이 강화됐기 때문에 금융안정성에 더 주의를 기울여야 한다는 권고다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)