[뉴스핌=정연주 기자] 원/위안화 서울 직거래시장이 출범 1년을 맞았다. 거래량이 1년새 3배 넘게 늘며 덩치를 키우고 있다. 다만 질적 성장은 아직 미흡하다는 지적이 나온다. 무역결제 등 실수요에 대한 공감대 형성이 시급하단 평가다.

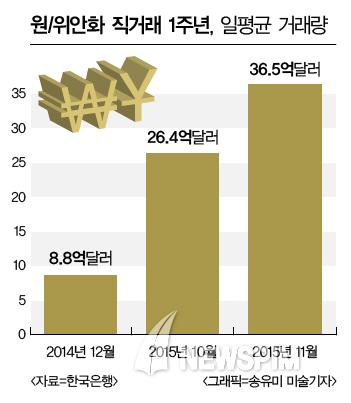

1일 한국은행 등 외환당국에 따르면 원/위안화 직거래 시장 일평균 거래량은 개설 직후인 지난해 12월 8억8000만달러에서 올해 10월 26억4000만달러로 늘었다. 1년간 평균 거래량은 22억달러다. 11월(27일 현재)에는 평균 36억5000만달러를 육박했으며 지난 11월 3일에는 하루동안 52억달러가 거래되기도 했다. 개설 후 1년만에 3~4배 가까이 거래량이 증가한 것이다.

원/위안화 직거래 시장은 지난해 12월 1일 개설됐으며 중국 교통은행이 청산결제은행으로 선정됐다. 이를 통해 국내 기업 등이 대중국 거래를 하면서 달러를 이용하지 않고 원화와 위안화로 직접 결제할 수 있게 됐다. 우리나라의 대중 무역이 전체의 21%에 달하는만큼 무역결제시 편의성·수익성 증대는 매력적일 수밖에 없다.

애초 원/위안화 직거래 시장은 실패했던 원/엔 시장의 전철을 밟을 것이라는 전망이 다수였다. 원/엔 시장은 지난 1996년 개설 후 거래 부진으로 4개월만에 문을 닫은 바 있다. 이와 비교해보면 원/위안화 시장은 '선방했다'는 평을 받는다. 정부도 시장 참여를 독려하기 위해 인센티브 지급 등 여러 당근책을 제시했다.

다만 최근 양적 측면의 성과는 참여자들이 필요에 의해 시장을 이용했다기 보단 시장조성자로 선정된 은행간 거래 때문으로 풀이된다. 무역결제통화 구조가 미국 달러화에 쏠려 있는 가운데 직거래 시장을 이용하고 싶어도 '참여 유인'이 부족하다는 것이다.

더군다나 다수의 은행들은 최근 한중 정상회담에서 중국 상하이에 원/위안화 직거래 시장을 개설하기로 결정되자 청산은행 선정을 위한 실적 쌓기에만 몰두하고 있는 실정이다. 현재 위안화 서울 직거래시장 참여 기관은 KB국민, 신한, 우리, IBK기업, KDB산업, SC, KEB하나 등 국내 7곳과 중국 교통은행, 공상은행, 중국은행, JP모건, 홍콩상하이은행(HSBC) 등 외국계 5곳이다.

실제 선물환시장 분위기는 무역결제가 부진해 여전히 어둡다. 선물환은 무역결제시 환 위험을 덜고자 이용할 수 있다. 지난 10월 5일 개장한 위안화 선물시장의 경우 거래량은 일평균 7000만원, 누적 거래량은 26억5000만원에 그쳤다. <참고:위안화 선물시장 개설…은행·운용사 "관심 없어">

위안화 관련 파생시장인 원/위안화 통화스왑시장 거래도 상반기까지 총 3건(3일물이상)에 불과했다. 그중 정부 지분이 절반 이상(51.04%)인 우리은행이 2건을 거래했을 뿐이다. 사실상 상징적인 거래에 불과했던 것이다. <참고:원/위안화 스왑시장 거래 단 3건..허탈한 외환당국>

시장조성자인 A 은행 외환딜러는 "은행들이 상하이 시장에서 혹여 수익원을 찾을 수 있을까 싶어 선정되기 위해 참여하는 경우가 대다수"라며 "장기적으로 달라질 수 있겠지만 현재로썬 아직 직거래 시장의 성장 동력을 찾기 어렵다 보고 있다"고 말했다.

원/위안화 직거래 시장 활성화는 지난달 30일(현지시간) 발표된 위안화 국제통화기금(IMF) 특별인출권(SDR) 편입으로 더욱 긴요해졌다.

직거래 시장 참여의 가장 궁극적인 목적은 정부의 숙원사업인 '원화 국제화'이기 때문이다. 하지만 당장은 주요국 통화와의 경쟁에서 뒤쳐지지 않기 위해서라도 시장 활성화가 필요하다. 위안화 SDR 편입으로 위안화 수요가 장기적으로 늘어나게 되는만큼 원화 수요 동반 증가와 시장 활성화도 기대할 수 있다.

따라서 시장 수요를 끌어올릴 수 있는 원동력이 필요한 시점이다. 예를 들어 선물환시장과 스왑시장 거래 활성화는 무역결제 증가의 유인책이 될 수 있다.

특히 상하이 내 원/위안화 직거래 시장 개설을 위해 해결해야 할 현안이 쌓여있다. 우선 원화의 첫 역외거래가 되는만큼 리스크 관리에 유념할 필요가 있다. 역외선물환(NDF)거래시 우리나라만 전자거래를 이용하지 않는 등의 문제도 짚어봐야 할 부문이다. <참고:NDF 거래, 한국만 전자거래 못하고 정부 눈치만>

한국은행 관계자는 "시장 개설에는 큰 문제가 없어 보인다. 다만 해외에서 비거주자간의 원화 거래를 막는 특정 규정 등을 바꿔야 하는데 이 점이 걸림돌"이라며 "원화 역외거래로 컨트롤할 수 없는 부분이 많아지는 만큼 리스크 관리에도 신중해야 한다"고 말했다.

한편 정부는 이 달 중으로 30억~35억위안(원화 6000억원 안팎) 규모의 외국환평형기금채권을 중국 본토에서 발행하는 방안을 추진한다. 위안화 표시 채권을 정부가 발행하는 것은 세계 최초다. 교통은행도 국내 위안화 직거래 시장 활성화를 위해 지난달 위안화 청산은행 인터넷뱅킹 시스템을 개통했다고 밝혔다.

이창선 LG경제연구원 수석연구위원은 "정부의 외평채 발행은 위안화가 국제 통화로 위상이 높아지는 흐름에 뒤쳐지지 않으려는 노력의 일환으로 보여진다"며 "위안화 국제화가 진전되면 달러화 일변도의 자금 조달 등 흐름에서 탈피, 통화 다변화 효과를 누릴 수 있다"고 말했다.

[뉴스핌 Newspim] 정연주 기자 (jyj8@newspim.com)