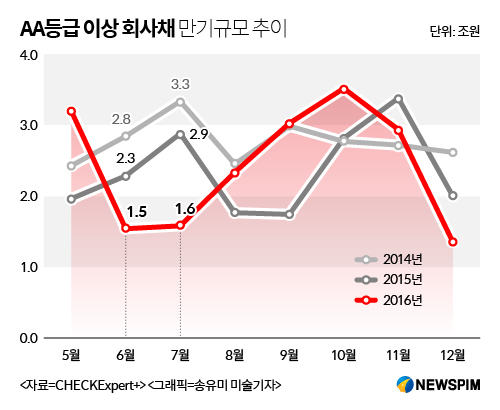

[뉴스핌=이영기 기자] 이달부터 대규모로 만기도래하는 AA등급 이상 회사채가 최근 A급 회사채에 불던 훈풍에 찬물을 끼얹지나 않을지 시장의 관심이 쏠리고 있다. AA이상 만기물은 지난 6~7월에는 3.1조원으로 예년의 절반수준이었지만 앞으로 연말까지는 13.2조원으로 정상수준을 회복하기 때문이다.

일부 전문가들은 이같은 현상으로 A급이 누리던 반사효과가 8월 이후에는 기대하기 힘들다고 본다.

|

10일 금융투자업계에 따르면, 8~12월에 만기도래하는 AA등급 이상 비금융 일반회사채 만기도래분은 포스코에너지(AA)의 8월 도래분 500억 등 총13조5441억원이다.

2014~2015년 같은기간 만기도래분 13조1725억원 및 11조7082억원과 비교하면 비슷한 규모이다.

반면 최근 2개월간의 만기물량을 보면 올해가 3조1206억원으로 지난 2개년의 6조1824억원과 5조1670억원의 절반 수준이다.

이같이 차환물량이 적은데다 기업구조조정 등으로 회사채 발행이 제대로 이뤄지지 않아 발행가뭄 현상이 과거의 8월에 비해 일찌감치 나타났다.

민동원 유안타증권 연구원은 "기준금리 인하 등 여건이 좋지만 실제 발행하는 기업이 적은 것은 경기부진과 함께 브렉시트 여파로 불확실성이 커졌기 때문"이라고 설명했다.

실제 6~7월 발행규모는 3조1000억원과 2조1000억원대로 지난해보다 1조원씩 줄어든 수준으로 특히 AA급 이상 회사채는 사실상 개점휴업 상태였다.

이로인해 그간 찬밥신세를 면치 못하던 A급 회사채에 훈풍이 불게됐다. LS산전, 현대건설, 포스코대우, SK케미칼 등 A등급 회사채가 모두 흥행했고 특히 SK케미칼은 당초 900억원에서 1150억원으로 증액발행했다.

A급 회사채 기피현상이 해소되는 것 아니냐는 기대감이 고개를 들었다. 회사채 발행기근으로 우량회사채로 몰리던 돈이 A등급까지 밀려오는 일종의 반사효과가 있었던 것.

하지만 8월 이후에는 사정이 달라진다. 일단 우량등급 회사채 만기물량이 예년수준으로 회복되는데다 상반기 실적을 바탕으로 발행시장도 기지개를 펼 것이기 때문이다. 더 이상의 반사효과는 기대하기 어렵다는 것이다.

일부 전문가는 저금리기조와 물량부족으로 마땅한 투자처를 찾지 못한 자금이 상대적으로 높은 수익을 주는 A급 회사채로 흘러들어 왔지만 아직 시장의 정상화를 보기는 어렵다는 분석을 내놓는다.

특히 흥행한 A등급 회사채가 모두 대기업그룹 소속이라는 점도 무시할 수 없다는 것. AA급 이상 회사채 발행이 증가하는 것은 A급에는 역풍으로 작용할 수 있다는 대목이다.

박진영 HMC투자증권 연구원은 "아직까지는 투자수요가 A급시장 전반으로 확산됐다고 볼 수는 없다"면서 "구조조정 등을 고려하면 내년부터나 수요개선을 기대해 볼 수 있을 것"이라고 말했다.

이와달리 A급 회사채에 대한 수요가 지속될 것으로 보는 시각도 만만찮다. 시장에서는 당장 8월 만기도래하는 KT(AAA등급) 2600억원이 현금상환될 것으로 전망한다. 저금리 등 발행조건이 좋지만 실적개선으로 풍부해진 유동성으로 상환하는 쪽으로 기울어진 것이다. 9월 만기도래하는 포스코(AA+) 5000억원도 마찬가지다.

우량기업들의 현금상환이 계속될 가능성이 높다는 예상이다. 김선주 NH투자증권 연구원은 "우리기업들이 최근 실적개선으로 현금조달 수요가 줄었고 또 투자도 정체되는 형상이 나타나고 있다"고 말했다. 올해 일반 회사채 발행이 전체적으로는 감소세를 보일 것이므로 A급 수급에 우호적으로 작용한다는 설명이다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)