[뉴스핌=백진규 기자] 대한항공 회사채를 보유한 개인투자자들이 떨고 있다. 대한항공이 계열사인 한진해운 살리기에 동원될 수 있기 때문이다. 이 경우 신용평가사들이 신용등급을 추가로 하향 조정하겠다고 공언했다. 신용등급 하락은 곧 채권 가격 하락으로 이어진다.

신용평가사들은 앞서 지난 3월 대한항공의 신용등급을 기존 ‘A-‘에서 ‘BBB+’로 낮췄다. 이유는 ‘한진해운에 대한 추가 지원가능성과 부담’이었다.

대한항공의 올해 영업상황은 나쁘지 않다. 상반기 영업이익이 5000억원에 달하고, 연간으로도 1조원을 넘을 것으로 기대된다. 하지만 한진해운 추가 지원에 나서면 상황은 불투명해진다.

김용건 한국신용평가 실장은 4일 “지원 범위에 따라 다르겠지만 대한항공의 등급이 또 하락할 수 있다”라며 “최악의 시나리오는 대한항공이 한진해운에 추가 지원을 진행하고 나서도 한진해운에 대한 리스크를 끊지 못하는 경우”라고 밝혔다.

증권업계 관계자는 “신용등급이 또 다시 내려앉는다면 대한항공 회사채를 보유한 개인들이 부담감을 느끼고 손해를 감수하면서 매도주문을 할 가능성이 생긴다”며 “이렇게 되면 회사채 매도, 가격하락, 추가 매도로 악순환이 이어지면서 전체 채권자들이 손실을 볼 수도 있다”고 말했다.

반대로 대한항공이 한진해운의 경영권을 포기한다면 한진해운은 법정관리에 들어갈 가능성이 커지게 된다. 현재 채권단이 한진해운에 요청하고 있는 1조2000억원을 내년 말까지 자력으로 준비하기 버겁기 때문이다.

이렇게 되면 대한항공이 한진해운에 이미 지원한 투자유가증권 2620억원, 영구채 1100억원의 손상처리가 불가피해진다. 한진해운 영구교환사채 차액정산계약(액면가 1571억원) 부담 현실화 등 부정적 요인이 발생하게 된다.

이같은 손실에도 불구하고 대한항공 회사채 투자자 입장에서는 리스크를 하나 줄이는 것이 된다. 한진해운에 대한 불확실성이 해소되면 대한항공 신용도에는 청신호가 들어오게 된다.

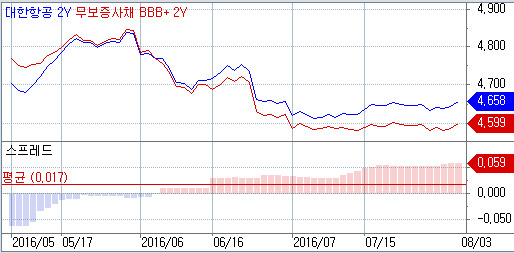

대항항공 회사채는 주로 개인이 보유하고 있어 신용등급이 추가로 하락하지만 않는다면 투자자들에 큰 영향을 주지는 않을 전망이다. 잔존만기 2년 기준으로 동일 등급대비 스프레드가 최근 2개월간 6bp정도 벌어졌다. 아직은 시장에서 대한항공 회사채 거래도 안정적인 모습을 보이고 있다.

대한항공은 올 2월과 4월 각각 1500억원, 2500억원 규모의 회사채 발행을 위해 수요예측을 실시했으나 120억원과 70억원만 들어오는 굴욕을 맛봤다. 결국 대부분의 물량을 개인 투자자들이 가져가 발행에 성공하긴 했다.

추가 회사채 발행이 사실상 어려워진 대한항공은 지난달 9000억원 어치의 자산유동화증권(ABS)를 발행해 자금을 조달했다. 올해 하반기 만기도래하는 대한항공 회사채만 모두 4700억원에 달한다.

현재 상황에서 한진해운에 추가 지원을 결정해 신용등급이 하락한다면 추가적인 자금 조달뿐만 아니라 회사채 가격 하락으로 인해 개인 투자자들도 피해를 입을 수 있을 것이란 우려가 제기되는 이유다.

[뉴스핌 Newspim] 백진규 기자 (bjgchina@newspim.com)