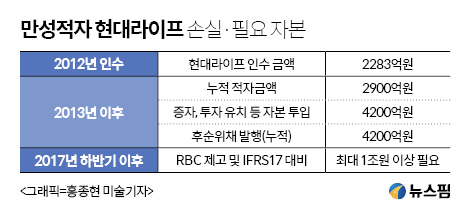

[뉴스핌=김승동 기자] 현대라이프가 지난해에도 600억원 이상의 순손실을 기록했다. 2012년 현대차그룹이 인수한 이후 누적 적자는 약 2900억원에 달한다. 하지만 과거 판매한 부실계약이 여전해 지속적인 적자가 예상된다. 이에 오는 2021년 새국제회계기준(IFRS17) 도입 전까지 최대 1조원 이상 자본을 더 투입해야 할 것으로 관측된다.

29일 금융감독원에 따르면 현대라이프는 지난해 616억원의 당기순손실을 기록했다. 현대차그룹이 지난 2012년 2283억원을 투입해 현대라이프를 인수한 이후 누적 적자는 2900억원에 달한다. 현대차그룹은 인수비용과 적자로 약 5000억원의 손실을 본 것.

현대차그룹은 현대라이프를 정상화하기 위해 4200억원의 자본을 추가 투입했다. 또 후순위채 등 자본으로 인정되는 채권도 4200억원 이상 발행했다. 요컨대 현대라이프에 지금까지 들어간 자본만 1조원 이상이다.

|

금융당국은 IFRS17 도입에 맞춰 신지급여력비율(K-ICS)를 마련 중이다. 현재 지급여력비율(RBC) 기준보다 건정성 요구가 더 강화된다.

현대라이프의 대주주인 현대차그룹은 지속될 적자를 예상, 올해 상반기에 3000억원의 유상증자를 계획했다. 증자가 이뤄지면 RBC비율은 200% 내외가 될 것으로 예상된다. 지난해 말 기준 현대라이프의 지급여력비율(RBC)은 175.93%로 금융감독원 권고치 150%를 소폭 상회하는 수준.

현대라이프는 지난해 9월 개인영업을 사실상 중단했다. 하지만 과거 판매한 부실계약이 여전히 남아 있어 당분간 적자행진이 이어질 것이 유력하다. 이에 3년 내 최대 1조원 이상의 자본을 추가로 확충해야 할 것으로 분석된다. 요컨대 증자 후에도 후순위채 및 신종자본증권(영구채) 등을 발행해야 한다는 것.

후순위채는 자기자본의 50%, 영구채는 25%까지만 자본으로 인정된다. 이번에 진행하는 3000억원의 유상증자 후 최대로 후순위채와 영구채를 발행한다고 해도 5000억원에 불과하다. 즉 추가적으로 약 3000억원 규모의 유상증자가 불가피하며 이후 다시 후순위채와 영구채 등을 최대한 발행해야 한다.

후순위채나 영구채는 자본으로 인정되긴 하지만 결국은 빚이다. 발행규모가 클수록 금융비용으로 더 많은 부담이 발생한다. 즉 적자 규모 확대 가능성이 커진다. 시간이 지날수록 부실보험사가 될 확률이 높아지는 셈.

보험업계 한 관계자는 “후순위채나 영구채는 자본으로 인정되긴 하지만 결국은 빚”이라며 “대규모 유상증자를 하지 않는 이상 부실은 계속 악화될 수밖에 없다”고 설명했다. 이 관계자는 “현대차그룹이 대규모로 증자를 하지 않으면 현대라이프는 갈수록 부실보험사가 될 수밖에 없을 것”이라고 말했다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)