인센티브 패널티 제도 때문에 은행 실적 부풀리기

재주는 은행이, 과실은 평가기관이…질적 성장 한계

[편집자] 문재인 정부의 금융정책 양대 축은 '포용적 금융'과 '생산적 금융'이다. 포용적 금융은 금융에서 소외된 저소득층, 서민, 영세기업 등에게 금리를 낮추거나 채무 부담을 덜어주는 방식의 지원책이다. 생산적 금융은 스타트업, 벤처 등 혁신기업에 자금을 투여, 성장을 돕는 정책이다. 기술이나 동산을 평가하거나 담보로 자금을 지원하고, 개인간대출(P2P), 크라우드펀딩(crowd funding) 등이 대표적이다. 뉴스핌은 보다 생산적인 '생산적 금융'을 위해 [금융, 성장의 물꼬를 터라] 기획을 준비했다.

[서울=뉴스핌] 김연순 기자 = "기술신용평가서를 받고 취급한 여신은 기술금융으로 인정받는다. 평가서를 토대로 골프장(부동산업)을 500억원 담보로 잡고 대출해주는 것이 (금융위의 기술금융)평가에서 유리하다."(A은행 기술금융 담당자)

금융위원회는 2014년 하반기부터 반기별로 은행의 기술금융 성과를 평가하고 있다. 100점을 만점으로 점수를 매겨 순위를 발표한다. 은행은 순위에 따라 인센티브를 받거나, 페널티를 받는다. 즉, 평가에서 최하위를 받은 은행은 패널티(연간 120억원)를 내야하고, 상위에 오른 은행은 이를 인센티브로 받아간다. 상위 1~2위 은행은 신용보증기금과 기술보증기금 출연료가 차감되고, 최하위 4~6위 은행은 출연료가 늘어난다. '인센티브 패널티 제도'다.

현장에선 이 인센티브 패널티 제도가 기술금융을 왜곡시킨다고 지적한다. 익명을 요구한 은행 기술금융 담당자는 "기술금융의 현실적인 한계는 정부가 은행별로 줄을 세운다는 것"이라며 "기술금융의 질적 성장보단 평가를 잘 받기 위해 왜곡되는 기술금융의 허수가 생기는 것"이라고 강조했다. 다른 시중은행의 기술금융 담당자 역시 "기술금융 허수가 생길 수밖에 없는 것은 줄세우기식 평가 때문"이라며 "타 은행 실적을 보다보니 기술만 보고 대출하는 것은 사실상 어렵다"고 털어놨다.

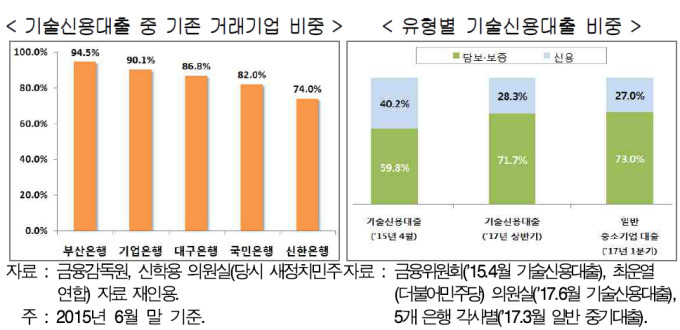

골프장 담보 대출 사례처럼 기술신용대출 중 담보 보증을 요구하는 비중이 지속적으로 증가하고 있다. 현대경제연구원에 따르면 작년 6월 기준, 기술신용대출 중 담보 보증 대출 비중은 71.7%로 2015년 4월의 59.8%에 비해 높아졌다. 일반 중소기업 대출 중 담보 보증 대출 비중인 73.0%(2017년 3월 기준)와 별 차이가 없다.

최성현 현대경제연구원 선임연구원은 "기술금융은 순수 신용대출을 확대하겠다는 정부의 의지와 달리 담보 보증 비중이 일반 중소기업 대출 중 담보 보증 대출 비중에 육박한다"며 "무늬만 기술금융의 문제는 여전한 것으로 분석된다"고 강조했다.

'인센티브 패널티 제도'가 계속되면 기술 등급이 왜곡될 수 있다는 우려도 나온다. 기술 심사 결과는 T1~T10 등급을 매긴다. T5→T4→T3→T2→T1으로 갈수록 기술금융 점수가 높아지고, T6 이하는 대출이 진행되기 어렵다. 기술금융 실적이 필요한 은행으로선 T6 등급을 T5로 높이거나, 더 높은 등급으로 높이고 싶은 유혹이 있게 된다.

시중은행의 한 기술심사역은 "기술평가는 필요하지만 인센티브 패널티 제도의 부작용으로 기술등급에 대한 무리한 작업이 진행될 수 있다"며 "등급 내재화에 부정적인 원인이 되기 때문에 (평가항목에서) 기술력에 대한 비중 왜곡은 개선이 돼야 한다"고 주장했다.

정부가 '채찍' 외에 기술금융 주체인 은행과 업체에 특별한 인센티브를 제공하지 못하는 것도 질적 성장을 가로막는 한계다. 업계에선 기술금융이 3년 반만에 150조원에 육박할 정도로 급성장했지만 "과실은 기술신용평가기관(TCB)만이 챙겼다"는 것이 정설이다.

금융권 관계자는 "은행 입장에선 기술금융을 통해 좋은 업체를 유인했다는 자부심 외엔 (기술금융의) 질적 성장을 위한 유인은 전혀 없다"면서 "기술금융이 5개 평가기관을 위해 존재한다는 얘기가 나올 정도"라고 말했다.

y2kid@newspim.com