특수채·금융회사채·파생결합사채 등 모두 줄어

일반회사채는 오히려 반등...전분기 대비 76.5%↑

시중금리 안정·위험 선호 심리 회복 영향

[서울=뉴스핌] 김민수 기자 = 올해 1분기 채권 등 등록발행을 통해 조달한 자금이 전년 대비 소폭 줄어든 가운데 일반회사채 발행은 크게 증가한 것으로 나타났다.

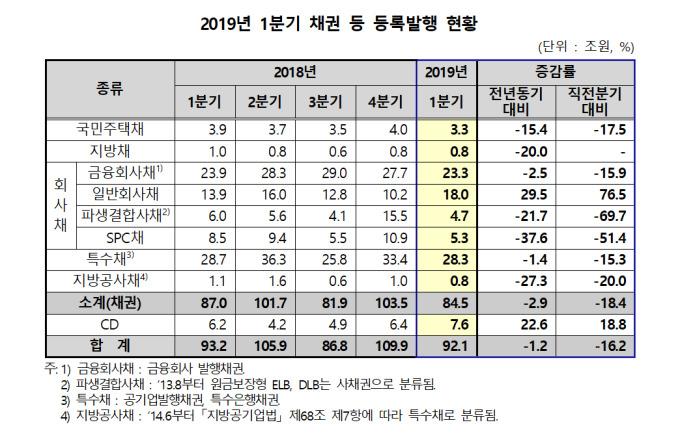

11일 한국예탁결제원에 따르면 지난 1분기 예탁결제원의 채권 등 등록발행을 통한 자금조달규모는 약 92조1000억원이었다. 이는 전년 동기 대비 1.2%, 직전 분기 대비 16.2% 감소한 수치다.

채권의 경우 약 84조5000억원으로 작년 1분기 대비 2.9%, 작년 4분기 대비 18.4% 감소했다.

종류별로는 특수채가 30.7%로 가장 많았고 금융회사채(25.3%), 일반회사채(19.6%), CD(8.3%), SPC채(5.7%), 파생결합사채(5.1%), 국민주택채(3.6%), 지방채(0.9%), 지방공사채(0.8%) 순이었다.

공기업발행채권 및 특수은행채권을 뜻하는 특수채는 28조3001억원이 등록발행됐다. 이는 전년 동기 대비 1.4%, 직전 분기 대비 15.3% 감소한 수치다.

만기별로는 1년 초과~3년 이하가 12조267억원으로 전체의 42.5%를 차지했다. 이어 1년 이하 단기물이 31.7%, 3년 초과 장기물이 25.8%를 기록했다.

금융회사채 역시 23조3148억원이 등록발행돼 전년 동기, 직전 분기 대비 각각 2.5%, 15.9% 감소했다. 1년 초과~3년 이하가 56%로 절반을 상회했고 3년 초과 장기물이 35.2%, 1년 이하 단기물이 8.8%를 차지했다.

이 밖에 파생결합사채(원금보장형 ELB·DLB 포함)와 SPC, 국민주택채, 지방공사채 등 대부분 채권이 작년보다 발행 규모가 크게 감소한 것으로 조사됐다.

반면 일반회사채는 18조223억원이 등록발행돼 전년 동기 대비 29.5%, 직전 분기 대비 76.5% 급증했다. 이는 각국 중앙은행의 금리 인상 기조 완화로 시중금리가 약세를 보이는 등 회사채 발행 여건이 좋아졌고, 미·중 무역갈등 완화에 따른 기관투자자들의 위험 선호 심리 회복도 호재로 작용한 것으로 풀이된다.

만기별로는 3년 초과 장기물이 9조9230억원으로 전체의 55%를 차지했다. 1년 초과~3년 이하가 7조5302억원으로 41.8%, 1년 이하 단기물은 5691억원으로 3.2%로 집계됐다.

한편 CD는 7조6300억원이 등록발행돼 전년 동기 대비 22.6%, 직전 분기 대비 18.8% 증가한 것으로 나타났다.

mkim04@newspim.com