세계 최초 사례, 밸류에이션 예측 어려워

[서울=뉴스핌] 김유림 기자 = 코오롱생명과학의 자회사 코오롱티슈진이 ‘인보사’ 주요 성분이 뒤바뀌었다는 사실을 2년 전에 인지한 정황이 드러났다. 시민단체는 검찰에 고발했으며, 투여한 환자들은 집단소송을 예고하고 있다. 상황은 걷잡을 수 없이 악화되고 있지만, 증권사 리포트는 침묵을 지키고 있다.

8일 한국거래소에 따르면 ‘인보사’ 판권을 소유하고 있는 코오롱생명과학과 코오롱티슈진의 주가는 한 달 만에 각각 58.24%, 68.36% 폭락했다.

시민단체가 고발한 ‘인보사’ 사건은 ‘가습기살균제’ 재수사를 맡은 부서에서 수사를 맡게 됐다. 검찰에 따르면 서울중앙지검은 소비자주권시민회의가 지난달 30일 약사법 위반 등 혐의로 코오롱생명과학과 직무유기 혐의로 식품의약품안전처를 각각 고발한 사건을 형사2부에 배당했다.

환자들도 집단 손해배상 소송 움직임을 본격화하고 있다. 법무법인 오킴스에 따르면 지난달 중순부터 코오롱생명과학의 인보사를 투여받은 환자 중 소송 참여 의사를 밝힌 환자는 100여명을 넘어섰다.

이처럼 ‘인보사’ 사태가 불거진 지 6주째에 접어들면서 심각한 사회적 문제로 번지고 있지만, 증권사 리포트는 단 한 개도 나오지 않고 있다.

그러나 앞서 KTB투자증권, 하나금융투자, 키움증권, 한화투자증권, 유화증권, 교보증권, 한국투자증권, NH투자증권, 삼성증권 등 주요 증권사 대부분 코오롱생명과학과 코오롱티슈진의 리포트를 작성한 바 있다.

이와 관련 바이오 투자전문 벤처케피탈 임원은 “자칫 잘못하다간 코오롱의 모든 계열사와 등을 돌리게 될 가능성이 있으므로 몸을 사리는 것”이라며 “개별 애널리스트의 의견이 들어가는 리포트 하나 때문에 은행과 증권사, 운용사의 대형 고객을 잃게 되는 건 너무 리스크가 크다고 판단했기 때문”이라고 귀띔했다.

코오롱그룹은 공정거래위원회 지정 대기업집단 31위이며, 계열사는 총 41개가 있다. 이 중 상장사는 코오롱생명과학, 코오롱티슈진, 코오롱, 코오롱글로벌, 코오롱머티리얼, 코오롱인더, 코오롱플라스틱 등 7개다.

따라서 증권사 바이오 담당 연구원이 인보사 사태에 대한 리포트를 작성해 상황을 더 악화시킬 경우 코오롱그룹 계열사 모두 잃을 각오를 해야 된다. 실제로 금융투자사들은 채권 인수·기업공개 주관 수수료 등 대기업 고객을 상대로 많은 수익을 챙기고 있다.

또 최초 사례인 이번 사태가 어떠한 방향으로 흘러갈지 예측이 불가능하기 때문에 밸류에이션 평가를 하기 어렵다는 분석도 나온다.

익명을 요구한 증권사 바이오 담당 애널리스트는 “세계최초 사례인 인보사 논란은 미국식품의약청(FDA)과 식약처가 어떻게 결론이 나올지 모르는 상황이다. 2년 전에 인지한 정황이 확실해질 경우 괘씸죄까지 추가되기 때문에 주가 모멘텀을 예측할 수가 없다”면서 “아마 식약처에서 결론을 발표하기 전까지 리포트는 절대 나오지 않을 것으로 예상한다”고 전했다.

아울러 현재 코오롱생명과학 ‘인보사’ 사태는 새로운 국면에 접어든 상태다. 성분이 뒤바뀐 정황을 인지한 시점을 두고 은폐 의혹이 제기되고 있다.

앞서 지난 3월31일자로 식약처는 코오롱생명과학의 골관절염치료제인 ‘인보사-K’의 주성분 중 1개 성분이 허가 당시 제출한 자료에 기재된 세포와 다른 것으로 추정된다고 밝혔다. 코오롱 측은 즉각 자발적으로 인보사의 유통·판매를 중지했으며, 미국 임상 3상도 중단했다.

당시 코오롱 측은 “오랜 기간 모르고 있었다는 사실이 참담하다. 환자분들과 바이오산업과 관련해 고군분투하는 정부, 학계, 기업의 모든 분께 사과한다”고 해명했다. 즉 코오롱생명과학은 ‘인보사’의 주요 성분을 17년 동안 잘못 알고 있었다는 얘기다.

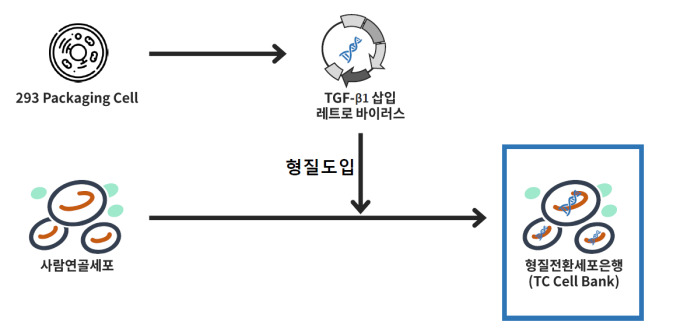

인보사는 퇴행성관절염 환자의 뼈와 뼈 사이에 주사해 증상을 완화시키고 관절구조를 개선하는 유전자치료제 신약이다. 1액과 2액으로 구성되어 있으며, 문제가 된 성분은 2액이다. 당초 코오롱 측은 2액을 연골세포 성장인자(TGF-β1)를 도입한 형질전환세포(TC)로 알고 있었으나, ‘태아신장유래세포주(293유포)’였던 것이다.

하지만 지난 3일 저녁 7시께 코오롱티슈진은 2017년 3월 인보사의 위탁생산 업체인 ‘론자’로부터 2액이 ‘TC’가 아닌 ‘293세포’라는 STR(유전학적 계통검사) 결과를 전달받았다고 공시했다. 이 시기는 인보사의 국내 허가(2017년 7월)가 나오기 약 4개월 전이다.

코오롱티슈진이 2년 전 뒤바뀐 성분을 알고 있었지만, 모회사 코오롱생명과학은 “몰랐다”라는 해명은 상식적으로 납득하기 힘들다는 의견이 지배적이다.

urim@newspim.com