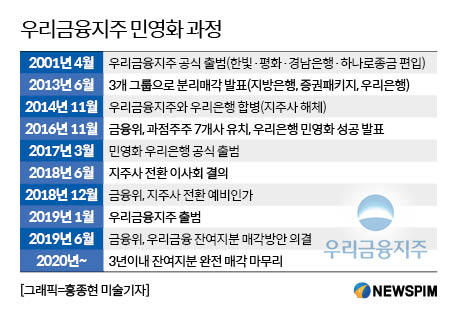

[서울=뉴스핌] 최유리 기자 = 금융당국이 2020년부터 3년간 2~3차례에 걸쳐 우리금융지주 보유지분(18.3%)을 모두 팔기로 했다. 정부는 금융위기 수준의 위기가 닥치지 않는 한 2022년까지 계획대로 지분을 매각할 방침이다. 1998년 외환위기 이후 공적자금을 수혈받은 우리금융이 24년 만에 완전 민영화를 마무리지을 전망이다.

25일 금융위원회는 공적자금관리위원회(공자위)가 지난 24일 제167차 회의에서 예금보험공사(예보)로부터 '우리금융지주 잔여지분 매각 방안'을 보고받고 이를 심의·의결했다. 이에 따라 2022년까지 우리금융지주의 최대주주 예금보험공사가 지분 18.3%를 모두 매각할 계획이다.

정부가 우리금융 지분을 보유하게 된 것은 1998년 옛 한빛은행에 공적자금을 투입하면서부터다. 우리은행의 전신인 옛 한빛은행 등 5개 금융기관의 부실을 정리하면서 경영 정상화를 위해 공적자금을 투입했고, 우리금융지주 주식 100%를 취득했다.

이후 우리금융지주 주식에 대한 공모와 블록세일을 통해 지분율을 58.68%로 낮췄다. 2010년부터는 경영권 매각을 추진했지만 번번이 실패했다. 정부 보유 지분을 한꺼번에 파는 일괄 매각 방식으로 진행하면서 마땅한 투자자를 구하지 못했기 때문이다.

|

1차 민영화 추진 당시에는 하나금융그룹이 한국외환은행 인수로 입찰에 불참했고, 3차 추진 때는 유력 후보였던 KB금융그룹이 입찰을 포기했다.

이에 4차 매각에선 일괄매각 대신 경영권지분과 소수지분으로 나눠 파는 분할매각을 진행했다. 그러나 교보생명이 중도 하차하면서 유효경쟁 미달 사태로 귀결됐고 소수지분만 매각했다.

4차 민영화 추진 실패로 2014년 우리금융은 우리은행과 합병됐고, 지주사 체제는 해체됐다.

이후 금융위는 지분을 4~8씩 쪼개 파는 방식으로 우리은행 매각에 성공했다. 이에 따라 현재 우리금융은 예금보험공사가 지분 18.32%를 갖고 과점주주가 총 25.9% 지분을 보유하는 과점주주 체제가 됐다. IMM 5.96%, 키움·한투·동양 3.98%, 한화 3.90%, 미래에셋 3.66%, 유진 0.52% 등이다.

하지만 예금보험공사가 가진 지분 탓에 '공적자금이 투입된 회사'라는 점은 변하지 않았다. 이에 정부는 잔여지분의 조속한 매각에 초점을 맞추고 2022년까지 이를 마무리짓기로 했다.

금융당국은 예금보험공사가 보유한 우리금융 잔여지분 18.3%를 2020년부터 2022년까지 3년간 약 2~3차례에 걸쳐 매각할 계획이다. 올 하반기 국내외 투자여건을 점검한 뒤, 2020년 상반기 1호차 지분 매각을 개시한다는 방침이다. 이후 2020~2022년 시기, 최저가 등 세부 매각조건을 결정하는 매각소위 심사, 공자위 의결을 거쳐 매각이 진행된다.

매각 물량은 한 회당 최대 10%범위 이내로 하기로 했다. 이는 과점주주체제 안정 유지, 주가변동 부담 최소화 등을 균형있게 감안해 결정한 수준이다.

매각방식은 희망수량 경쟁입찰을 먼저 실시하되, 유찰·잔여물량은 블록세일로 처리하기로 했다. 희망수량 경쟁입찰은 예정가를 상회하는 입찰자들 중 가격 순으로 희망하는 가격, 물량대로 여러명에 낙찰시키는 방식이다. 블록세일은 최대 5% 내에서 이뤄진다. 예컨대 지분 10%를 매각할 때 희망수량 경쟁입찰에서 2%만 팔리면, 잔여지분이 8%여도 5%만 블록세일로 매각하고 3%는 다음 입찰로 넘긴다.

yrchoi@newspim.com