지난해 1Q부터 순이익 반등 지연...글로벌 수급 부담

[서울=뉴스핌] 이현성 기자 = 올해 미국 증시가 지난해와 같이 높은 수익률을 기록하기 쉽지 않을 것이란 전망이 나왔다.

정다운 이베스트투자증권 연구원은 8일 보고서에서 "2020년엔 2019년 같이 손꼽힐 만큼 높은 수익률을 기록하기 쉽지 않다는 판단"이라며 그 원인을 밸류에이션 부담, 지속적인 순이익 반등 지연, 글로벌 수급 요인 부담으로 나눠 설명했다.

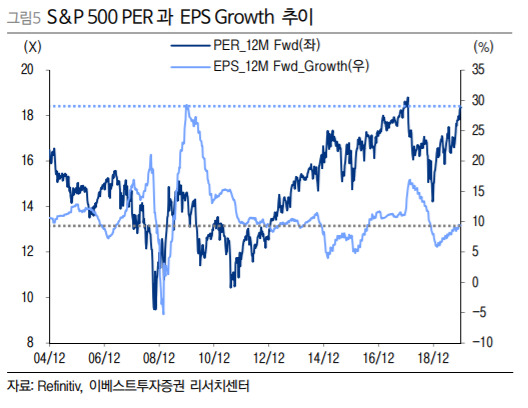

먼저, 밸류에이션 부담을 들 수 있다. S&P500의 12개월 선행 주가수익배율(PER)은 18.4다. 정 연구원은 "최근 15년간 18배를 상회했던 시기는 2017년 4분기가 유일했다"며 "현재 상당한 고평가 구간"이라고 했다.

그는 "18배를 상회했던 2017년 당시에는 트럼프의 세제 개편으로 인한 법인세 감소로 기업 이익 증가에 대한 기대감이 컸던 상황"이라며 "당시에는 주당순이익(EPS)이 10%대 초반에서 17%까지 상승한 데 비해 현재의 EPS는 18배 이상의 PER를 지지하기에는 빈약하다"고 분석했다.

정 연구원은 또한 "현재는 지속적으로 S&P500의 순이익 반등이 지연되는 시점"이라고 주장했다. 그는 "2019년 1분기부터 매 분기 실적 시즌을 앞둔 상황마다 해당 분기를 S&P500의 순이익 증가율 저점으로 예상해 왔다"면서 "현재 컨센서스는 2019년 4분기 -2.6%를 저점으로 예상하고 있지만 이는 매 분기마다 지연돼 왔기 때문이며 컨센서스만을 바탕으로 4분기를 저점으로 예상하는 것도 쉽지 않다"고 했다.

그는 마지막으로 "글로벌 펀드 플로우 역시 미국을 제외한 글로벌 증시에 우호적"이라고 평가했다. 정 연구원은 "특히 2019년 12월에는 글로벌 주식 자금이 미국을 제외한 글로벌로의 유입 강도가 높았다"며 "미국으로 0.4%, 미국을 제외한 글로벌로 0.6% 몰렸다"고 설명했다. 그러면서 "밸류에이션이나 순자산 증가와 함께 생각했을 때 미국을 제외한 글로벌 주식 강세가 지지될 수 있는 요건"이라고 덧붙였다.

hslee@newpim.com