컬리 필두로 오아시스·SSG닷컴 등 몸값↑

업계 경쟁 심화에 동종업계 멀티플 저하까지

일각서 '지나친 고평가' 지적...보수적 접근 조언

[편집자] 이 기사는 12월 29일 오후 4시04분 AI가 분석하는 투자서비스 '뉴스핌 라씨로'에 먼저 출고됐습니다.

[서울=뉴스핌] 김준희 기자 = 기업공개(IPO)를 앞둔 새벽배송 업체들 몸값이 천정부지로 치솟고 있다. 마켓컬리가 올해 두 차례 프리IPO(상장 전 투자유치)를 통해 올려놓은 예상 시가총액은 4조 원 수준. 후발주자인 오아시스의 몸값도 1조 원대로 올라왔다. 올해 초 뉴욕증시에 상장한 '쿠팡 효과'에 IPO 호황까지 겹친 덕이지만, 업계 출혈 경쟁 심화와 글로벌 이커머스 기업들의 성장 둔화를 고려하면 '지나친 고평가'라는 지적도 나온다.

◆ 컬리·오아시스·SSG닷컴, IPO 본격화... 오아시스도 1조 단위 안착

29일 금융투자업계에 따르면 마켓컬리 운영사 컬리는 이달 초 홍콩계 사모펀드 앵커에쿼티파트너스로부터 2500억 원 규모의 프리IPO 투자를 유지했다. 내년 IPO를 앞두고 기업가치는 약 4조 원 가량으로 평가받고 있다.

컬리는 올해에만 두 차례 투자유치로 몸값을 높였다. 지난 7월 2254억 원 규모의 시리즈F 투자를 받을 때만 해도 몸값 2.5조 원 수준이었지만 약 4개월 만에 기업가치가 1.6배 가까이 뛴 셈이다. 일각에선 상장 후 컬리의 시가총액이 7조 원에 이를 것이라는 전망도 나온다.

마켓컬리의 대항마로 꼽히는 오아시스마켓도 올해만 세 차례 투자금을 받았다. 지난 10월 마지막 투자를 통해 예상되는 기업가치는 1조100억 원 수준이다. 새벽배송 선두주자인 컬리의 가치가 오르면서 오아시스마켓도 상장 전 몸값 끌어올리기에 총력을 다하고 있다는 분석이다.

벤처캐피탈 업계 관계자는 "마켓컬리의 비상장 시장에서의 밸류가 한 1조~2조 원대로 왔다갔다하다보니 상장 주관사 입장에서는 향후 2~3배 오를 것이라고 주장하며 기관투자자들을 설득해야 한다"며 "그 때문에 4조 원이라는 밸류가 나온 것이고 오아시스마켓도 컬리를 따라가고 있다"고 말했다.

새벽배송 3사 가운데 가장 몸집이 큰 업체는 신세계그룹의 쇼핑플랫폼인 SSG닷컴이다. SSG닷컴은 당초 2023년까지 상장 계획을 밝혔지만, 올해 이커머스 기업에 대한 관심이 높아지면서 상장 계획을 1년 이상 앞당겼다. 시장에서 예상하는 기업가치는 최대 10조 원에 달한다.

지난해 상장 주관사를 선정한 오아시스마켓을 필두로 마켓컬리, SSG닷컴 등은 모두 내년 상반기 국내증시 상장을 목표로 하고 있다. 코로나19 장기화로 새벽배송 시장이 급성장한데다 쿠팡 효과까지 이어지며 우호적인 시장 환경이 조성됐다. 여기에 나날이 업체 간 경쟁이 심해지면서 자금 조달을 위한 증시 상장을 앞당기는 형국이다.

|

◆ 출혈 경쟁 심화에 글로벌 이커머스 주가 부진... 일각선 "지나친 고평가"

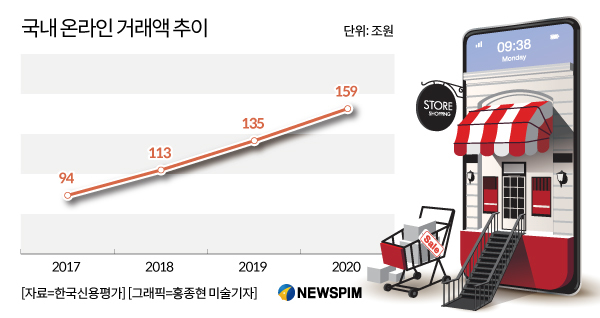

새벽배송 업체에 대한 투자심리가 과열되면서 투자업계에선 '밸류에이션이 과도하다'는 지적도 나온다. 특히 중국 다음으로 높은 '소매 시장 대비 이커머스 침투율(37%)'을 고려하면 내년 국내 이커머스 시장 성장률은 한 자리수로 전망된다. 잠재 성장 가능성이 다른 글로벌 국가 대비 낮다는 의미다.

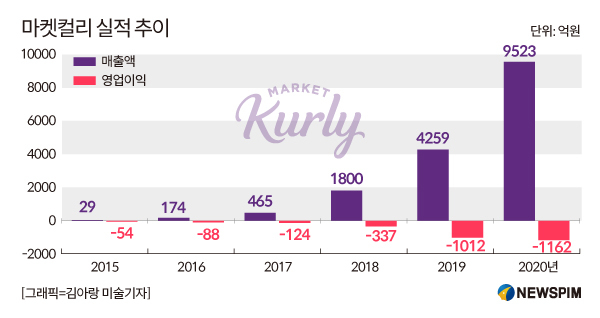

경쟁업체가 난무하면서 업체 간 출혈 경쟁도 심화되고 있다. 컬리의 경우 2015년 설립 당시 29억 원에 불과했던 매출액을 지난해 9530억 원까지 끌어올렸다. 연 평균 100% 이상의 매출 성장을 보이고 있다. 올해 매출액도 2조 원 안팎으로 전망된다. 반면 영업이익은 2019년부터 1000억 원대 적자를 기록하고 있다. SSG닷컴도 올해 1000억 원대 영업적자가 전망되는 상황이다.

한 비상장기업 투자 전문가는 "유통뿐 아니라 성장 산업 대부분이 당장 수익을 내기보단 자기 출혈 경쟁을 하고 있다"며 "지금은 시장에 돈이 많으니 (투자로) 적자 폭을 메꾸고 있지만 결국에는 소비자로 전가될 것이고 결국은 신선한 아이디어보다는 저가 경쟁이 가능한 대기업이 이긴다"고 말했다.

또 다른 벤처캐피탈업계 관계자는 "현재 마켓컬리 등 이커머스 기업의 가치는 비싼 정도가 아니라 투머치(too much)"라며 "연초 쿠팡 기준으로 생각하면 지금 컬리 가치가 합당해 보일 수도 있으나 쿠팡이 꺾였기 때문에 현재 이커머스 기업들의 밸류에이션이 과연 적정 가격인가 하는 의구심이 커지는 것"이라고 지적했다.

컬리의 몸값을 약 4조 원으로 가정할 경우 주가매출비율(PSR)은 지난해 기준 3.9배 수준이다. PSR은 시가총액을 연간 총매출액으로 나눈 값이며, 높을수록 고평가됐음을 의미한다. 지난 3월 뉴욕 증권거래소에 상장한 쿠팡은 상장 첫날 PSR이 5배까지 치솟았다. 최근 주가는 공모가(35달러)보다 낮은 29달러(현지시간 28일 기준) 수준으로, 지난해 매출 기준 PSR이 3.05배 정도다.

국내 새벽배송 업체의 가치평가에 상대평가 기법이 활용되고 있다는 점을 고려하면 국내 기업들에 대한 멀티플 조정이 불가피하다는 진단도 나온다. 올해 증시에 데뷔한 글로벌 이커머스 기업들은 모두 공모가를 하회하며 부진한 성적을 보이고 있다.

김진우 KTB투자증권 연구원은 리포트를 통해 "코로나19로 인한 외형 성장, IPO에 대한 우호적인 시장 환경이 이커머스 상장 기업 멀티플 상승으로 이어졌지만 올해 상장한 글로벌 이커머스 5개사(쿠팡, 포쉬마크, VTEX, 스레드업, 그랩)의 주가는 공모가 대비 평균 30% 하락했다"고 분석했다.

그는 이어 "여기에 사업을 영위하는 국가간 이커머스 침투율 차이와 한국 이머커스 산업 내 경쟁강도를 고려하면 내년 국내 IPO 성과에 보수적인 접근을 할 필요가 있다"며 "지난해 높은 실적 기저로 글로벌 이커머스 기업의 멀티플 디스카운트가 확대된다면 국내 기업들의 멀티플 조정도 불가피하다"고 내다봤다.

zunii@newspim.com