급락 뒤 리스크 해소, 상승 가능성 커져

코로나19 상황 진정되면 반등할 것 전망

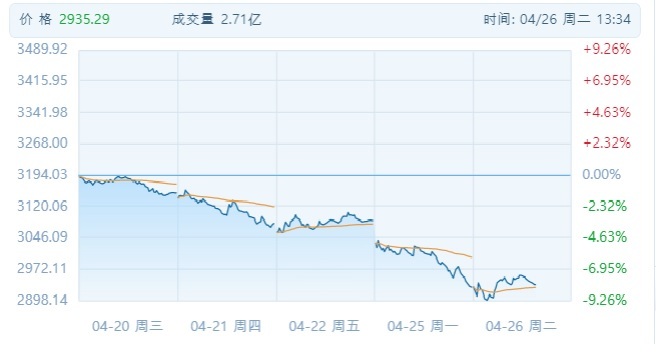

[서울=뉴스핌] 홍우리 기자 = 25일 중국 증시는 투자자들에게 충격을 안겼다. 상하이지수가 5.13% 급락했고, 선전성분지수와 촹예반지수도 각각 6.08%, 5.56%씩 주저앉았기 때문이다. 상하이종합지수의 경우 3000포인트 아래로 밀려나며 2928.51포인트를 기록했다. 지난 2020년 7월 이후 1년 9개월 만의 최저치로, 이날 기록한 5.13%의 낙폭은 2020년 2월 3일 이후의 최대 단일 낙폭이기도 하다.

상하이와 선전 두 개 증시에 상장 중인 4600개 종목 가운데 769개 종목이 이날 하한가를 찍었다. 구이저우마오타이(貴州茅臺·600519), 궁상은행(工商銀行·601938), 닝더스다이(寧德時代·300750), 자오상은행(招商銀行·600036) 등의 시가총액은 1조 위안 아래로 줄어들었다.

이로써 25일 종가 기준 A주 내 시총 1000억 위안 이상 종목은 지난해 말 149개에서 29.53% 감소한 105개로, A주 전체 시총은 연말 대비 20조 위안 이상, 직전 거래일 대비 4조 2700억 위안 가량 감소한 것으로 나타났다.

◆ 코로나19·美 금리 인상·환율 급등 등 대내외 악재 '산적'

4월 마지막 거래 주간 첫날인 25일 연출된 폭락장에 기관투자자 마저 당혹감을 감추지 못하는 모습이다. 연초부터 이어진 하락세 속에서도 중국 정부의 '안정적 성장' 기조에 기대감을 걸며 '반등'을 노릴 때라던 예상이 보기 좋게 빗나갔다.

이날의 급락은 중국 대내외에 산적한 악재들이 복합적으로 작용한 결과다. 가장 큰 악재는 단연 코로나19 바이러스 확산이다. 중국 경제·금융 중심지인 상하이에 이어 수도 베이징에서까지 코로나19 변이 바이러스인 오미크론 확산 조짐이 감지되면서 방역 조치 강화에 따른 경제 타격에 대한 우려의 목소리가 더욱 커졌다.

부분적이긴 하지만 상하이 봉쇄가 벌써 한달 가량 지속되면서 중국 경제 전반의 성장을 저해할 최대 리스크로 꼽히고 있는 가운데 베이징마저 봉쇄될 수 있다는 두려움이 증시에 그대로 반영된 것으로 풀이된다.

미국의 내달 기준금리 가능성 시사도 A주 하락 부담을 가중시켰다. 연준 내 매파인 제임스 불러드 세인트루이스연방준비은행 총재가 지난 18일 "한 번에 0.75%p 인상도 옵션"이라고 언급한 이후 시카고상품거래소(CME) 페드워치툴(FedWatch Tool)은 연준이 앞으로의 두 번 회의에서 금리를 한번에 0.75%p 올릴 확률이 95%를 넘는다고 예상했다. 21일(현지 시간)에는 제롬 파월 의장이 국제통화기금(IMG) 총회에서 "5월 회의에서 기준금리 0.5%p 인상이 테이블 위에 오를 것"이라고 언급하면서 미국이 긴축에 더욱 고삐를 죌 것이 기정 사실화한 분위기다.

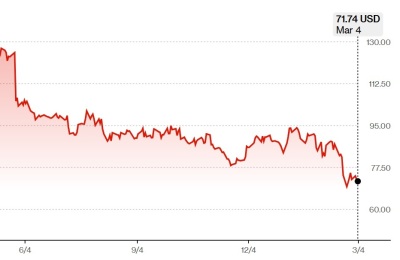

미국의 기준금리 인상 소식은 위안화 환율에 타격을 줬고, 위안화 환율 급등은 A주에 또 다른 악재가 됐다. 이날 홍콩 역외 시장에서 달러 대비 위안화 환율은 장중 6.60위안을 돌파하며 2020년 11월 이후 최고 수준(위안화 가치 하락)을 기록했다. 오후 4시 30분(현지 시간) 기준 역내 시장에서의 달러 대비 위안화 환율 역시 직전 거래일 종가 대비 0.0669위안 오른 6.5544위안으로 집계되며 지난해 4월 2일 이후 최고치를 나타냈다.

위안화 환율은 이달 들어서만 3% 이상 급등한 상황이다. 다만 중국 중앙은행이 이날 밤 공고를 통해 내달 15일부터 외화 지급준비율을 기존의 9%에서 8%로 1%p 인하한다고 밝힌 직후 역외시장에서의 달러 대비 위안화 환율은 오후 9시 (현지 시간) 기준 6.5738위안 인근까지 하락(위안화 가치 상승)했다.

상장사들의 1분기 실적 역시 투자자들의 실망감을 키웠다. A주 상장사들이 1분기 어닝 시즌에 돌입한 현재 제조업 대장주들의 실적이 급속히 둔화하면서 당초 시장 예상치를 하회, 증시 하락을 부추기고 있다. 의약 섹터 대장주인 헝루이제약(恆瑞醫藥·600276), 태양광 대형주 룽지구펀(隆基股份·601012) 등이 대표적이다.

차이퉁(財通)증권 리메이천(李美岑) 애널리스트는 '엇박자'가 빚은 결말이라고 A주 상황을 종합했다. 미국 등 외부 세계는 긴축, 중국은 완화 기조를 내세우고 있는 가운데 위안화 환율 급등에 대한 우려가 커지면서 증시를 둘러싼 힘겨루기가 더욱 가시화하고 있고 중국 내 유동성에 대한 비관적 정서가 팽배해졌다는 설명이다. 그는 "엇박자를 내고 있는 대내외 통화정책에 더해 코로나19의 재확산, 1분기 실적 악화, 공급망 및 소비 회복 지연 등이 상하이종합지수를 끌어내렸다"며 "투자자들의 불안감이 더욱 짙어졌다"고 분석했다.

화신(華鑫)증권 옌카이원(嚴凱文) 애널리스트는 "A주 급락은 내부 호재가 외부 리스크를 효과적으로 상쇄시키지 못한 결과"라며 "시장 반등폭이 기대에 미치지 못할 것이라는 우려가 사라져야 시장이 극단적인 우상향 곡선을 그릴 수 있을 것"이라고 평가했다.

◆ 다수 기관 "바닥 쳤다" 한 목소리, 3분기 반등 '유력'?

A주의 하락 원인에 대해서는 다수 기관의 견해가 일치한다. 대내외에 존재하는 부정적 요인이 투자자 자신감을 떨어뜨렸고 당초 기대했던 중국 정부의 '안정화 정책' 효과가 예상했던 것보다 미미하다는 지적이다. 즉 중국 정부가 경제 성장을 뒷받침 하기 위해 부동산 규제를 더욱 완화하고 인프라 건설과 소비 진작에 힘을 내고 있긴 하지만 관련 지표가 여전히 부진한 상황이고, 경기 전반에 대한 부정적 전망이 만연하면서 투심을 짓누르고 있다는 것이다.

그러나 25일 상하이종합지수 등 주요 지수가 5% 이상 급락한 이후 다수 기관은 또 한번 '상승'에 배팅하고 있다. 대내외 리스크와 비관적 전망이 이미 주가에 충분히 반영되었다면서 단기적으로는 조정 흐름을 보일 수 있겠지만 '과도한 걱정을 할 때는 이미 지났다' '중장기적으로는 리스크보다 기회가 더 클 것'이라고 예상한다.

선전 소재 자산관리사인 쥐룽(鉅融)자산관리 왕레이(王雷) 총감은 "현재 상황이 비관적이지만은 않다. 리스크 프리미엄이 2016년 2월과 2018년 말 수준에 인접해 있고 밸류에이션도 베어마켓의 저점 구간에 있다"며 "단기적으로는 시장이 하락세를 이어갈 가능성이 있지만 추가 하락 공간이 매우 제한적"이라고 전망했다. 시장에 비관적 정서가 퍼졌을 때가 장기 매수에 뛰어들 최적의 타이밍이라는 게 그의 투자 전략이다.

화샤(華夏)펀드 역시 비슷한 논리를 펼친다. 투심이 주도하는 변동장에서 지수가 큰 폭 하락을 피하기 힘들지만 시장이 주춤하는 과정 자체에서 리스크가 해소될 수 있다는 설명이다.

화샤펀드는 "지난해 12월 중순의 고점 대비 현재까지 상하이종합지수는 20% 이상, 촹예반지수는 38% 가량 하락했다. 2018년 베어마켓 당시 상하이종합지수와 촹예반지수가 연간 각각 24.59%, 28.65%씩 내린 것보다 낙폭이 더욱 확대된 것"이라며 "밸류에이션을 보더라도 현재 A주의 평균 주가수익비율(PER)은 15.3배로 2016년 초의 17배 보다 낮고 역대급 저점에 있던 2018년의 13배 내외와 비슷한 수준"이라고 지적했다.

펀드는 "연초의 폭락 이후 A주의 내재적 리스크가 충분히 방출되면서 비관적 전망이 이미 주가에 반영되었을 것이다. 산적한 리스크로 인해 지수의 조기 반등은 어려울 수 있지만 현 시점에서 지나친 걱정은 불필요하다"고 분석했다.

한편 역대 흐름을 봤을 때 대 폭락장 뒤 A주는 직후 거래일에서 상승 마감한 경우가 많았다. 중국 금융 정보 제공 플랫폼인 수쥐바오(數據寶) 자료에 따르면 중국 증시 역사상 단일 거래에 500개 종목 이상이 하한가를 찍은 날은 25일을 포함해 39거래일로 집계됐다. 25일에 바로 앞서 폭락장이 펼쳐졌던 때는 2020년 2월 3일로, 당시 사상 최다 종목이 하한가를 기록하면서 상하이종합지수는 7.7% 이상 빠졌었다.

500개 이상 종목이 하한가를 찍었던 역대 39거래일 중 직후 거래일에 상하이종합지수가 상승한 확률은 60.53%(23거래일)에 달하는 것으로 나타났다. 반면 폭락 이후 5거래일과 1개월 이후 상황을 봤을 때 상하이종합지수가 상승한 확률은 50% 이하로 낮아졌고 6개월 동안 상승한 확률은 30%에도 못 미쳤다. 즉, 하한가 종목이 속출한 직후 A주는 높은 확률로 단기적 상승세를 연출했지만 시간이 지남에 따라 이러한 추세가 약화했음을 확인할 수 있다.

26일 현재 상하이종합지수는 전 거래일 대비 강보합으로 출발한 뒤 반락했다. 오전 장 후반, 오후 장 초반 강보합권에서 움직였으나 오후 거래를 이어가며 낙폭을 확대하는 모습이다.

◆ 투심 회복이 관건, 다수 상장사 '증시 받치기' 총력

반등이 확실하다면 남은 궁금증은 '터닝 포인트'가 과연 언제 올까 하는 것이다. 다수 기관은 투심 회복을 증시 반등을 위한 '핵심 요소'로 꼽는다. 아무리 강력한 지원 정책을 내놔도 투자자 자신감이 살아나지 않는다면 증시에서 이탈하는 자금이 늘어나고 결국 시장은 더욱 침체될 수 밖에 없기 때문이다.

화후이촹푸(華輝創富) 캐피탈 위안화밍(袁華明) 사장은 "정책 호재의 강도와 속도가 시장의 하락세를 확실히 꺾지 못하면서 투자자들이 더욱 신중해졌고 그 결과 하락장이 하락장을 부르는 상황이 연출됐다"며 금주(4월 25~29일) 남은 기간 열릴지 모를 중앙정치국 1분기 경제연구회의에 주목했다. 회의에서 더욱 강력한 안정 정책이 나올 경우 경제 및 시장 전망이 밝아지면서 투심 회복을 견인할 수 있을 것이란 관측이다.

관례상 매년 4월 말 열리는 중앙정치국 1분기 연구회의에서는 1분기 경제 지표를 토대로 현재 경제 상황을 진단하고 앞으로의 경제 업무를 편성한다.

코로나19 상황이 안정돼야 투심이 진정될 것이라는 주장도 상당하다. 이와 관련 중신젠터우(中信建投)증권 천궈(陳果) 고급 애널리스트는 2분기 저점 매수에 뛰어든 뒤 3분기 수익을 기대할 만하다고 조언한다. "확률이 가장 큰 사건은 코로나19 상황이 언젠가 개선될 것이라는 것"이라며 "그렇게 되면 전염병 여파로 밸류에이션이 낮아졌던 종목들에서 수익 기회를 찾을 수 있을 것"이라는 게 그의 주장이다.

한편 A주 다수 상장사들은 최근 잇따라 주식 환매 계획을 발표하고 있다. 증권감독관리위원회 등 증권 당국이 상장사의 주식환매 등을 강조한 지원 정책을 발표한 가운데 상장사들이 증시의 추가 하락을 막기 위해 직접 팔을 걷어붙이고 나선 것이다.

중국 금융정보 제공 플랫폼 초이스 자료에 따르면 올해 3월 이후 현재까지 320개 상장사가 주식 환매 계획을 발표했고, 이중 11개 상장사의 환매 규모만 각각 10억 위안 이상인 것으로 집계됐다. 지금까지 75개 상장사가 주식 환매를 실시함으로써 기업 주가 하락을 방어하고 있다고 초이스는 분석했다.

연초 이후 현재까지 환매 계획을 발표했거나 환매를 완료한 상장사는 850개로 이들의 총 환매 규모는 879억 900만 위안에 달하는 것으로 나타났다.

상장사 주요 주주의 지분 추가 매입도 이어지고 있다. 초이스에 따르면 올들어 이달 25일까지 98개 상장사가 총 63억 2300만 위안 규모의 지분 추가 매입 계획을 발표했다.

전문가들은 상장사들의 자본 투입이 증시 안정에 도움이 될 것이라고 전망한다. 지난 3월 초 일부 상장사들을 중심으로 주식 환매 및 주주 지분 확대 바람이 불면서 상하이종합지수가 3월 중순에서 4월 초까지 6% 이상 상승했다는 자료가 이 같은 주장을 뒷받침한다.

팡정(方正)증권은 "주식 환매는 기업 주가 상승에 뚜렷한 효과를 낸다"며 "밸류에이션이 낮은 기업의 경우 환매 계획 발표 이후 주가가 크게 오를 가능성이 크고 특히 단기적으로 고밸류에이션 종목보다 양호한 흐름을 보일 수 있다"고 설명했다.

hongwoori84@newspim.com