내년 인하 전망 후퇴하면 시장 출렁일 수도

[시드니=뉴스핌] 권지언 특파원 = 이달 연방공개시장위원회(FOMC)가 현지시각으로 19~20일 예정된 가운데, 금리 동결을 확신하는 시장은 연내 추가 금리 인상 신호가 나올지 예의주시하고 있다.

금융시장이 최근 미국 물가 지표를 일시적 반등으로 받아들이고 있지만, 전문가들은 여전히 끈적한 인플레이션에 우려를 표하고 있는 상황.

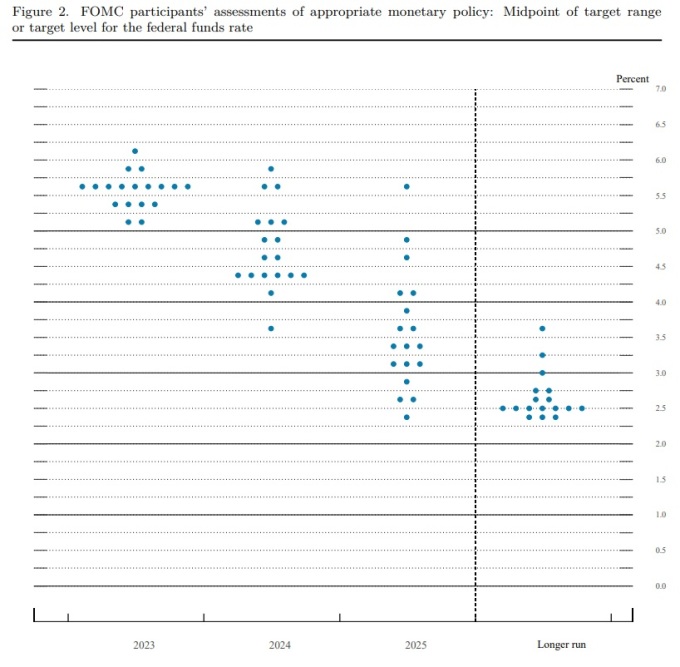

따라서 이번 회의에서는 제롬 파월 연준의장의 기자회견과 더불어 분기별로 업데이트 되는 연준의 경기 판단과 위원들의 금리 전망을 보여주는 점도표 등에 관심이 쏠릴 전망이다.

◆ SEP·점도표가 포커스

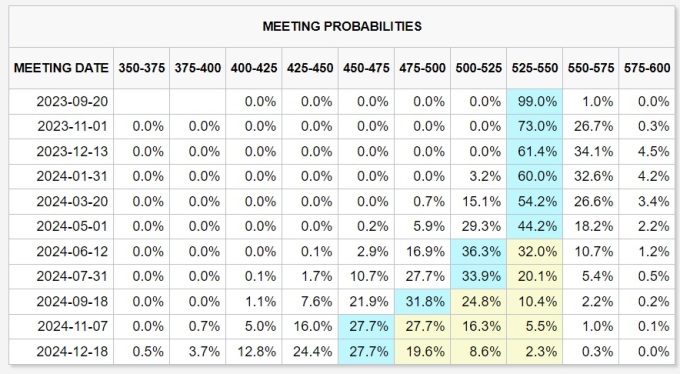

시카고상품거래소(CME) 페드워치에 따르면 한국시간 기준 18일 오후 현재 시장은 이달 FOMC에서 기준금리를 동결할 가능성을 99%로 보고 있다. 0.25%포인트(25bp) 인상 가능성은 단 1%다.

마켓워치는 이달 동결이 확실시되는 상황에서 시장의 관심은 연준의 경제전망요약(SEP)에 포커스가 맞춰질 것이라는 게 전문가들의 판단이라고 전했다.

뱅크오브아메리카(BofA) 선임 미국 이코노미스트 아디티야 바베는 "이번 9월 FOMC에서 가장 중요한 시장 이슈는 SEP"라고 강조했다.

연준 관계자들은 인플레이션을 낮추기 위해 금리를 계속해서 높은 수준으로 유지할 것이란 점을 강조해왔다.

지난 6월 SEP에서 연준 관계자들은 내년 25bp 수준의 금리 인하가 네 차례 정도 있을 것으로 전망했는데, 일부 이코노미스트들은 이번 SEP에서는 예상 인하 횟수가 줄어들 수도 있다고 판단했다.

당시 제시된 점도표에선 올해 기준금리 중간값이 5.6%으로 나왔으며, 2024년과 2025년은 각각 4.6%와 3.4%로 나타났다.

바베는 "연준이 '더 오랜 기간 금리를 더 높게'라는 관점을 지속 중인데, 그 쪽으로 더 나아갈 것 같다"면서 "경제 탄력성을 고려해 인하 필요성이 줄었다고 판단할 수도 있다"고 말했다.

그러면서 내년 3차례 인하가 예고될 것으로 보이며, 점도표 상 예상 인하 횟수가 줄어들 경우 이를 '매파 서프라이즈'로 받아들인 시장이 출렁일 수도 있다고 경고했다.

◆ 11월 인상 전망 '엇갈림'

한편 연준의 기준금리 인상 종료 여부를 두고서는 월가 전문가들의 전망이 여전히 엇갈리고 있다.

JP모간 등 다수의 투자은행(IB)들은 11월 금리 인상을 점친 반면 골드만삭스는 11월에도 기준금리가 인상되지 않을 것으로 봤다.

골드만삭스는 내년에도 지속해서 인플레이션이 완화될 경우 연준은 금리인하에 나설 것이며, 연준이 올해 미국의 성장률을 1%에서 2.1%로 상향조정할 것으로 예상했다. BofA는 올해 성장률 전망치가 2%로 상향될 것으로 봤다.

마켓워치는 이번 SEP에서 근원 PCE 전망치가 3.9%에서 3.7%로 낮아질 것으로 예상했다. 다만 내년 근원 인플레이션은 2.8%로 전망치가 상향될 것으로 판단했고, 2% 목표 달성 시점은 2026년이 될 것으로 봤다.

지난 6월 18명의 연준 위원 중 금리 인상이 끝났다고 판단한 이들은 단 6명이었다.

에버코어ISI의 크리슈나 구하 부회장은 금리 인상 종료 판단을 내릴 위원 수가 이번에는 절반 정도로 늘어날 것 같다면서 "파월이 추가 긴축에 대한 의견이 반으로 나뉜 것으로 표현할 것 같다"고 밝혔다.

kwonjiun@newspim.com